Đẩy mạnh huy động vốn

Năm 2022, đại hội cổ đông thường niên của Hodeco đã thông qua kế hoạch phát hành tối đa 8,6 triệu cổ phiếu riêng lẻ, với giá phát hành tối thiểu 100.000 đồng/cổ phiếu nhằm huy động 860 tỷ đồng phục vụ cho việc mở rộng quỹ đất, bổ sung vốn lưu động. Tuy nhiên, thị trường chứng khoán biến động mạnh, cổ phiếu HDC rơi từ vùng giá 70.000 đồng/cổ phiếu hồi đầu tháng 3 xuống dưới 30.000 đồng/cổ phiếu vào vùng đáy tháng 10 và Hodeco đã phải huỷ ngang kế hoạch huy động vốn nói trên.

Tại đại hội cổ đông thường niên năm 2023 (dự kiến diễn ra vào ngày 21/4 tới), Công ty cổ phần Phát triển nhà Bà Rịa - Vũng Tàu (Hodeco, mã HDC) có hàng loạt tờ trình cổ đông về việc tăng vốn.

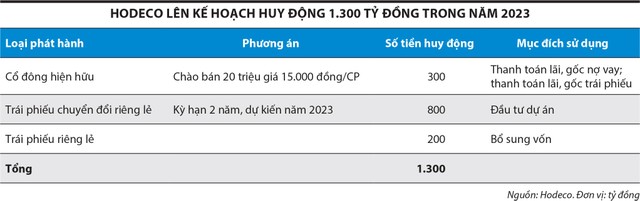

Cụ thể, Hodeco sẽ xin ý kiến cổ đông về việc phát hành hơn 27 triệu cổ phiếu để trả cổ tức năm 2022, tỷ lệ 25% vốn điều lệ và chào bán cho cổ đông hiện hữu 20 triệu cổ phiếu, với giá 15.000 đồng/cổ phiếu. Đợt phát hành cổ phiếu chi cổ tức dự kiến tiến hành trong quý II - III, đợt chào bán cho cổ đông hiện hữu dự kiến tiến hành trong quý III - IV. Ngoài ra, Công ty cũng dự kiến phát hành tối đa 800 tỷ đồng trái phiếu chuyển đổi cho nhà đầu tư chuyên nghiệp (kỳ hạn 2 năm) và tối đa 200 tỷ đồng trái phiếu riêng lẻ không chuyển đổi.

|

Nếu các kế hoạch phát hành thành công, Hodeco thu về tổng số vốn 1.300 tỷ đồng. Số tiền này, Công ty dự kiến dùng 300 tỷ đồng dùng để thanh toán nợ, lãi vay ngân hàng và khoản vay trái phiếu đến hạn; 800 tỷ đồng đầu tư dự án; 200 tỷ đồng bổ sung vốn kinh doanh.

Năm nay, Hodeco đặt kế hoạch giải ngân vốn đầu tư 1.461 tỷ đồng vào các dự án. Báo cáo tài chính năm 2022 đã kiểm toán của Công ty cho thấy, đến cuối năm 2022, Công ty chỉ sở hữu 83,1 tỷ đồng tiền mặt, tương ứng 1,9% tổng tài sản. Tổng nợ vay cùng thời điểm lên tới 1.690 tỷ đồng, chiếm 38,2% tổng nguồn vốn; trong đó, nợ vay ngắn hạn chiếm 721,81 tỷ đồng (áp lực trả nợ trong vòng 1 năm).

Nếu kế hoạch huy động vốn từ bên ngoài thành công giúp Công ty có thêm nguồn tiền để thanh toán các khoản nợ đến hạn cũng như thực hiện kế hoạch đầu tư đầy tham vọng trong bối cảnh quỹ tiền mặt hạn chế.

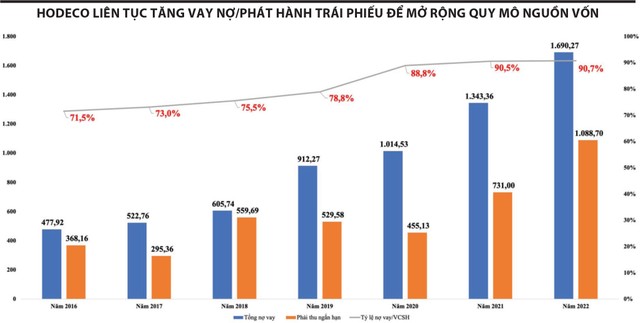

Đi sâu vào tình hình tài chính của Hodeco, có thể thấy, từ năm 2016 tới nay, Công ty liên tục tăng nợ vay, mở rộng quy mô nguồn vốn để triển khai dự án. Quy mô nợ vay tại thời điểm cuối năm 2022 tăng 2,54 lần so với thời năm 2016, tương ứng tăng thêm 1.212,35 tỷ đồng. Theo đó, hệ số nợ trên vốn chủ sở hữu tăng từ mức 71,5% ở thời điểm cuối năm 2016 lên 90,7% tại thời điểm cuối năm 2022.

|

Thị trường khó “ủng hộ”

Năm 2022, trong bối cảnh thị trường bất động sản đột ngột chuyển biến xấu từ quý II, nhiều doanh nghiệp trong ngành đã ghi nhận kết quả kinh doanh đi xuống, song

Hodeco vẫn báo lãi sau thuế 420,62 tỷ đồng, tăng 35,1% so với mức thực hiện trong năm 2021. Tuy vậy, bóc tách cơ cấu lợi nhuận của Công ty, có thể thấy, lợi nhuận từ hoạt động kinh doanh cốt lõi năm qua là 285,07 tỷ đồng, giảm 25,1% so với năm trước đó. Đà tăng trưởng của lợi nhuận sau thuế, theo giải thích của Hodeco, chủ yếu đến từ việc bán 5 triệu cổ phiếu Công ty cổ phần Đầu tư Xây dựng Giải trí Đại Dương Vũng Tàu.

Ngay trước thời điểm kết thúc năm tài chính 2022, Hodeco công bố thông tin về việc chuyển Công ty cổ phần Đầu tư Xây dựng Giải trí Đại Dương Vũng Tàu từ công ty con sang công ty liên kết, do Công ty ký hợp đồng chuyển nhượng cổ phần cho đối tác, đồng thời đơn vị này phát hành cổ phiếu tăng vốn điều lệ. Đầu tư Xây dựng Giải trí Đại Dương Vũng Tàu là chủ đầu tư dự án Khu du lịch Đại Dương (tên thương mại là Antares) tại Chí Linh - Cửa Lấp, phường 11, TP. Vũng Tàu, với quy mô 19,5 ha.

Nhiều năm qua, tiến độ giải ngân các dự án của Công ty đều chậm hơn kế hoạch. Cụ thể, năm 2021, Hodeco đặt kế hoạch giải ngân 1.413 tỷ đồng thì giải ngân thực tế đạt 1.212 tỷ đồng. Năm 2022, Công ty đặt kế hoạch giải ngân 4.189 tỷ đồng thì chỉ giải ngân 1.328 tỷ đồng, tương ứng 31,7% kế hoạch. Việc chậm tiến độ khiến các dự án của Công ty đều bị đội vốn.

Cụ thể, dự án The Light City với quy mô 27,2 ha, năm 2020 công bố quy mô tổng vốn đầu tư là 2.402 tỷ đồng, nhưng tới năm 2022 đã đội lên 2.756 tỷ đồng; dự án Khu du lịch Đại Dương (Antares) với quy mô 195.942 m2, năm 2020 vốn đầu tư là 4.300 tỷ đồng nhưng tới năm 2022 đội vốn gần gấp đôi, lên 8.447 tỷ đồng; dự án Ecotown Phú Mỹ, quy mô 63.133,5 m2, năm 2021 có quy mô vốn đầu tư là 596,2 tỷ đồng, nhưng năm 2022 đã điều chỉnh lên 776 tỷ đồng…

Lý giải về việc giải ngân vốn đầu tư trong năm 2022 chỉ đạt 31,7% so với kế hoạch, Hodeco cho rằng, năm qua, với việc các cơ quan chức năng kiểm soát chặt chẽ của thị trường tín dụng, trái phiếu, cổ phiếu, các doanh nghiệp bất động sản gặp nhiều khó khăn trong tiếp cận nguồn vốn.

Nhiều khách hàng cá nhân, tổ chức của Công ty mất khả năng thanh toán, ảnh hưởng nghiêm trọng đến tình hình tài chính của Công ty. Thêm một nguyên nhân nữa là chính quyền các địa phương rất thận trọng trong việc phê duyệt dự án đầu tư do lo ngại vướng mắc quy định pháp luật…

Nhu cầu vốn lớn để triển khai hàng loạt dự án bất động sản cùng lúc, trong khi dòng tiền eo hẹp nên 6 năm liên tục (từ năm 2017 - 2022), Hodeco không trả cổ tức tiền mặt cho cổ đông, mà chỉ trả bằng cổ phiếu.

Trở lại với kế hoạch tăng vốn Hodeco, có thể nói, cửa “gọi vốn” qua phát hành trái phiếu rất hẹp, do ảnh hưởng từ sự sụt giảm niềm tin nghiêm trọng của nhà đầu tư sau nhiều trường hợp doanh nghiệp mất khả năng chi trả.

Trong khi đó, với kế hoạch phát hành cổ phiếu, ngoại trừ đợt phát hành chia cổ tức, thực chất là nghiệp vụ chia tách cổ phiếu, không có thêm vốn mới từ bên ngoài vào, thì việc phát hành cho cổ đông hiện hữu không thuận lợi do thị trường chứng khoán vẫn kém sôi động.

Đặc biệt, mức giá phát hành 15.000 đồng/cổ phiếu không phải đã hấp dẫn khi so với giá sau pha loãng và khi so sánh với giá cổ phiếu của nhiều doanh nghiệp bất động sản quy mô lớn trên sàn.

Thử làm phép tính, với thị giá HDC là 32.600 đồng/cổ phiếu (đóng cửa phiên 6/4), trả cổ tức 25% giá điều chỉnh về 26.080 đồng/cổ phiếu. Phát hành thêm 20 triệu cổ phiếu cho cổ đông hiện hữu giá 15.000 đồng/cổ phiếu, tương ứng tỷ lệ 14,8% cổ phần hiện hữu, thì giá pha loãng còn 24.651 đồng/cổ phiếu.

Mức giá này dựa trên giả định giá cổ phiếu HDC ở thời điểm chào bán không có biến động tiêu cực hơn hiện nay. Hiện tại, HDC đang giao dịch ở mức P/E 8,36 lần và P/B là 1,9 lần. Giá cổ phiếu HDC được hỗ trợ bởi kế hoạch lợi nhuận 2023 là 488 tỷ đồng, tăng 17,6% so với năm 2022. Tuy nhiên, nhìn vào kế hoạch lợi nhuận 2022 có đóng góp quan trọng của việc chuyển nhượng vốn góp công ty liên hết như nói trên thì thách thức hoàn thành lợi nhuận 2023 không nhỏ.

Ở thời điểm hiện tại, doanh nghiệp và nhà đầu tư đều gặp khó về dòng tiền, nhất là trong lĩnh vực bất động sản. Đây được xem là thời điểm không thuận lợi để doanh nghiệp phát hành thêm cổ phiếu mới, đặc biệt là doanh nghiệp bất động sản đang gặp khó đầu ra sản phẩm và chi phí vốn đắt đỏ.