Xác suất tăng cao trong tháng cuối năm

Thống kê của Công ty Chứng khoán Agribank (AGR) về diễn biến của chỉ số VN-Index từ năm 2013 tới nay cho thấy, có 4 lần tăng và 5 lần giảm.

Nếu xét riêng phiên cuối năm - thời điểm các quỹ, các nhà đầu tư tổ chức phải chốt số liệu danh mục đầu tư để lập báo cáo tài chính năm - theo thống kê của Công ty Chứng khoán Agribank (AGR), xác suất tăng của chỉ số VN-Index cao hơn, với 8 phiên tăng và 1 phiên giảm trong vòng 9 năm qua. Tuy nhiên, mức tăng hầu như dưới 1% (ngoại trừ năm 2014 với mức tăng 1,4%).

Còn nếu thống kê từ năm 2000 đến nay, hiệu suất trung bình tháng 12 của chỉ số VN-Index ở mức 1,85%, chỉ sau tháng 1 và tháng 4. Tính riêng trong 3 năm gần đây, tháng 12 cũng có hiệu suất vượt trội ở mức tăng 3,4%.

“Mặc dù xu hướng “sóng chốt NAV cuối năm” là có xảy ra, nhưng mức độ tác động nhìn chung không quá lớn”, ông Nguyễn Anh Khoa, Giám đốc Phân tích AGR nhận xét.

Theo ông Khoa, động lực chính cho đà tăng của chỉ số VN-Index trong vài tuần qua là sự nhập cuộc mạnh mẽ của khối ngoại khi mặt bằng định giá thị trường hấp dẫn, với P/E xuống mức 9,5 lần, mức trung bình lịch sử trừ 2 lần độ lệch chuẩn.

Lịch sử thị trường tháng cuối năm nghiêng về xu hướng tăng giá, tuy nhiên, ông Khoa cho rằng, rủi ro giảm điểm vẫn hiện hữu với một số lý do sau: Thứ nhất, mặc dù dòng tiền khối ngoại tham gia mạnh song phần lớn dòng vốn mang tính ngắn hạn, có thể rút ra khỏi thị trường bất kỳ lúc nào. Trong bối cảnh tâm lý thị trường đang được nâng đỡ nhiều bởi khối ngoại, nếu dòng vốn này “quay xe”, tâm lý chung có thể chịu tác động đáng kể.

Thứ hai, theo thống kê của FiinGroup, tháng 11 là tháng đầu tiên nhà đầu tư cá nhân bán ròng mạnh sau giai đoạn Covid-19 xảy ra, với giá trị bán ròng hơn 13.000 tỷ đồng. Tuy nhiên, quy mô bán ròng chỉ khoảng 15% so với quy mô mua ròng trong vùng giá cao. Tỷ trọng này cho thấy áp lực bán ra của các nhà đầu tư cá nhân vẫn tương đối lớn trong thời gian tới.

Ngoài ra, một số sự kiện quan trọng có thể tác động tới chỉ số trong tháng 12 này như Cục Dự trữ liên bang Mỹ (Fed) sẽ công bố lãi suất điều hành (rạng sáng 15/12), đáo hạn hợp đồng phái sinh (15/12) hay các quỹ ETF tiến hành chốt danh mục quý IV (16/12).

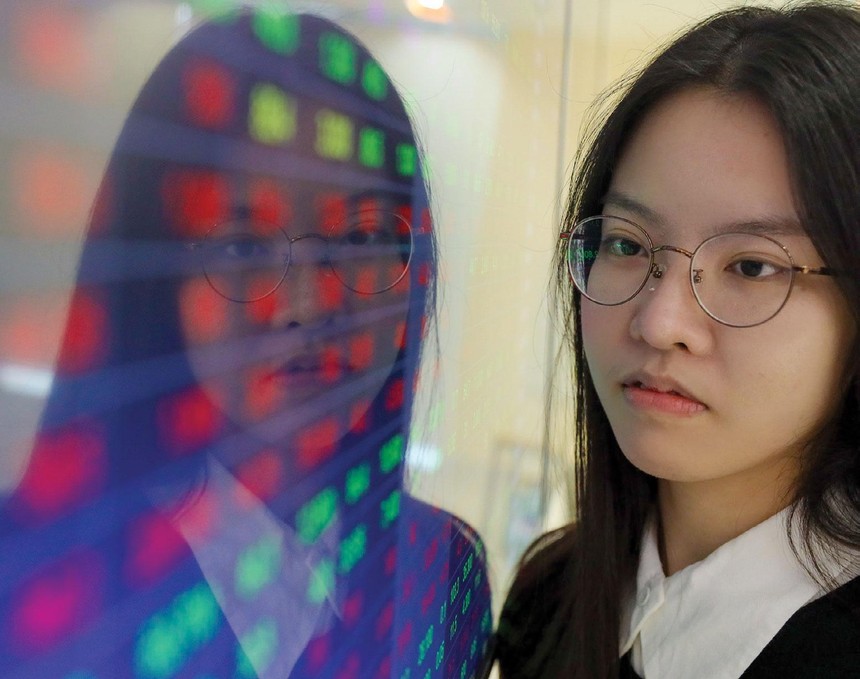

Dù thị trường chứng khoán đã hồi phục một đoạn kể từ đáy nhưng 2022 vẫn là năm không vui với các nhà đầu tư khi đến thời điểm hiện tại, chỉ số VN-Index vẫn giảm hơn 30% kể từ vùng đỉnh (1.500 điểm).

Trong bối cảnh như vậy, không chỉ nhà đầu tư cá nhân mà đa phần các tổ chức đầu tư chuyên nghiệp cũng lâm vào tình trạng thua lỗ nặng. Cú hồi cuối năm chỉ giúp giảm thiểu thiệt hại phần nào cho những ai còn bám trụ lại thị trường, chứ khó bù đắp được một năm buồn của chứng khoán.

Cần thêm yếu tố hỗ trợ

Đà phục hồi của thị trường trong giai đoạn vừa qua, theo ông Bùi Văn Huy, Giám đốc Chi nhánh TP.HCM, Công ty Chứng khoán DSC là hợp lý trong bối cảnh thị trường thế giới đã giảm bớt rủi ro trong ngắn hạn khi lợi suất trái phiếu giảm mạnh, đặc biệt là USD đã hạ nhiệt nhiều. Điều này khiến áp lực tỷ giá USD/VND vơi đi trong ngắn hạn.

Diễn biến này cũng giúp Ngân hàng Nhà nước có nhiều không gian hơn trong điều hành chính sách tiền tệ và quyết định nới room tín dụng thêm từ 1,5-2% được công bố mới đây đã thể hiện điều đó. Trên thị trường chứng khoán, áp lực call margin với cổ đông lớn hay call margin chéo cũng đã qua đi. Dù phục hồi nhưng thị trường vẫn chưa lấy được những gì đã mất, với trạng thái quá bán như vậy, hồi phục là cũng rất dễ hiểu.

“Trong những năm gần đây, giai đoạn cuối năm cũ, đầu năm mới theo tính mùa vụ cũng là quãng thời gian tích cực với chứng khoán. Tôi vẫn nghiêng về quan điểm thị trường tiếp tục phục hồi, nhưng mẫu hình phục hồi sẽ xen lẫn điều chỉnh, phụ thuộc vào những sự kiện quan trọng trong tháng 12”, ông Huy nói.

Hoạt động đỡ NAV của quỹ vào cuối năm, đặc biệt trong những năm thị trường có diễn biến tiêu cực và danh mục các quỹ có hiệu suất thấp hơn VN-Index thỉnh thoảng cũng xảy ra. Tuy nhiên, hoạt động này thường chỉ tập trung trong khoảng 1 tuần trước thời điểm kết thúc năm. Còn năm nay, chỉ số đã có nhịp tăng tốt trong những ngày cuối tháng 11, đầu tháng 12, mà yếu tố dòng vốn ngoại là lực đỡ quan trọng.

Trong tháng 11, khối ngoại đã đẩy mạnh giải ngân với giá trị mua ròng lên mức cao nhất trong nhiều năm qua, đạt khoảng 17.000 tỷ đồng. Điều này giúp tâm lý thị trường dần ổn định trở lại sau quãng thời gian xuất hiện tình trạng bán giải chấp, từ đó kích thích phần nào dòng tiền của nhà đầu tư nội tham gia thị trường, thể hiện qua khối lượng mua ròng khoảng 2.800 tỷ đồng trong 4 tuần gần nhất của khối tổ chức trong nước và tự doanh.

Thực tế, dòng tiền trên thị trường chứng khoán lúc nào cũng hiện hữu và chờ cơ hội, nên năm nào cũng có một vài sóng tăng. Yếu tố quan trọng để thu hút dòng tiền là giá đã giảm mạnh sau nhịp điều chỉnh và có lực mua đủ mạnh, hấp thụ tương đối tốt lực bán và giai đoạn cuối năm nay cũng không phải ngoại lệ.

Mặc dù xu hướng “sóng chốt NAV cuối năm” là có xảy ra, nhưng mức độ tác động nhìn chung không quá lớn.

Ông Ngô Thế Hiển, Giám đốc Phân tích Công ty Chứng khoán Sài Gòn – Hà Nội (SHS) nhận định, trong giai đoạn vừa rồi, có thể nhận thấy thị trường giảm rất mạnh do chịu áp lực bán của các nhà đầu tư trước những lo ngại về rủi ro đến từ thị trường trái phiếu và từ hoạt động bán giải chấp. Khi những rủi ro trên thị trường trái phiếu được giảm bớt, lượng lớn cổ phiếu bị giải chấp được hấp thụ và dòng tiền, đặc biệt là vốn ngoại đẩy mạnh mua vào các mã bluechips sau khi đã rơi về các vùng giá hấp dẫn là động lực cho nhịp phục hồi hiện tại (tính từ đầu tháng 11 tới nay, khối ngoại đã mua ròng tới 21.340 tỷ đồng trên sàn HOSE, trong đó tháng 11 mua ròng mạnh nhất kể từ 5/2018).

Theo chuyên gia, hiệu ứng “chốt NAV cuối năm” là hiện tượng bình thường trên thị trường chứng khoán. Tuy nhiên, hiệu ứng nói trên cũng không thực sự luôn xảy ra tại thị trường Việt Nam.

Ở thời điểm hiện tại, chỉ số VN-Index đã hồi phục 25,8% tính từ mức đáy 873,78 điểm trong phiên 16/11/2022 đến mức đỉnh 1.099,45 điểm vào phiên 5/12/2022. Đây là mức hồi phục thực sự ấn tượng trong vòng chưa đến 3 tuần. Tuy nhiên, việc chỉ số VN-Index tăng liên tục trong 5 - 6 phiên, với tổng mức tăng khoảng 150 điểm tất yếu khiến nhiều nhà đầu tư tăng áp lực chốt lời ở những phiên sau đó.

Khi chạm tới vùng kháng cự tâm lý quanh mốc 1.100 điểm, áp lực bán đã tăng mạnh trong phiên 6/12, khiến VN-Index giảm 4,11%. Trong hai phiên cuối tuần qua, chỉ số đã lấy lại đà tăng, đóng cửa phiên cuối tuần ở mức 1.051,81 điểm.

Theo ông Hiển, “trong tháng 12 này, chúng tôi nghiêng về khả năng VN-Index sẽ tăng điểm so với tháng 11. Đợt điều chỉnh hiện tại sẽ sớm qua đi và đáy của đợt điều chỉnh này có khả năng vẫn sẽ trên ngưỡng 1.000 điểm”.