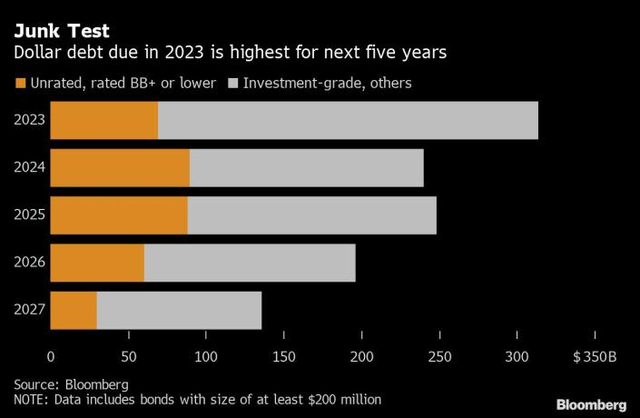

Dữ liệu do Bloomberg tổng hợp cho thấy, các công ty từ Vedanta Resources Ltd. của Ấn Độ cho đến các nhà phát triển bất động sản đang gặp khó khăn như Evergrande đều có khoản nợ bằng đồng đô la Mỹ đáo hạn vào năm 2023 và tổng cộng đây là đợt nợ đáo hạn lớn nhất trong vòng 5 năm tới.

Rủi ro là chi phí đi vay tăng cao có thể gây khó khăn cho các công ty có xếp hạng tín nhiệm thấp hơn trong việc huy động vốn để trả nợ đáo hạn. Dữ liệu do Bloomberg tổng hợp cho thấy chi phí tài chính cho trái phiếu đô la xếp hạng rác (junk-rated) ở châu Á đạt mức cao nhất trong ít nhất một thập kỷ vào năm 2022 mặc dù sau đó đã giảm trở lại. Moody’s đã cảnh báo rằng trong trường hợp xấu nhất, các vụ vỡ nợ của công ty phát hành trái phiếu lợi suất cao có thể tăng gấp 4 lần trên toàn cầu trong năm nay.

|

Trái phiếu đô la đáo hạn từ năm 2023 tới 2027 |

Ở châu Á, các nhà phát triển bất động sản Trung Quốc đã phải gánh chịu số vụ vỡ nợ kỷ lục vào năm 2022 trong khi cuộc khủng hoảng tín dụng của Hàn Quốc cho thấy vấn đề nợ của một khu vực xảy ra cách xa trung tâm tài chính của một quốc gia có thể lan nhanh ra thị trường tài chính rộng lớn như thế nào.

Trong khi một số dấu hiệu cho thấy điều tồi tệ nhất có thể đã qua đối với thị trường trái phiếu khi chênh lệch lợi suất trái phiếu doanh nghiệp trên toàn thế giới đã thắt chặt mạnh trong những tuần gần đây do đặt cược rằng việc tăng lãi suất sẽ chậm lại, thì sự không chắc chắn vẫn còn ở mức cao.

Jim Veneau, người đứng đầu bộ phận thu nhập cố định châu Á tại AXA Investment Managers Asia Ltd. cho biết: “Tính thanh khoản của thị trường và nhu cầu tái cấp vốn sẽ là những thách thức chính trong năm 2023. Những nỗ lực khác nhau của Trung Quốc để hỗ trợ tăng trưởng kinh tế không phải là thuốc chữa bách bệnh, nhưng hoạt động trên thị trường trái phiếu sơ cấp sẽ tăng lên do nhiều chính sách bất động sản có mục tiêu hỗ trợ cũng như sự kết thúc của chính sách Zero Covid.

Trong khi những công ty phát hành trái phiếu có xếp hạng tín nhiệm cao từ các công ty công nghệ hàng đầu của Trung Quốc đến các ngân hàng lớn nhất của Nhật Bản dường như không gặp nhiều khó khăn trong việc huy động vốn, thì tiêu điểm sẽ là cách các công ty phát hành trái phiếu có xếp hạng tín nhiệm thấp dự định trả nợ như thế nào.

Theo dữ liệu do Bloomberg tổng hợp, khoảng 22% trái phiếu phát hành bằng đồng đô la Mỹ của châu Á đáo hạn vào năm 2023 là trái phiếu rác với xếp hạng thấp hơn mức tương đương BBB- hoặc không có bất kỳ xếp hạng tín nhiệm nào.

Từ khoản nợ lãi suất cao của các nhà phát triển bất động sản đang gặp khó khăn cho đến quỹ thuộc sở hữu nhà nước đầy tai tiếng, đây là một số cái tên đáng chú ý:

Vedanta Resources Ltd.

Nhà sản xuất kẽm và nhôm lớn nhất Ấn Độ có khoảng 4,7 tỷ USD trái phiếu đáo hạn trong 4 năm tới, ngay cả khi những lo ngại về suy thoái toàn cầu đã đè nặng lên các mặt hàng như kim loại cơ bản. Để trả nợ, Vedanta Resources phụ thuộc vào việc chi trả cổ tức từ công ty niêm yết Vedanta Ltd. nhưng gần đây đã báo cáo lợi nhuận giảm mạnh.

1Malaysia Development Bhd (1MDB)

Khoản trái phiếu trị giá 3 tỷ USD của quỹ đầu tư nhà nước Malaysia 1MDB sẽ đáo hạn vào tháng 3. Các chủ nợ sẽ theo dõi chặt chẽ cách chính phủ Malaysia mới đắc cử lên kế hoạch trả nợ cho công ty nhà nước.

Theo báo cáo ước tính doanh thu và triển vọng tài chính của chính phủ cho năm 2023, Malaysia sẽ tiếp tục cung cấp phân bổ để đáp ứng các nghĩa vụ tài chính chủ yếu để mua lại trái phiếu đáo hạn.

Tập đoàn Evergrande của Trung Quốc

Evergrande đang là tâm điểm của cuộc khủng hoảng bất động sản ở Trung Quốc, có khoảng 5,8 tỷ USD trái phiếu đô la đáo hạn trong năm nay, bao gồm cả tại các công ty con của tập đoàn. Tiến trình trong nỗ lực của Evergrande nhằm đạt được một giải pháp về nợ với các chủ nợ đang được giám sát chặt chẽ và cuộc đại tu nợ của Evergrande sẽ là một trong những cuộc đại tu lớn nhất từ trước đến nay của Trung Quốc.