Một nguồn tin tại Tập đoàn Công nghiệp Than - Khoáng sản Việt Nam (Vinacomin) cho biết, đợt phát hành trái phiếu có quy mô dự kiến 3.000 tỷ đồng của Tập đoàn đã được Bộ Công Thương phê duyệt về chủ trương. Hiện nay, Vinacomin đang làm việc với bên tư vấn và chờ báo cáo tài chính năm 2013 để chuẩn bị cho các thủ tục phát hành.

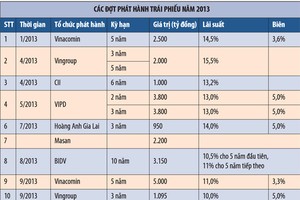

Đây tiếp tục là một đợt phát hành lớn của Vinacomin nói riêng và trên thị trường trái phiếu DN (TPDN) nói chung. Trước đó, năm 2013, tập đoàn này đã vay vốn qua kênh trái phiếu với khối lượng kỷ lục 7.500 tỷ đồng, vượt xa quy mô chỉ một vài trăm đến một vài ngàn tỷ đồng những năm trước đó.

Việc vay vốn rẻ và dài hạn bằng trái phiếu - dù quy mô vài ngàn tỷ đồng chỉ bằng một phần nhỏ số nợ đến hạn phải trả 35.000 tỷ đồng của Tập đoàn vào thời điểm 30/6/2013 - vẫn được cho là sẽ giúp Vinacomin giảm một phần chi phí tài chính và áp lực trả nợ đến hạn. Chỉ riêng lãi suất phát hành trái phiếu của Vinacomin đã hạ từ 14,5%/năm hồi cuối năm 2012 và đầu năm 2013, xuống chỉ còn 11%/năm thời điểm quý III/2013, biên lãi suất cũng giảm nhẹ từ mức 3,5 - 3,6%/năm xuống còn 3,3%/năm trong cùng giai đoạn.

Cùng thời gian này, một tập đoàn ngành hàng tiêu dùng và tài nguyên là Masan Group cũng đang chuẩn bị cho một đợt phát hành trái phiếu quy mô lớn khoảng vài ngàn tỷ đồng, một nguồn tin liên quan đến thương vụ cho biết. Tuy nhiên, tổng khối lượng phát hành dự kiến cũng như các chi tiết khác chưa được chốt tại thời điểm này.

Những đợt phát hành trái phiếu lớn đang được nhiều DN chuẩn bị để tận dụng tình hình mặt bằng lãi suất giảm xuống mức thấp kỷ lục trong khoảng 3 - 4 năm trở lại đây. Nếu như lãi suất vay ngân hàng cách đây 2 - 3 năm lên đến 15 - 18%/năm, thậm chí cao hơn, lãi suất cho vay trung và dài hạn hiện đã giảm xuống chỉ còn 11,5 - 13%/năm. Mặt bằng lãi suất cho vay hiện đã giảm về mức tương đương năm 2010. Trong năm này, phát hành TPDN cũng bùng nổ với dư nợ TPDN/GDP lên tới 5,55%, so với tỷ lệ chỉ là 3,31% năm 2011 và 1,95% năm 2012, theo thống kê của Vụ Tài chính - Ngân hàng thuộc Bộ Tài chính.

Ngay từ quý III/2013, Masan đã phát hành thành công 2.200 tỷ đồng trái phiếu với lãi suất 11,5%/năm, một nguồn tin liên quan đến thương vụ cho biết. Nguồn tin này dự đoán, nếu Masan tiếp tục phát hành trong thời điểm này, lãi suất có khả năng còn xuống thấp hơn.

Trong xu hướng lãi suất giảm mạnh, dù DN chưa có nhu cầu phân bổ vốn cho sản xuất ngay thì việc phát hành cũng giúp cho cơ cấu tài chính của họ được củng cố đáng kể, bằng việc sử dụng vốn giá rẻ để trả các khoản vay lãi cao trong quá khứ. Tại thời điểm Vinacomin phát hành trái phiếu quý III/2013, nguồn tin tại Tập đoàn cho biết, nguồn tiền này sẽ được trả một phần cho các khoản vay lãi suất cao với các tổ chức tín dụng trước đây.

Trong xu hướng đó, TPDN được các DN lớn lựa chọn để huy động hàng ngàn tỷ đồng vốn - một phần do công cụ này giúp đơn giản hóa quy trình thẩm định và thủ tục giải ngân so với tín dụng truyền thống.

Thậm chí, đang có những kỳ vọng lãi suất sẽ còn hạ xuống nữa trong nửa đầu năm 2014, sau thông tin lạm phát tháng 1/2014 chỉ dừng lại ở mức 0,69% - thấp hơn rất nhiều so với mức 1,32% của cùng kỳ năm 2013.

Ngay cả các DN bất động sản cũng có cơ hội huy động vốn rẻ, nếu đó là DN lớn, có mối quan hệ tốt với các tổ chức tín dụng. Ngày 30/12/2013, một đại gia bất động sản đã phát hành 4.000 tỷ đồng trái phiếu kỳ hạn 5 năm, có tài sản đảm bảo với lãi suất thấp bất ngờ, chỉ 11%/năm cho năm đầu tiên, biên lãi suất 4%/năm cho các kỳ thanh toán tiếp theo.

Hiện trên thị trường trái phiếu đang có thông tin Hoàng Anh Gia Lai chuẩn bị phát hành trái phiếu với khối lượng dự kiến khoảng 1.000 tỷ đồng - tương tự các đợt phát hành của DN này năm 2013 và 2012. Tuy nhiên, Chủ tịch Hoàng Anh Gia Lai Đoàn Nguyên Đức cho biết, ông “không bình luận về thông tin này”.

“Nguồn TPDN sẽ trở nên dồi dào do nhu cầu vốn trung và dài hạn của DN. Đặc biệt, khi mặt bằng lãi suất được dự kiến ở mức thấp trong nửa đầu năm 2014, chúng tôi cho rằng, nhiều DN sẽ nắm bắt cơ hội vay vốn ở chi phí thấp”, CTCK Vietcombank nhận xét.