Bung tỷ USD để chiếm lĩnh thị trường

Hãng công nghệ tài chính PayPal của Mỹ đang chuẩn bị mua lại start-up Paidy - công ty cung cấp dịch vụ “buy now, pay later” (mua ngay, trả sau) của Nhật Bản với giá 300 tỷ Yên (khoảng 2,7 tỷ USD). Trong khi hồi tháng 3/2021, Paidy chỉ được định giá 1,2 tỷ USD. Thương vụ này giúp Paidy trở thành một trong những start-up giá trị nhất tại Nhật Bản. Thương vụ dự kiến được hoàn tất vào quý IV năm nay và sẽ được thanh toán phần lớn bằng tiền mặt.

Gần đây, PayPal cũng liên tục phát triển dịch vụ mua ngay, trả sau. Mùa hè năm ngoái, công ty này ra mắt một công cụ mới cho phép các nhà bán lẻ được trả tiền trước kể cả khi khách hàng chọn mua hàng trả góp trong vài tuần. Thương vụ thâu tóm Paidy sẽ giúp PayPal nâng cao năng lực, khả năng phân phối và sự hiện diện của mình trên thị trường thanh toán nội địa Nhật Bản - thị trường thương mại điện tử lớn thứ ba thế giới.

Paidy được thành lập năm 2008 và hiện là công ty hàng đầu trong lĩnh vực công nghệ tài chính tại Nhật Bản. Với hơn 6 triệu người dùng, Paidy cho phép khách hàng mua sắm trực tuyến, sau đó thanh toán hàng tháng tại các cửa hàng tiện lợi hoặc chuyển khoản qua ngân hàng. Công ty đã nhận được đầu tư từ nhiều tên tuổi lớn, như hãng thẻ Visa hay Ngân hàng Goldman Sachs.

|

Động thái “chốt” thương vụ mua lại Paidy của PayPal diễn ra chỉ vài tuần sau khi một đại gia công nghệ tài chính khác của Mỹ - Square thông báo sẽ chi hơn 29 tỷ USD để mua lại Công ty Afterpay của Australia. Afterpay cũng cung cấp dịch vụ thanh toán trả góp cho người tiêu dùng. Đây là thương vụ thâu tóm lớn nhất từ trước tới nay của Square - công ty do tỷ phú Jack Dorsey sáng lập. Ông Dorsey cũng là người sáng lập mạng xã hội Twitter.

Không đứng ngoài “cuộc chơi”, tháng trước, Amazon tuyên bố sẽ hợp tác với nhà cung cấp dịch vụ công nghệ tài chính Affirm để triển khai chức năng mua ngay, trả sau cho các đơn hàng trị giá trên 50 USD. Hai công ty cho biết, dịch vụ này vẫn đang được thử nghiệm và dự kiến ra mắt trong vài tháng tới. Affirm đang được điều hành bởi nhà sáng lập Max Levchin - cũng là nhà đồng sáng lập PayPal.

Trong khu vực Đông Nam Á, nhiều start-up đã nhanh chóng khai phá thị trường này. Có thể kể đến Akulaku (Indonesia), từng nhận 40 triệu USD vốn đầu tư của Ant Group, hay Hoolah - nền tảng từng nhận vốn đầu tư 8 con số ngay tại vòng Serie A, dẫn dắt bởi Allectus Capital và Kredivo của Indonesia. Công ty mẹ FinAccel của Kredivo cũng vừa công bố kế hoạch niêm yết cổ phiếu tại Mỹ thông qua việc sáp nhập với một công ty rỗng (SPAC) trong một thỏa thuận định giá tập đoàn ở mức 2,5 tỷ USD.

Đáng chú ý, trong số này có Kredivo vừa công bố sẽ “vươn vòi” hoạt động sang Việt Nam thông qua thương vụ bắt tay với Công ty Tài chính VietCredit (thuộc Phoenix Holdings). Công ty con mới thành lập có tên Kredivo Vietnam Joint Stock Company.

Việt Nam là thị trường đầu tiên Kredivo chọn sau khi mở rộng ra ngoài Indonesia. Thời gian đầu, Kredivo sẽ chỉ triển khai các tính năng thanh toán hóa đơn và khoản vay cá nhân tại Việt Nam trước khi dự kiến ra mắt dịch vụ mua ngay, trả sau cho thanh toán thương mại điện tử vào quý cuối năm 2021. Sau Việt Nam, Kredivo đang có kế hoạch vào thị trường Thái Lan.

Trong khi đó, Fundiin - start-up đầu tiên của Việt Nam hoạt động trong lĩnh vực mua ngay, trả sau (theo mô hình miễn phí và lãi cho người dùng) cũng vừa khép lại một vòng hạt giống với sự tham gia của Genesia Ventures, JAFCO Asia, Trihill Capital, Xffirmers, với số vốn huy động được là 1,8 triệu USD.

Hồi tháng 4 năm nay, Fundiin huy động được một khoản tiền tính theo USD lên tới 7 con số trong vòng gọi vốn do 1982 Ventures và Zone Startups Ventures dẫn dắt. Các nhà đầu tư đã chứng kiến start-up này điều chỉnh mô hình nhanh chóng để thích ứng với tình hình thị trường và đạt tăng trưởng ấn tượng trong năm 2020.

Số vốn lần này sẽ giúp Fundiin đẩy nhanh hơn nữa tốc độ tăng trưởng trước vòng Series A sắp tới. Hiện Fundiin đã làm việc với hơn 100 đối tác bán lẻ với hơn 400 cửa hàng, bao gồm một số nhà bán lẻ lớn.

Thị trường hấp dẫn tới mức, nhiều công ty thanh toán di động tại Indonesia và châu Á - Thái Bình Dương muốn sử dụng nền tảng của mình để cung cấp các dịch vụ tài chính kỹ thuật số toàn diện. Grab, Gojek và Shopee cạnh tranh nhau để kiểm soát ví tiền của người dùng trong Covid-19. Năm nay, tổng giá trị hàng hóa thương mại điện tử ở khu vực Đông Nam Á ước đạt 80 tỷ USD.

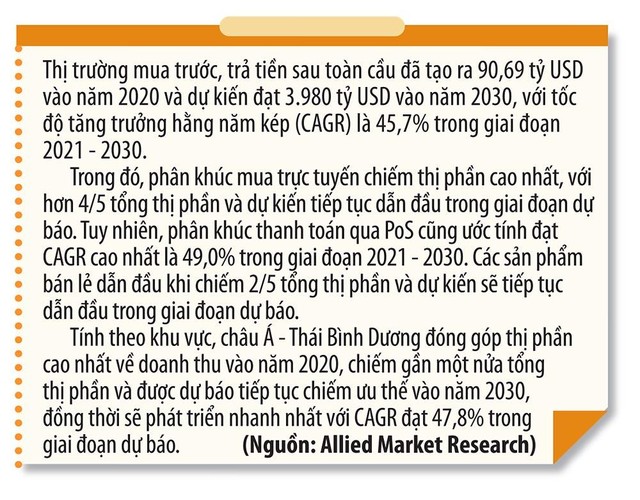

Theo báo cáo của Worldpay, các dịch vụ mua ngay, trả sau sẽ là hình thức thanh toán trực tuyến tăng trưởng nhanh nhất toàn cầu trong vòng 5 năm tới. Tại Indonesia, cho vay trực tuyến tăng trưởng 20% trong năm 2020, với lượng tiền xuất ra hơn 5 tỷ USD. Nửa đầu năm 2021, con số này đã vượt 5,6 tỷ USD.

Một số công ty nhỏ như Atome, Hoolah, Oriente cũng hoạt động khắp các ngõ ngách ở Đông Nam Á, cung cấp dịch vụ tài chính kỹ thuật số cho khách hàng, nhà bán lẻ và dịch vụ giao đồ ăn.

Miễn phí, miễn lãi để thu hút khách hàng

Những diễn biến mạnh mẽ và dồn dập từ các tập đoàn lớn nhỏ trên thế giới với kế hoạch tấn công vào thị trường Việt Nam không khiến Fundiin bối rối. Nguyễn Ảnh Cường, CEO Fundiin tự tin: “Khi thật sự mang đến giá trị tốt nhất cho người tiêu dùng, thì không cần quá lo lắng về cạnh tranh”.

Hiện nay, trên thị trường có 2 mô hình kinh doanh dịch vụ mua trước, trả sau, gồm mô hình thu lãi, phí từ người dùng (thẻ tín dụng, cho vay trả góp, Momo, TPBank, Kredivo, Akulaku, paylater.vn...) và mô hình miễn lãi, phí cho người dùng, với nguồn thu chính là từ đối tác bán lẻ, như Klarna, Afterpay, Fundiin.

|

Ngoài ra, các mô hình cho vay truyền thống (các đơn vị bán trả góp có lãi) cũng tự gọi là kinh doanh dịch vụ mua trước, trả sau. Do đó, những mô hình như Fundiin, Klarna, Afterpay buộc phải thêm từ “không phí, lãi” để phân biệt.

Giới chuyên môn cho rằng, mô hình kinh doanh dịch vụ mua trước, trả sau miễn lãi và phí là một bài toán rất khó, đặc biệt ở các nước có rủi ro nợ xấu cao, khi tỷ lệ hoa hồng chia sẻ từ đối tác bán lẻ có giới hạn. Trong khi đó, đối với mô hình thu lãi và phí từ người dùng, khi nợ xấu cao, thì các đơn vị này dễ dàng nâng lãi suất và phí lên để bù đắp rủi ro và đảm bảo lợi nhuận.

CEO Fundiin cho rằng, việc các ví điện tử lớn bắt đầu hợp tác với ngân hàng, công ty tài chính để cung cấp giải pháp ví trả sau không mấy khác biệt so với hình thức cho vay mua trả góp truyền thống, có lãi suất cao thông qua các loại lãi và phí (phí duy trì tài khoản, phí dịch vụ, phí giao dịch), mà nếu quy về lãi suất, thì sẽ ở mức khoảng 50%/năm trên khoản vay.

Điển hình, Shopee đã cung cấp giải pháp Spaylater hay Shopee Paylater ở một vài thị trường. Riêng tại Indonesia, Shopee đang tính lãi và phí ở mức 2,95%/tháng hay 35,4%/năm. Grab, Gojek cũng sẽ triển khai mô hình tương tự là tính lãi và phí đối với người tiêu dùng.

“Chúng tôi chọn giải quyết bài toán khó hơn để có thể mang đến trải nghiệm tốt nhất mà hoàn toàn miễn phí. Đối với người tiêu dùng, thì giải pháp nào mang đến giá trị và trải nghiệm tốt hơn, sẽ dễ thu hút họ hơn. Chúng tôi tin rằng, mình đang làm điều đó tốt nhất. Fundiin chưa có kế hoạch chuyển đổi mô hình sang thu lãi và phí từ người tiêu dùng”, CEO Fundiin cho hay.

Đặc biệt, những mô hình kinh doanh dịch vụ mua trước, trả sau thu phí và lãi như Kredivo sẽ khó thực thi ở Việt Nam. Bởi trong tâm trí người tiêu dùng Việt Nam, các sản phẩm cho vay đã bị “mang tiếng” và không nhận được thiện cảm từ rất lâu. Nó được xem như “bẫy nợ” khiến nhiều người tiêu dùng trở nên nghèo hơn và mắc kẹt trong vòng xoáy nợ nần. Người tiêu dùng Việt Nam đang cần hơn một sản phẩm miễn phí, miễn lãi.

Tuy nhiên, các nhà quản lý lo ngại, những chiến dịch tiếp thị mạnh tay của doanh nghiệp có thể đẩy hàng triệu người vào cảnh chi tiêu vượt ngân sách. Các công ty phải ưu tiên hướng dẫn khách hàng về tài chính để tránh chi tiêu quá mức.

Stuart Thornton, CEO Hoolah tiết lộ, Công ty sử dụng thuật toán độc quyền để xác định một người có đủ điều kiện sử dụng dịch vụ hay không. Họ dự định triển khai dịch vụ này tại Thái Lan, Indonesia, Philippines và Việt Nam vào cuối năm nay. Còn GoPay lại dựa vào lịch sử giao dịch của khách hàng để xác định tính hợp lệ.