Thanh khoản thị trường tuần qua vẫn ở mức rất thấp, cho thấy tâm lý nhà đầu tư chưa thực sự tin vào một vùng đáy của VN-Index khi trung bình giá trị giao dịch mỗi phiên chỉ vào khoảng 15.000 tỷ đồng.

Tuy nhiên, chỉ báo RSI khi chạm vùng 30 ngay lập tức bật tăng trở lại là dấu hiệu tích cực, trong khi chỉ báo MACD cho tín hiệu mua ở vùng quá bán.

Dải Bollinger đã thu hẹp một cách đáng kể và đang duy trì ở mức thấp cho thấy khả năng cao sẽ có một pha tích luỹ trong ngắn hạn. Chưa kể, phiên cuối tuần đã kết thúc bằng một cây nến với biên độ lên tới 35 điểm và hình thành mẫu hình đảo chiều, thể hiện lực bán đã không còn quá mạnh.

DSC đánh giá, VN-Index sẽ hồi phục trong những phiên đầu tuần này, nhưng khó vượt qua khu vực kháng cự 1.140 - 1.160 điểm với mặt bằng thanh khoản thấp như tuần qua. Chúng tôi dự báo, đà giảm sẽ chậm lại và chỉ số không có biến động lớn. Nhóm các doanh nghiệp kỳ vọng có kết quả kinh doanh quý III cũng như triển vọng quý IV tăng trưởng tích cực sẽ là những cổ phiếu tạo lực đỡ cho VN-Index trong xu hướng giảm hiện nay.

Khi thị trường vẫn đang loay hoay tìm lại điểm cân bằng trong xu hướng giảm, nhà đầu tư nên tận dụng khoảng thời gian này để phóng tầm mắt ra xa, qua đó thấu hiểu được nền kinh tế Việt Nam nói riêng và thế giới nói chung đang ở trong giai đoạn nào và phía trước chúng ta đang đón đợi điều gì!

Ở góc nhìn vĩ mô toàn cầu, những tháng cuối năm không mấy khả quan cho triển vọng hồi phục.

Mới đây, Chủ tịch Fed Jerome Powell đã có bài phát biểu tại Câu lạc bộ Kinh tế New York. Ở đó, ông nói rằng, Fed sẽ phải duy trì lãi suất ở mức cao trong một thời gian vì lạm phát vẫn đang lan rộng do giá cả tiêu dùng chưa hạ nhiệt, cùng với đó là một thị trường việc làm mất cân bằng. Có vẻ như đây đang là tình trạng chung của các hệ thống tài chính trên toàn cầu.

Giá dầu ảnh hưởng trực tiếp nhất đến CPI của các thị trường mới nổi, điển hình là các quốc gia ở khu vực Đông Nam Á và Đông Á, nơi đang phải chịu một vấn đề nan giải từ chính sách tiền tệ. Khi lãi suất đang được giữ ở mức rất thấp để hỗ trợ nền kinh tế hồi phục (thậm chí, ở một số nơi, lãi suất nội tệ còn thấp hơn lãi suất USD) khi lạm phát đang rình rập và có dấu hiệu quay trở lại, khiến lợi suất thị trường chịu áp lực tăng.

|

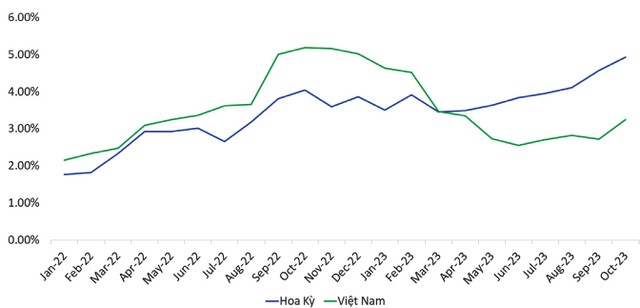

Lợi suất TPCP kỳ hạn 10 năm của Mỹ và Việt Nam (1/2022 - nay). |

Về mặt xu hướng, trong khi trái phiếu chính phủ 10 năm của Mỹ vừa đạt tới đỉnh lợi suất khi chạm mốc 5% trong tuần qua, mức cao nhất trong vòng hơn 15 năm, thì lợi suất trái phiếu của Việt Nam cũng đang nhen nhóm tăng trở lại. Cổ phiếu có thể mang lại lợi nhuận cao hơn trái phiếu, nhưng có rủi ro cao hơn.

Khi lợi suất trái phiếu chính phủ tăng lên, các nhà đầu tư sẽ chuyển sang đầu tư vào trái phiếu, nơi họ có thể nhận được mức lợi nhuận cao hơn với rủi ro thấp hơn. Cụ thể, trong tháng 9 vừa qua, lợi suất trái phiếu chính phủ Mỹ tăng 46 điểm cơ bản và chỉ số S&P 500 trong tháng đó đã “bốc hơi” gần 5%.

Điều tương tự dường như đang xảy ra với thị trường Việt Nam, khi lợi suất bắt đầu tăng trở lại cũng là lúc VN-Index giảm sâu. Mặc dù Ngân hàng Nhà nước đang có một số động thái nhất định như phát hành tín phiếu để kiểm soát rủi ro tỷ giá, nhưng đến nay vẫn chưa cho thấy tác động thật sự khi cặp USD/VND vẫn đang neo ở mức cao. Ngân hàng Nhà nước sẽ khó có thể tiếp tục giữ chính sách tiền tệ nới lỏng khi lạm phát vốn đã dai dẳng nay còn nhiều nguy cơ leo thang do căng thẳng địa chính trị tại Trung Đông.