Lãi lớn nhờ chi phí vốn thấp kỷ lục

Nửa đầu năm 2021, chi phí vốn của các ngân hàng thấp kỷ lục, trong khi lãi suất cho vay ổn định, khiến chênh lệch lãi suất huy động/cho vay (biên lãi ròng - NIM) của nhiều nhà băng tăng cao.

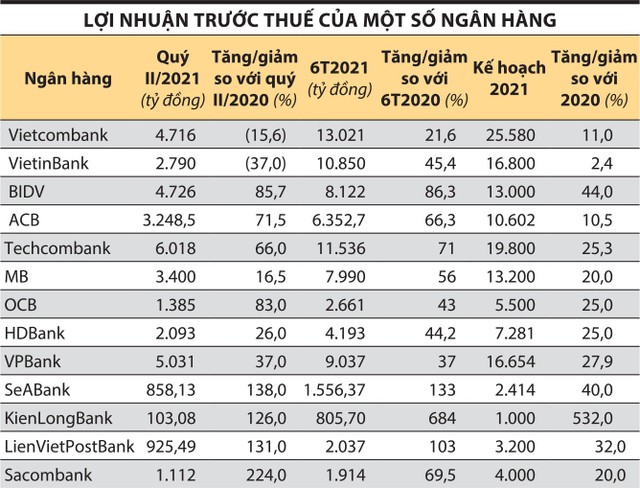

Báo cáo tài chính hợp nhất của Techcombank cho thấy, trong quý II/2021, lợi nhuận chủ yếu đến từ chênh lệch lãi vay. Cụ thể, thu nhập từ lãi và các khoản tương tự tăng 31,5%, trong khi chi phí lãi và chi phí tương tự giảm 20,6%, giúp thu nhập lãi thuần tăng 67% so với cùng kỳ năm ngoái, đạt 6.584 tỷ đồng, chiếm 71,6% tổng thu nhập hoạt động. Tỷ lệ chi phí trên thu nhập (CIR) ở mức 28,4%, thấp hơn nhiều so với mức 32,5% của cùng kỳ năm ngoái. Theo đó, lợi nhuận trước thuế quý II/2021 đạt hơn 6.000 tỷ đồng, tăng 66% so với cùng kỳ; lũy kế 6 tháng đầu năm đạt 11.536 tỷ đồng, tăng trên 70% so với cùng kỳ.

Ông Jens Lottner, Tổng giám đốc Techcombank cho biết, thu nhập từ lãi vẫn là động lực dẫn dắt tăng trưởng lợi nhuận của Ngân hàng, do tín dụng 6 tháng đầu năm 2021 tăng ổn định (tăng 11,2%).

Nhiều ngân hàng khác có mức tăng trưởng tín dụng thấp hơn, song thu nhập lãi thuần vẫn tăng mạnh và đóng góp phần lớn vào lợi nhuận trước thuế nhờ chênh lệch lãi vay/huy động được đẩy lên cao.

Chẳng hạn, tín dụng của MB tính đến ngày 30/6/2021 tăng 10,5%. Trong quý II/2021, thu nhập từ lãi của ngân hàng này tăng 23,6%, chi phí lãi giảm 3%, giúp thu nhập lãi thuần tăng 42% so với cùng kỳ và lãi từ tín dụng chiếm gần 74% tổng thu nhập hoạt động. MB báo lãi hợp nhất gần 8.000 tỷ đồng trong 6 tháng đầu năm 2021, tăng 56% so với cùng kỳ, hoàn thành hơn 60% chỉ tiêu cả năm là 13.200 tỷ đồng lợi nhuận trước thuế.

Lợi nhuận ngân hàng nửa cuối năm 2021 đối mặt với thách thức lãi suất cho vay giảm, nợ xấu tăng, dự phòng cao…

Không chỉ nhà băng quy mô lớn, mà ngân hàng nhỏ cũng đạt lợi nhuận ấn tượng trong quý II/2021. Ví dụ, lợi nhuận quý II/2021 của VietBank gấp 3,5 lần cùng kỳ, đạt 202 tỷ đồng; lũy kế 6 tháng đầu năm đạt 326 tỷ đồng, tăng 13,3% so với cùng kỳ năm 2020. PGBank cho hay, 2 quý đầu năm 2021, lợi nhuận trước thuế của Ngân hàng đạt 175 tỷ đồng, tăng 58% so với cùng kỳ và hoàn thành 56% kế hoạch năm 2021.

Bên cạnh lãi thuần cao, nguồn thu từ dịch vụ của các ngân hàng cũng tăng mạnh, đóng góp tỷ trọng lớn vào tổng lợi nhuận nửa đầu năm 2021, bất chấp dịch Covid-19. LienVietPostBank đã hoàn thành 2/3 chỉ tiêu lợi nhuận năm 2021 khi đạt 2.000 tỷ đồng lợi nhuận trước thuế tính đến hết tháng 6, một phần nhờ thu thuần dịch vụ tăng 86% so với cùng kỳ. Tại Techcombank, thu nhập từ hoạt động dịch vụ trong nửa đầu năm 2021 tăng 31,5%, đạt 2.800 tỷ đồng, với sự đóng góp từ tất cả các loại hình phí chủ chốt.

Đối với MSB, lãi dịch vụ quý II/2021 tăng 10 lần so với cùng kỳ, đạt 2.074 tỷ đồng. Lũy kế 6 tháng đầu năm 2021, lợi nhuận trước thuế hợp nhất của MSB đạt 3.199 tỷ đồng, tăng 220% so với cùng kỳ và hoàn thành gần 98% kế hoạch cả năm. Trong đó, thu nhập lãi thuần tăng 46%, lãi thuần từ dịch vụ tăng 575%, lãi thuần từ hoạt động kinh doanh ngoại hối tăng 98%.

Nhờ lãi dịch vụ quý II/2021 gấp 3,8 lần cùng kỳ, 6 tháng đầu năm gấp 2,3 lần cùng kỳ, HDBank đạt 4.193 tỷ đồng lợi nhuận trước thuế khi kết thúc tháng 6, tăng 44,2% so với cùng kỳ năm 2020 và hoàn thành 58% kế hoạch năm 2021. Trong 6 tháng đầu năm nay, Vietcombank có thu nhập từ tín dụng tăng khoảng 20%, thu ngoài lãi tăng 60% nhờ tăng thu dịch vụ như bán chéo bảo hiểm (khoảng 500 tỷ đồng)...

|

Nhận diện thách thức

Trong quý III, thậm chí quý IV tới, tăng trưởng tín dụng tại nhiều ngân hàng được dự báo sẽ chậm lại do dịch Covid-19 dự kiến kéo dài. Tác động đến lợi nhuận trong thời gian tới còn là việc thực hiện giảm lãi suất cho vay, cũng như áp lực phải tăng trích lập dự phòng trước nguy cơ nợ xấu gia tăng trong bối cảnh dịch bệnh có diễn biến phức tạp.

Thực tế cho thấy, khoảng 70 - 80% nguồn thu của các ngân hàng đến từ tăng trưởng tín dụng, nhưng dịch Covid-19 kéo dài khiến nhu cầu tín dụng giảm. Hiện tại, không ít doanh nghiệp phải tạm thời đóng cửa nhà máy, hoạt động sản xuất - kinh doanh bị “tê liệt”, nhất là ở khu vực TP.HCM khi đang phải thực hiện giãn cách xã hội để kiểm soát dịch bệnh. Vả lại, sức khỏe doanh nghiệp yếu dần là rào cản lớn trong tiếp cận khoản vay mới, do khó đáp ứng được điều kiện tín dụng.

Tăng trưởng tín dụng của toàn nền kinh tế tính đến ngày 21/6/2021 đạt 5,47%, nhưng do ảnh hưởng bởi làn sóng Covid-19 thứ tư, nhu cầu vốn của các doanh nghiệp gần đây đang chậm lại. Các ngân hàng đã giảm kỳ vọng về tăng trưởng tín dụng trong quý III cũng như cả năm 2021. Theo kết quả khảo sát của Ngân hàng Nhà nước, dư nợ tín dụng của hệ thống ngân hàng được các tổ chức tín dụng dự báo tăng 4,7% trong quý III/2021, cả năm tăng 13,1%, giảm so với mức kỳ vọng 14,7% tại kỳ điều tra liền trước.

Đáng lưu ý, đợt điều chỉnh giảm lãi vay từ 0,5 - 2%/năm của các ngân hàng vào cuối tháng 7/2021 sẽ tác động trực tiếp lên lợi nhuận. Một số ước tính dựa trên tổng dư nợ toàn hệ thống cho thấy, mức lợi nhuận mà ngành ngân hàng có thể bị ảnh hưởng bởi giảm lãi suất khoảng 96.000 tỷ đồng, tương đương 1/2 lợi nhuận toàn ngành năm 2020.

Chuyên gia tài chính Phan Dũng Khánh cho rằng, với việc ngân hàng hạ lãi suất để hỗ trợ doanh nghiệp vay vốn trong đợt dịch Covid-19 lần thứ tư, doanh thu từ lãi của các nhà băng chắc chắn sẽ giảm. Bên cạnh đó, xu hướng miễn, giảm nhiều loại phí diễn ra từ năm ngoái và đến nay nhằm thu hút khách hàng cũng ảnh hưởng đến lợi nhuận ngân hàng trong thời gian tới.

Về vấn đề này, ông Nguyễn Hưng, Tổng giám đốc TPBank cho biết, chính sách miễn phí giao dịch khiến Ngân hàng giảm lợi nhuận khoảng 200 tỷ đồng. Tuy nhiên, TPBank nói riêng và ngành ngân hàng nói chung đã có tính toán lâu dài, cùng đồng hành với người dân, doanh nghiệp trong giai đoạn dịch bệnh. Mặt khác, trong xu hướng số hóa, chuyển đổi số, chi phí giao dịch của ngân hàng đã giảm đi nhiều.

Đáng chú ý hơn là nợ xấu dự báo sẽ tăng trong nửa cuối năm 2021. Theo lãnh đạo Saigonbank, đại dịch Covid-19 vẫn chưa có dấu hiệu dừng lại. Quý II/2021, Saigonbank đã đẩy mạnh chi cho dự phòng rủi ro, nâng khoản chi phí này tính đến hết tháng 6/2021 lên 31,4 tỷ đồng, gấp hơn 5 lần cùng kỳ năm ngoái, dù tỷ lệ nợ xấu giảm còn 1,43%.

MB, Techcombank, Vietcombank cũng đã tăng trích dự phòng. Chi phí dự phòng rủi ro quý II/2021 của MB gấp đôi cùng kỳ, đạt 2.431 tỷ đồng, khiến lợi nhuận trước thuế quý này của Ngân hàng chỉ còn 3.406 tỷ đồng. Tính đến cuối tháng 6/2021, chi phí dự phòng rủi ro tại MB là 4.250 tỷ đồng. Tương tự, Techcombank trích lập dự phòng rủi ro hơn 1.400 tỷ đồng trong nửa đầu năm…

Tỷ lệ nợ xấu tại Vietcombank tăng từ 0,6% hồi đầu năm lên mức 0,91% vào cuối quý II/2021. Vì thế, tỷ lệ bao phủ nợ xấu giảm từ 380% xuống 280%; lợi nhuận trước thuế trước dự phòng rủi ro đạt 19.561 tỷ đồng, nhưng sau trích lập là hơn 14.500 tỷ đồng.