Năm 2021, một lượng tiền khổng lồ từ các nhà đầu tư trong nước đổ vào kênh đầu tư chứng khoán, giúp VN-Index liên tục thiết lập các đỉnh mới. Trong những phiên giao dịch cuối tháng 11, chỉ số chinh phục ngưỡng 1.500 điểm (cuối năm 2019 là 961 điểm). Không ít nhà đầu tư kỳ vọng, đích đến tiếp theo của VN-Index sẽ là 1.600 điểm, thậm chí 1.800 điểm, như dự báo từ lâu của quỹ đầu tư đến từ Phần Lan là Pyn Elite Fund.

Dù dự báo tương đối sát chỉ số, nhưng Pyn Elite Fund lại có kết quả đầu tư kém khả quan. So với các quỹ lớn khác, đây là quỹ đầu tư có kết quả nằm ở cuối bảng xếp hạng hiệu quả đầu tư tính đến cuối tháng 9/2021.

|

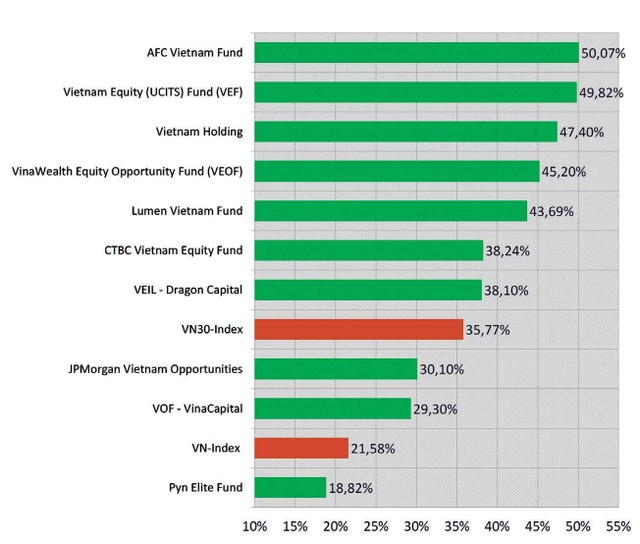

Tỷ suất lợi nhuận các quỹ đầu tư trong 9 tháng đầu năm 2021 (%). |

Cụ thể, tỷ suất lợi nhuận đầu tư của Pyn Elite Fund trong 9 tháng đầu năm 2021 chỉ đạt 18,82%, thấp hơn đáng kể so với mức tăng 21,58% của VN-Index hay 35,77% của VN30-Index, vì quỹ này thường xuyên “nhỡ sóng”.

Đơn cử, khi các quỹ đầu tư lớn khác thắng lợi với cổ phiếu thép, điển hình là HPG, thì Pyn Elite Fund không có mã cổ phiếu thép nào nằm trong 10 khoản đầu tư lớn nhất. Việc phân bổ tỷ trọng hơn 1/3 danh mục vào cổ phiếu ngân hàng khiến hiệu suất đầu tư trong tháng 7 và 8/2021 của quỹ đến từ Phần Lan chuyển sang âm.

Tình hình khả quan hơn khi nhóm bất động sản nổi sóng trong thời gian gần đây, đẩy một số mã cổ phiếu có tỷ trọng lớn trong danh mục của Pyn Elite Fund là NLG, CEO tăng giá mạnh. Song, cổ phiếu có tỷ trọng lớn khác như VHM hay VRE lại không tăng giá theo sóng ngành.

Nhìn chung, trong 9 tháng đầu năm 2021, các quỹ có quy mô lớn đầu tư kém hiệu quả hơn so với những quỹ nhỏ. Hai quỹ có quy mô trên 1 tỷ USD là Vietnam Enterprise Investments Limited (VEIL) của Dragon Capital và VinaCapital Vietnam Opportunity Fund (VOF) của VinaCapital có tỷ suất lợi nhuận đầu tư chênh lệch không đáng kể so với mức tăng của chỉ số chung.

Ngược lại, hai quỹ thành viên khác của hai công ty quản lý quỹ lớn nhất thị trường trên là VinaWealth Equity Opportunity Fund (VEOF) và Vietnam Equity (UCITS) Fund (VEF) có hiệu suất đầu tư cao hơn nhiều so với thị trường chung, lần lượt đạt 45,2% và 49,8%. Ngoài ra, còn có Lumen Vietnam Fund (43,69%), Vietnam Holding (47,4%), AFC Vietnam Fund (50,07%).

AFC Vietnam Fund có quy mô dưới 100 triệu USD, danh mục tập trung vào các cổ phiếu vốn hóa trung bình, nên có tính linh hoạt cao. Với Lumen Vietnam Fund và AFC Vietnam Fund, việc phân bổ tỷ trọng thấp hơn vào nhóm ngân hàng giúp hai quỹ này tránh được việc bị cổ phiếu ngân hàng làm giảm mức sinh lời như tình trạng tại VEIL hay CTBC Vietnam Equity Fund.

Cổ phiếu ngân hàng là khẩu vị ưa thích của phần lớn các quỹ ngoại, đem lại “trái ngọt” trong năm 2020 và nửa đầu năm 2021, nhưng sau đó trở thành “trái đắng”. Quỹ lớn nhất thị trường là VEIL tính đến cuối tháng 8/2021 phân bổ trên 38% danh mục vào nhóm cổ phiếu "vua", còn Pyn Elite Fund phân bổ 35,2% danh mục.

Kết quả, các quỹ đã phải ghi nhận tỷ suất lợi nhuận âm trong những tháng cổ phiếu ngân hàng điều chỉnh giảm.

Tuy vậy, một thế khó với các quỹ trên đó là việc ôm một lượng cổ phiếu lớn khiến họ khó có thể nhanh chóng “thoát hàng” mà không làm ảnh hưởng xấu tới giá. Nhất cử nhất động của quỹ đều được đông đảo các nhà đầu tư trên thị trường theo dõi.

Lấy ví dụ với VEIL, tỷ trọng tiền mặt của Quỹ luôn được các nhà đầu tư theo dõi hàng tuần. Do vậy, hoạt động cơ cấu danh mục quỹ không mấy dễ dàng.

Thị trường chứng khoán Việt Nam liên tục đảo “sóng” từ thép, ngân hàng sang cảng biển, phân bón và gần đây là bất động sản, mang lại cơ hội thu lời cho các nhà đầu tư cá nhân hay các quỹ nhỏ lướt sóng, hiệu suất đầu tư vượt trội so với nhóm nhà đầu tư “đi lệnh” lớn trên thị trường nhưng lỡ sóng hoặc thiếu tính linh hoạt.