Mới đây, ngay sau tin Thanh tra Chính phủ sẽ tiến hành thanh tra việc chấp hành quy định pháp luật trong cổ phần hoá và thoái vốn nhà nước tại Tổng công ty Đầu tư phát triển DIC vào ngày 28/2. Cổ phiếu DIC Corp (mã DIG - sàn HoSE) đã bị bán tháo trong phiên 1/3 với dư bán sàn hơn 16 triệu cổ phiếu và chưa có dấu hiệu được giải cứu.

Mặc dù quá trình thanh tra chỉ mới bắt đầu và chưa có kết luận cuối cùng, nhưng nhà đầu tư đang phản ứng trước thông tin liên quan trước lo ngại rủi ro.

Báo Đầu tư Chứng khoán điểm lại các thương vụ thoái vốn nhà nước đáng chú ý ở các doanh nghiệp nhà nước lớn trong những năm qua.

DIC Corp sau pha loãng và bán “nửa” công ty trong 2 phút phiên ATC ngày 28/11/2017

Nhắc tới DIC Corp, nhà đầu tư đều hiểu rằng, nhờ tiền thân là doanh nghiệp của Bộ Xây dựng, đơn vị này có quỹ đất tương đối lớn, tập trung chủ yếu khu vực Vũng Tàu, Đồng Nai, Tiền Giang…

Tuy nhiên, quá trình thoái vốn, chuyển sang tư nhân lại có nhiều điều đáng chú ý. Trong đó, cổ phiếu DIG được niêm yết trên sàn năm 2009, khi đó cơ cấu cổ đông lớn bao gồm cổ đông nhà nước sở hữu 65,06% vốn điều lệ, Công ty VinaCapital (VOF) - cổ đông chiến lược sở hữu 7,84% vốn điều lệ, còn lại là 27,1% thuộc về nhóm cổ đông khác.

Sau chào sàn ngày 19/8/2009, tính tới ngày 31/12/2009, cơ cấu cổ đông thay đổi, cổ đông nhà nước sở hữu 55,76% vốn điều lệ.

Kể từ khi niêm yết, DIC Corp liên tục chào bán cổ phiếu riêng lẻ để tăng vốn. Chẳng hạn, tháng 8/2015 chào bán riêng lẻ 19,9 triệu cổ phiếu, trong đó phát hành 15 triệu cổ phiếu cho Vietnam Enterprise Investments Limited và phát hành 4,9 triệu cho CTCP Đầu tư Phát triển Thiên Tân với giá chào bán 10.600 đồng/cổ phiếu; tháng 12/2016 tiếp tục chào bán riêng lẻ 6,5 triệu cổ phiếu.

Trong đó, năm 2015, tỷ lệ sở hữu nhà nước giảm từ 56,72% về còn 51,04% vốn điều lệ, nguyên nhân chủ yếu do pha loãng vì đợt phát hành riêng lẻ. Tương tự, năm 2016, tỷ lệ sở hữu nhà nước lại giảm từ 51,04% về 49,65% vốn điều lệ.

Tới ngày 30/11/2017, Bộ Xây dựng đã bán toàn bộ 118,26 triệu cổ phiếu, tương ứng 49,65% vốn điều lệ DIC Corp trên sàn và chính thức chuyển từ công ty nhà nước sang công ty tư nhân. Điểm đáng lưu ý, phiên thoái vốn chủ yếu diễn ra trong phiên ATC ngày 28/11/2017 khi chỉ trong 2 phút cuối giờ giao dịch, khoảng 121,7 triệu cổ phiếu DIG được khớp lệnh với giá chủ yếu 19.250 đồng/cổ phiếu.

Có thể thấy, bằng việc liên tục phát hành riêng lẻ, tỷ lệ sở hữu của Nhà nước tại DIC Corp liên tục bị pha loãng và đặc biệt, với việc thoái vốn trực tiếp trên sàn thông qua phiên ATC, DIC Corp trở thành một hiện tượng khi đó với việc bán “nửa” công ty chỉ trong vòng 2 phút.

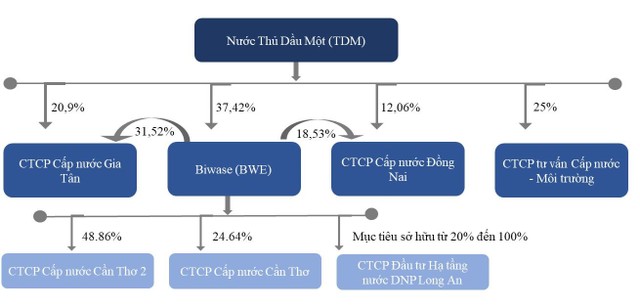

Nước Thủ Dầu Một (TDM) từ đơn vị được góp vốn trở thành cổ đông lớn của Biwase sau cổ phần hoá

Công ty cổ phần Nước Thủ Dầu Một (mã TDM – sàn HoSE) được thành lập năm 2013 với ngành nghề chính là kinh doanh nước sạch, vốn điều lệ 200 tỷ đồng.

4 cổ đông sáng lập của Công ty gồm Công ty TNHH một thành viên cấp nước – Môi trường Bình Dương (hiện tại là Biwase, mã BWE), Công ty TNHH Thương mại N.T.P, Công ty TNHH Thương mại Dịch vụ Kỹ thuật D&B và Công ty TNHH Sản xuất và Thương mại Quỳnh Phúc với cam kết nắm giữ tối thiểu 3 năm sau khi thành lập.

Được biết, khi thành lập Nước Thủ Dầu Một, ông Nguyễn Văn Thiền là Chủ tịch HĐQT Nước Thủ Dầu Một, đồng thời là Chủ tịch HĐQT kiêm Tổng giám đốc của Biwase và hiện tại, sau cổ phần hoá, thay đổi cổ đông, ông Nguyễn Văn Thiền là Chủ tịch tại Biwase, đại diện phần vốn góp của Nước Thủ Dầu Một và Biwase tại Cấp nước Đồng Nai.

Tính tới 12/1/2016, cơ cấu cổ đông của Nước Thủ Dầu Một gồm 4 cổ đông lớn là Biwase sở hữu 26% vốn điều lệ, Công ty N.T.P sở hữu 15%; Công ty D&B sở hữu 15%; Công ty Quỳnh Phúc sở hữu 22% và còn lại 22% vốn điều lệ thuộc nhóm cổ đông khác.

Tuy nhiên, gió đổi chiều khi trước cổ phần hoá năm 2016, Biwase bất ngờ thoái toàn bộ vốn tại Nước Thủ Dầu Một và sau cổ phần hoá, Nước Thủ Dầu Một quay trở lại thành cổ đông chiến lược của Biwase, câu chuyện Nước Thủ Dầu Một trở thành cổ đông chiến lược khi Biwase cổ phần hóa năm 2016 đặt ra nhiều câu hỏi việc doanh nghiệp nhà nước bị thâu tóm ngược khi chính mình tạo ra công ty đó, hỗ trợ Công ty đó phát triển và lớn mạnh.

Thêm nữa, mặc dù IPO Biwase thu hút sự quan tâm rất lớn của giới đầu tư, nhưng Nước Thủ Dầu Một chỉ phải trả một cái giá thấp hơn 7,3% so với giá đấu IPO (giá IPO trung bình là 14.277 đồng/cổ phiếu) để trở thành cổ đông chiến lược của Biwase.

Sau cổ phần hóa (năm 2016), tính tới 8/6/2017, cơ cấu cổ đông của Biwase có sự thay đổi khi Becamex (mã BCM) sở hữu 51% vốn điều lệ, Nước Thủ Dầu Một sở hữu 35% vốn điều lệ và còn lại 14% thuộc về nhóm cổ đông khác.

Tính tới cuối năm 2022, Nước Thủ Dầu Một trở thành cổ đông lớn nhất của Biwase khi sở hữu 37,42% vốn điều lệ; tiếp theo Becamex sở hữu 19,44% vốn điều lệ; Ecorbit sở hữu 6,22% vốn điều lệ và còn lại 36,92% vốn điều lệ thuộc về cổ đông nhỏ.

|

| Sở hữu chéo giữa Nước Thủ Dầu Một, Biwase và các Công ty cấp nước |

Như vậy, trước khi Biwase cổ phần hóa, Biwase sở hữu 26% vốn điều lệ tại Nước Thủ Dầu Một và là cổ đông sáng lập. Tuy nhiên, sau cổ phần hóa, Nước Thủ Dầu Một lại trở thành cổ đông chiến lược và hiện tại là cổ đông lớn nhất tại Biwase.

Có thể thấy, mặc dù chỉ mới thành lập năm 2013, từ là công ty được góp vốn bởi Biwase, Nước Thủ Dầu Một đã từng bước quay trở lại thâu tóm và trở thành cổ đông lớn nhất của công ty từng là cổ đông sáng lập nên mình.

Điểm đáng lưu ý, thời điểm IPO năm 2016, Biwase quản lý vận hành các hệ thống cấp nước và nhà máy nước với tổng công suất 200.000 m3/ngày đêm; tổng lượng rác tiếp nhận và xử lý năm 2016 là 618.270 tấn, trung bình 1.693 tấn/năm và vốn điều lệ 1.500 tỷ đồng, tổng tài sản là 8.724,8 tỷ đồng.

Thời điểm đó, Nước Thủ Dầu Một sở hữu 130.000 m3/ngày đêm (tháng 2/2017), vốn điều lệ 347,8 tỷ đồng, tổng tài sản là 1.445 tỷ đồng.

Như vậy, thời điểm Nước Thủ Dầu Một trở thành cổ đông chiến lược, Biwase có vốn điều lệ gấp 4,3 lần; tổng tài sản gấp 6 lần và công suất nhà máy nước gấp 1,5 lần (chưa bao gồm công suất xử lý rác thải) so với Nước Thủ Dầu Một.

Rõ ràng, so về công suất các nhà máy, quy mô vốn điều lệ và tài sản thì Nước Thủ Dầu Một cũng nhỏ hơn nhiều lần so với Biwase. Tuy nhiên, Nước Thủ Dầu Một đã trở thành cổ đông chiến lược và hiện tại đã trở thành cổ đông lớn nhất tại Biwase.

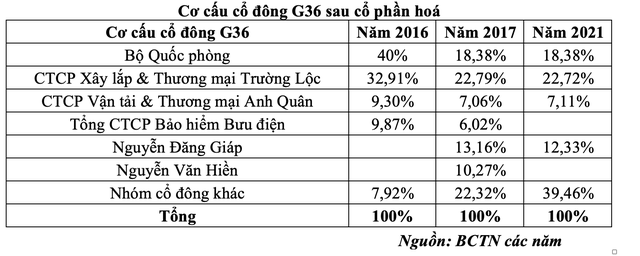

Tổng công ty 36, từ công ty nhà nước chuyển sang nhóm cổ đông liên quan ông Nguyễn Đăng Giáp

Trước cổ phần hoá, Tổng công ty 36 (mã G36) là đơn vị trực thuộc Bộ Quốc phòng. Tuy nhiên, sau đó Tổng công ty lập kế hoạch cổ phần hoá, bán 42,21% vốn điều lệ (18,15 triệu cổ phần) cho nhà đầu tư chiến lược; 10% vốn điều lệ (4,3 triệu cổ phần) chào bán thông qua đấu giá; và còn lại 40% thuộc về cổ đông nhà nước (17,2 triệu cổ phần).

Năm 2016, kết thúc đợt cổ phần hoá, vốn điều lệ Tổng Công ty 36 tăng lên 430 tỷ đồng. Trong đó, cổ đông chiến lược là CTCP Xây lắp & Thương mại Trường Lộc sở hữu 32,9% vốn điều lệ (14,15 triệu cổ phiếu); CTCP Vận tải & Thương mại Anh Quân sở hữu 9,3% vốn điều lệ (4 triệu cổ phiếu). Nhóm hai cổ đông chiến lược mua vào với giá 10.000 đồng/cổ phiếu.

Đối với kế hoạch IPO, CTCP Bảo hiểm Bưu điện (PTI) đã mua vào 4,25 triệu cổ phiếu, chiếm 9,87% vốn điều lệ và trở thành cổ đông lớn. Trong đó, giá IPO trung bình là 15.102 đồng/cổ phiếu.

Theo tìm hiểu, CTCP Xây lắp & Thương mại Trường Lộc được thành lập năm 2003, cổ đông sáng lập đều là ông Nguyễn Đăng Giáp, Chủ tịch HĐQT kiêm Tổng giám đốc tại Tổng công ty 36; CTCP Vận tải & Thương mại Anh Quân được thành lập năm 2008, cổ đông sáng lập là ông Nguyễn Đăng Ngọ, em trai ông Nguyễn Đăng Giáp. Như vậy, nhóm hai cổ đông chiến lược đều liên quan tới ông Nguyễn Đăng Giáp.

Trước cổ phần hoá giai đoạn năm 2011 đến năm 2016, ông Giáp là Chủ tịch kiêm Tổng giám đốc tại Tổng công ty 36 và sau cổ phần hoá, ông Giáp vẫn giữ chức Chủ tịch HĐQT kiêm Tổng giám đốc. Hiện nay, ông Giáp chỉ còn giữ chức Chủ tịch HĐQT do theo yêu cầu tách bạch vị trí Chủ tịch HĐQT và Tổng giám đốc tại công ty niêm yết.

|

| Cơ cấu cổ đông G36 sau cổ phần hoá |

Tới năm 2017, Công ty thực hiện tăng vốn điều lệ từ 430 tỷ đồng lên 727,3 tỷ đồng. Trong đó, thực hiện chào bán cổ phiếu cho cổ đông hiện hữu với tỷ lệ 1:1,33 với giá 10.000 đồng/cổ phiếu. Kết thúc đợt chào bán, tỷ lệ sở hữu của Bộ Quốc phòng còn 18,38% vốn điều lệ (17,2 triệu cổ phiếu, tương đương đầu năm 2016). Ngược lại, danh sách cổ đông lớn bất ngờ xuất hiện ông Nguyễn Đăng Giáp sở hữu 13,16% vốn điều lệ; ông Nguyễn Văn Hiền sở hữu 10,27% vốn điều lệ …

Như vậy, bằng việc chào bán cho cổ đông hiện hữu. Trong đó, nhóm cổ đông Bộ Quốc phòng không thực hiện quyền mua thêm nên tỷ lệ sở hữu đã pha loãng và hiện tại chỉ còn sở hữu 18,38% vốn điều lệ.

Có thể thấy, bằng việc chào bán cổ phiếu cho cổ đông chiến lược, IPO, chào bán cho cổ đông hiện hữu và nhà nước không tham gia, điều này dẫn tới tỷ lệ sở hữu của nhà nước giảm mạnh theo thời gian từ 100%, còn 40% và hiện tại chỉ là 18,38%. Ngược lại, tỷ lệ sở hữu nhà ông Nguyễn Đăng Giáp tăng lên và tiếp tục điều hành, lãnh đạo Công ty sau cổ phần hoá.

Như vậy, với việc Nhà nước chỉ còn sở hữu 18,38%, không còn khả năng chi phối, Tổng công ty 36 về cơ bản đã chuyển sang tay nhóm cổ đông tư nhân.