NHP: Giá lên cao và… mất hút

Ngày 11/3/2015 là ngày lên niêm yết cổ phiếu NHP của Công ty cổ phần Xuất nhập khẩu NHP - doanh nghiệp được thành lập trước đó gần 2 năm (ngày 11/10/2013). Theo bản cáo bạch khi niêm yết, NHP có ngành nghề kinh doanh chủ yếu là sản xuất sản phẩm từ plastics, kinh doanh các sản phẩm dệt may, in ấn, dịch vụ in, buôn bán máy móc, thiết bị và phụ tùng máy khác, trang phục may sẵn. Cổ đông sáng lập, Chủ tịch Hội đồng quản trị, đồng thời là cổ đông lớn nhất hiện nay của NHP là tên tuổi quen thuộc với giới tài chính, ngân hàng - ông Lê Xuân Nghĩa.

Kết thúc phiên giao dịch chào sàn, cổ phiếu NHP có giá 15.600 đồng/cổ phiếu, tăng 30% so với giá tham chiếu. Mức giá này, nếu điều chỉnh các yếu tố hưởng quyền (bao gồm phát hành thông qua chào bán, chia cổ tức, trả cổ tức bằng tiền…) tương đương mức 11.250 đồng/cổ phiếu ở thời điểm hiện tại. Nhưng thực tế, giá giao dịch cuối ngày 14/3/2018 của NHP là 1.900 đồng/cổ phiếu. Điều này đồng nghĩa với việc, nhà đầu tư mua NHP ở thời điểm chào sàn đã phải chịu mức lỗ hơn 83%.

Lịch sử giao dịch cổ phiếu NHP và diễn biến kết quả kinh doanh của Công ty cho thấy, NHP đã hoàn thành một phần sứ mệnh khi niêm yết, đó là huy động vốn qua thị trường chứng khoán, nhưng kết quả kinh doanh và giá cổ phiếu sau đó sụt giảm, ngoại trừ năm đầu tiên chào sàn.

Cụ thể, năm 2015, khi NHP chào sàn, với vốn điều lệ 125 tỷ đồng, Công ty có doanh thu hơn 90 tỷ đồng và lợi nhuận sau thuế gần 9,3 tỷ đồng. Mức lợi nhuận ngày cao hơn rất nhiều so với 2 năm hoạt động trước đó, lỗ 430 triệu đồng năm 2013, lãi gần 5,9 tỷ đồng năm 2014.

Trong năm 2015, giá cổ phiếu NHP có lúc tăng lên mức 30.000 đồng/cổ phiếu vào ngày 24/4/2015; thanh khoản duy trì phổ biến quanh mức 400.000 đơn vị, cá biệt có phiên lên tới cả triệu đơn vị. Cuối năm 2015, NHP phát hành cổ phiếu tăng vốn điều lệ thông qua chào bán cho cổ đông hiện hữu theo tỷ lệ 5:2.

Năm 2016, thị giá cổ phiếu NHP đi ngang, nhưng duy trì ở vùng giá trên mệnh giá (10.000 đồng/cổ phiếu), thanh khoản ổn định. Một lần nữa, công ty này phát hành tăng vốn điều lệ thông qua chia cổ tức bằng cổ phiếu, tỷ lệ 3,5% và chào bán cho cổ đông hiện hữu, tỷ lệ 1,74554:1.

Đáng chú ý, ở lần tăng vốn này, 4 cổ đông của NHP đã bị xử phạt vì hành vi bán quyền mua cổ phiếu NHP nhưng không công bố thông tin; trong đó, ông Lê Xuân Nghĩa bán 3.344.430 quyền mua cổ phiếu.

Ngày 6/10/2016, NHP niêm yết bổ sung số cổ phiếu phát hành thêm. Từ đây, chuỗi ngày đi ngang của giá cổ phiếu NHP kết thúc, thay thế bằng đợt sụt giảm không phanh. Sau cú giảm sốc này, NHP giao dịch ổn định ở vùng giá xung quanh 2.000 đồng/cổ phiếu.

Phát hành tăng vốn, nhưng kết quả kinh doanh của NHP liên tục giảm.

Năm 2016, NHP có doanh thu tăng mạnh lên 181 tỷ đồng, nhưng lợi nhuận chỉ đạt 6 tỷ đồng, với mức lãi cơ bản trên mỗi cổ phiếu là 292 đồng. Năm 2017, doanh thu giảm về 143 tỷ đồng và lợi nhuận vỏn vẹn 800 triệu đồng.

Báo cáo tài chính cuối năm 2017 của NHP cho thấy, Công ty có hơn 5 tỷ đồng tiền và tương đương tiền, 97,5 tỷ đồng khoản phải thu, còn lại gần như toàn bộ là tài sản cố định hữu hình và đầu tư vào công liên kết, đơn vị khác với giá trị tương ứng là 64,5 tỷ đồng và 174 tỷ đồng. Kết quả hoạt động các công ty mà NHP đầu tư ra sao, nhà đầu tư hiện không có thông tin.

Nhiều nhà đầu tư đặt câu hỏi, liệu NHP được lên niêm yết có phải nhằm mục đích huy động vốn và thoái vốn cho Ban lãnh đạo Công ty? Làm sao để xem xét được chất lượng các tài sản cố định, các khoản đầu tư vào công ty khác, công ty liên kết của NHP? Thị trường không vô lý khi đưa giá cổ phiếu của một doanh nghiệp xuống dưới 2.000 đồng/cổ phiếu, bằng 1/5 giá trị sổ sách?

HID: Một kịch bản tương tự

Niêm yết sau NHP một năm, cổ phiếu HID của Công ty cổ phần Halcom Việt Nam có “câu chuyện” giống với NHP kể từ khi niêm yết. Khác biệt nằm ở việc HID không tăng vốn sau niêm yết bằng chào bán cho cổ đông hiện hữu, Công ty đã tăng vốn thêm 240 tỷ đồng từ trước khi niêm yết, đưa mức vốn điều lệ lên 300 tỷ đồng.

Niêm yết ngày 11/7/2016, cổ phiếu HID có mức giá đóng cửa phiên chào sàn là 13.200 đồng/cổ phiếu, tương đương mức 11.530 đồng/cổ phiếu ở thời điểm hiện nay sau khi tính đến yếu tố hưởng quyền nhận cổ tức bằng cổ phiếu. Cổ phiếu HID duy trì thanh khoản ở mức khá và có sự bứt phá vào cuối năm 2016, khi khối lượng giao dịch giai đoạn này cao khoảng 5 lần mức trung bình trước đó. Cùng thanh khoản tăng mạnh là giá cổ phiếu có diễn biến tăng vọt, đạt 32.500 đồng/cổ phiếu vào ngày 22/12/2016.

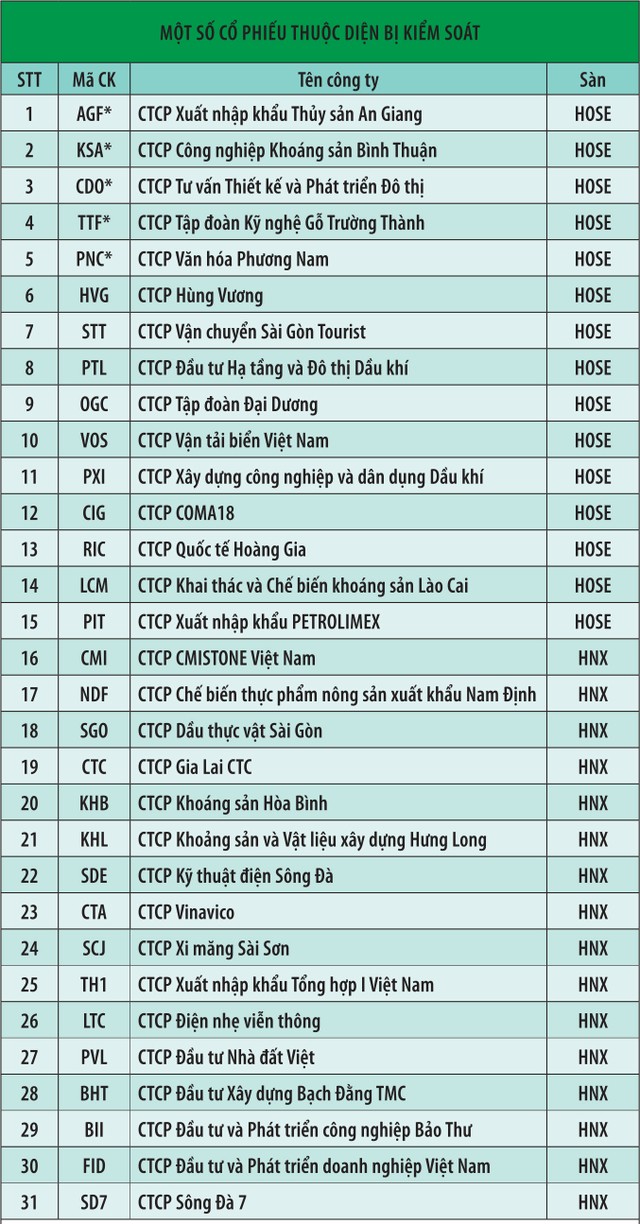

* Cổ phiếu bị kiểm soát đặc biệt.

** Cổ phiếu bị đưa vào diện kiểm soát/kiểm soát đặc biệt chủ yếu là do doanh nghiệp kinh doanh thua lỗ và/hoặc vi phạm các quy định về công bố thông tin.

Sau đó, tương tự kịch bản NHP, giá cổ phiếu HID lao dốc và hoạt động kinh doanh sa sút. Cụ thể, năm tài chính 2016 - 2017 (HID bắt đầu năm tài chính từ ngày 31/3), HID đạt lợi nhuận hơn 31 tỷ đồng so với con số 17,8 tỷ đồng năm 2015 và 9,8 tỷ đồng năm 2014. Nhưng 9 tháng đầu năm tài chính 2017 - 2018, lợi nhuận của HID là 8,6 tỷ đồng, giảm mạnh so với con số 15 tỷ đồng cùng kỳ niên độ trước, đưa thu nhập trên mỗi cổ phiếu trong 9 tháng về 272 đồng.

Giá cổ phiếu HID sau khi tăng mạnh đã có đợt giảm không phanh, trong đó có 9 phiên giảm sàn liên tiếp. Hiện nay, HID có mức giá dưới 4.000 đồng/cổ phiếu.

Báo cáo tài chính cuối quý III năm tài chính 2017 - 2018 cho thấy, tại ngày 31/12/2017, HID có hơn 3 tỷ đồng số dư tiền và tương đương tiền. Cơ cấu tài sản của Công ty tập trung chủ yếu vào các khoản phải thu. Cụ thể, HID có 103 tỷ đồng khoản phải thu ngắn hạn, gồm hơn 56 tỷ đồng phải thu của khách hàng, 46 tỷ đồng trả trước cho người bán ngắn hạn; gần 174 tỷ đồng khoản phải thu dài hạn. Tổng các khoản phải thu này lên tới gần 280 tỷ đồng, chiếm quá nửa tổng tài sản 506 tỷ đồng ở cùng thời điểm.

Bên cạnh đó, HID có 83 tỷ đồng giá trị còn lại của tài sản cố định hữu hình, gần 53 tỷ đồng chi phí xây dựng cơ bản dở dang và hơn 76 tỷ đồng đầu tư vào doanh nghiệp khác. Ưu điểm của HID so với nhiều doanh nghiệp khác là khoản phải thu, đầu tư… đều có thuyết minh khá chi tiết, đầy đủ và hầu như nằm trong ngành nghề chính. Tuy nhiên, diễn biến giá cổ phiếu, thực trạng hiệu quả kinh doanh và đặc điểm tài sản HID trên báo cáo tài chính khiến nhiều nhà đầu tư cảm thấy ngần ngại.

Câu chuyện của HID, NHP và không ít mã chứng khoán tương tự khác đang tồn tại trên thị trường khiến nhiều nhà đầu tư đặt câu hỏi: Mục đích lên sàn của các doanh nghiệp này là gì? Liệu những cổ phiếu như trên có đóng góp cho sự phát triển của thị trường chứng khoán, hay sẽ khiến nhà đầu tư ngần ngại khi đầu tư, ảnh hưởng đến cơ hội của những doanh nghiệp khác muốn huy động vốn để kinh doanh bài bản và phát triển lâu dài?