Phòng chống và thay đổi khẩu vị rủi ro

Việt Nam đang thu hút nguồn vốn đầu tư mạo hiểm trong lĩnh vực khởi nghiệp. Các lĩnh vực như fintech đã rất phổ biến, thu hút đầu tư trị giá 1,013 tỷ USD từ năm 2013 đến năm 2021.

Các quỹ đã thận trọng hơn trong việc triển khai vốn trong vài năm qua và giờ đây họ có thể tham gia đầu tư tích cực và mạnh mẽ hơn vào các công ty.

Dẫu vậy, năm 2023 được dự đoán có thể mang đến nhiều thách thức hơn cho các công ty khởi nghiệp trong khu vực châu Á. Môi trường gây quỹ sẽ trở nên khó khăn hơn khi có sự điều chỉnh trong định giá thị trường.

Đặc biệt, Silicon Valley Bank (SVB) sụp đổ và gây ra chấn động trong ngành đầu tư mạo hiểm. Giờ đây, cả “hệ sinh thái” khởi nghiệp, bao gồm các công ty khởi nghiệp có tiền gửi trong ngân hàng, quỹ đầu tư mạo hiểm và các công ty đối tác tài trợ cho các quỹ đó, đang tìm kiếm hướng đi mới sau sự kiện chấn động này.

Hiện những quỹ đầu tư lớn tại châu Á, như Sequoia Capital China, Temasek Holding, ZhenFund và Yunfeng Capital, cũng phải vội vàng tra soát lại ảnh hưởng từ vụ SVB đến hoạt động kinh doanh của mình.

Phía Yunfeng Capital đã phải yêu cầu các nhóm tra soát nội bộ về ảnh hưởng của SVB đến danh mục đầu tư của quỹ để có động thái phòng chống. Trong khi đó, Sequoia, ShenFund và Temasek đang âm thầm tính toán lại.

Theo ông Bill Geary, đồng sáng lập Công ty đầu tư mạo hiểm Flare Capital Partners, trước sự sụp đổ của SVB, các công ty khởi nghiệp sẽ buộc phải điều chỉnh các kế hoạch kinh doanh của mình. Trong 12 - 24 tháng tới sẽ rất khó khăn, khi nguồn vốn sẵn có giảm và chi phí đi vay sẽ cao hơn.

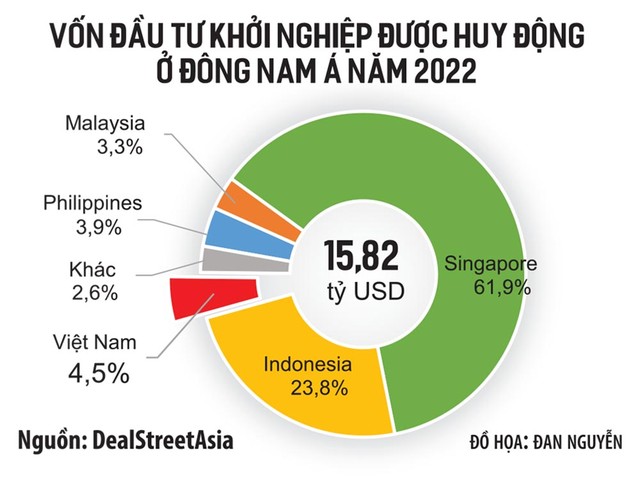

Việt Nam, cùng với Indonesia và Singapore, vẫn là “tam giác vàng” để phát triển start-up ở Đông Nam Á. Tại Vietnam Venture Summit 2022, diễn ra cuối năm ngoái, 39 quỹ đầu tư mạo hiểm đã cam kết đầu tư 1,5 tỷ USD vào các start-up trong nước trong giai đoạn này. Thị trường khởi nghiệp Việt Nam dự kiến nhận số vốn đầu tư trị giá 5 tỷ USD trong giai đoạn 2023-2025

Trong khi đó, Vinnie Lauria, đại diện Golden Gate Ventures (Singapore) cho rằng, dòng vốn đầu tư có thể bắt đầu chuyển sang châu Á. Ông

Lauria kỳ vọng, trung tâm của hệ sinh thái khởi nghiệp sẽ chuyển từ Thung lũng Silicon sang Đông Nam Á và các ngân hàng ở Singapore sẽ đảm nhận vai trò tương tự SVB.

Viễn cảnh trên khiến bà Hoàng Thị Kim Dung, Giám đốc tại Việt Nam của Genesia Ventures cho rằng, tình hình gọi vốn của start-up trong thời gian này không thể lạc quan. Lý do là, không chỉ riêng Việt Nam, mà trên quy mô toàn cầu, các nước đang ra sức kiềm chế lạm phát bằng việc nâng lãi suất, thắt chặt tín dụng. Đây cũng là nguyên nhân chính khiến nhiều ngân hàng trên thế giới gặp khủng hoảng như ngân hàng SVB và Credit Suisse phải bán mình gần đây. Đến những các tập đoàn tài chính lớn tưởng chừng như quá lớn để thất bại như vậy cũng gặp khó khăn, nên chắc chắn, start-up không tránh khỏi ảnh hưởng.

Cụ thể, ảnh hưởng trực tiếp nhất là dòng vốn đổ vào các công ty start-up. Do lãi suất tăng cao, nên sự lựa chọn kênh tiếp cận vốn của start-up vốn đã hạn chế, nay lại càng ít hơn và trở nên đắt đỏ hơn. Start-up từ những giai đoạn sớm, thường có những kênh tiếp cận vốn từ các nhà đầu tư thiên thần (Angel), các quỹ đầu tư mạo hiểm (VC) và vốn cho vay mạo hiểm (Venture Debt).

Theo bà Dung, tới giai đoạn trưởng thành hơn nữa, start-up có thể tiếp cận gọi vốn từ các quỹ đầu tư tư nhân (quỹ PE), hay các khoản vay qua ngân hàng với tài sản đảm bảo. Trong bối cảnh thắt chặt tín dụng và nguy cơ suy thoái kinh tế hiện nay, tất cả các kênh tiếp cận vốn kể trên đều trở nên thận trọng và “kỷ luật” hơn trong hoạt động đầu tư hoặc cho vay start-up.

Quỹ đầu tư mạo hiểm như Genesia Ventures cũng vậy. Mỗi quỹ VC có thời điểm bắt đầu vòng đời của quỹ khác nhau (có quỹ đang trong quá trình gọi vốn mới, có quỹ mới hoàn tất gọi vốn và cũng có quỹ sắp hết vòng đời của quỹ), nên mỗi quỹ VC luôn có kế hoạch đầu tư và năng lực đầu tư số vốn giải ngân nhất định của riêng mình. Tuy nhiên, điều quan trọng hơn cần được nhấn mạnh là khẩu vị rủi ro của VC đã có sự thay đổi, dẫn đến việc họ phải thận trọng hơn trong đầu tư.

|

Start-up giải quyết bài toán nhu cầu thật lớn

Theo bà Lê Hoàng Uyên Vy, Giám đốc điều hành Do Ventures, các nhà đầu tư cho biết sẽ giữ nhịp đầu tư như hiện nay, thậm chí giải ngân cao hơn vì có nhiều cơ hội. Nhà đầu tư đồng thời kỳ vọng các start-up tập trung vào những yếu tố cốt lõi, xây dựng được những công ty bền vững và có sự uyển chuyển để vươn lên trong khó khăn.

Đại diện một số nhà đầu tư lớn cũng khẳng định, họ không thiếu vốn cho những doanh nhân sáng tạo. Ông Quang Nguyễn, Giám đốc đầu tư cao cấp Tập đoàn SK (Hàn Quốc) cho biết, Tập đoàn đã đầu tư vào Việt Nam 2 tỷ USD trong 5 năm qua. SK sẵn sàng rót vốn cho những nhà sáng lập giỏi và có ý tưởng kinh doanh tốt, nhất là trong các lĩnh vực đã có thành tích mang lại giá trị cho các nhà đầu tư tổ chức nước ngoài.

Dù vậy, theo ông Quang Nguyễn, trong 3-5 năm tới, doanh nghiệp phải thích nghi với lãi suất và mức lạm phát cao hơn. Các start-up cần thận trọng hơn về mặt tài chính, bởi không dễ huy động thêm vốn mới trước khi đạt được mức hòa vốn.

Anh Trần Vũ Quang, nhà sáng lập, kiêm CEO OnPoint (công ty hoạt động trong lĩnh vực thương mại điện tử, đã gọi vốn đầu tư 60 triệu USD) cho hay, quý I/2023, Công ty tăng trưởng 60% so với cùng kỳ năm 2022. Hiện tại, dù vẫn vận hành bình thường, nhưng trong lúc kinh tế vĩ mô thay đổi liên tục, OnPoint không có kế hoạch gọi vốn, mà tìm kiếm các cơ hội mua bán - sáp nhập (M&A) với các nhãn hàng kênh online lẫn offline, các công ty trong lĩnh vực marketing... để gia tăng chuỗi giá trị.

Trong khi đó, tại Cooky (dự án khởi nghiệp trong lĩnh vực đồ ăn), ông Đặng Hoàng Minh, đồng sáng lập, kiêm CEO tiết lộ, dù mới tham gia thị trường chưa được 2 năm, nhưng đã 2 lần gọi vốn thành công với tổng vốn đầu tư 6 triệu USD. Cooky đang tập trung vào việc thu hút khách hàng, tìm kiếm đơn hàng, với mục tiêu là không để bị thua lỗ.

“Chúng tôi đang học hỏi cách những doanh nghiệp có khả năng tự sống sót trong bối cảnh khó khăn chung và rất khó gọi vốn. Hiện nay, gần như tất cả công ty hoạt động trong mảng giao nhận thực phẩm trên thế giới, như Cooky, đều gặp khó khăn, chỉ vài doanh nghiệp không bị thua lỗ hoặc có lợi nhuận”, ông Minh chia sẻ.

Có thể nói, khác với giai đoạn đỉnh cao của vốn mạo hiểm hơn 2 năm về trước, các VC giờ đây muốn đầu tư vào các start-up phải tập trung giải quyết bài toán nhu cầu thật lớn và rõ ràng tại thị trường - nơi khách hàng dù trong bối cảnh “thắt lưng, buộc bụng” vẫn phải sẵn sàng trả tiền để sử dụng dịch vụ, sản phẩm. Đó có thể là các sản phẩm, dịch vụ nằm trong các mảng “không thể thiếu”, dù trong bất kỳ hoàn cảnh kinh tế - xã hội nào, như chăm sóc sức khỏe, giáo dục, nhà ở, ăn uống.

Bên cạnh đó, các VC muốn đầu tư vào đội ngũ sáng lập mang tới giải pháp “buộc phải có”, với tư duy, năng lực và chiến lược rõ ràng, cụ thể cho thấy, họ có thể đạt được sản phẩm phù hợp với thị trường cho tới vòng gọi vốn tiếp theo.

Trong bối cảnh khó khăn tiếp cận vốn hiện nay, có thể nói, chỉ có công ty đạt được điều này hoặc cho thấy những dấu hiệu ban đầu có thể đạt được, mới có thể tiếp tục thuyết phục được nhà đầu tư để được nhận vốn.

Do đó, với các công ty start-up mới hoàn tất một vòng gọi vốn tới nay, cần phải tập trung vào sản phẩm và khách hàng, để đảm bảo start-up có thể đạt được sản phẩm phù hợp với thị trường (Product Market Fit - PMF), để có thể tiếp tục có được vòng gọi vốn tiếp theo.

Trong khi đó, các công ty start-up đã đạt được PMF một cách thuyết phục trên từng phân khúc khách hàng của mình đang có lợi thế rất lớn. Đầu tiên là lợi thế thu hút sự quan tâm đầu tư của các quỹ đầu tư. Những start-up này trở nên vô cùng nổi bật, được ví như là “điểm sáng” trong bối cảnh “mùa đông” gọi vốn hiện nay.

Tiếp theo, từ nguồn vốn họ huy động được, đây cũng là thời điểm thuận lợi họ có thể mở rộng chiếm lĩnh thị trường, trong khi các đối thủ đang gặp khó khăn. Đây cũng chính là lúc, các nhà sáng lập và đội ngũ của các start-up đã đạt được PMF phải biết ơn vì những quyết định sáng suốt, giữ kỷ luật, tập trung vào đạt PMF trong chính thời kỳ dòng tiền “dễ dãi” vừa qua. Lý do là, giai đoạn đó giúp họ có được những lợi thế và sự sẵn sàng cần thiết để bứt phá trong giai đoạn hầu như mọi người đều đang phòng thủ như hiện nay.

“Tôi tin rằng, các nhà sáng lập thành công luôn có tư duy tối ưu hiệu suất trên từng cơ hội, nên sẽ không để những khủng hoảng như hiện nay trôi qua một cách lãng phí. Là nhà đầu tư VC, tôi vẫn đi tìm và tích cực đầu tư vào những nhà sáng lập như vậy”, bà Dung chia sẻ.