Nhộn nhịp giao dịch

Điểm tích cực trong tuần qua là khối ngoại đã có 3 phiên mua ròng sau chuỗi ngày bán ròng kéo dài. Các mã được mua ròng nhiều là SSI, FUEVFVND, VUESVFL, ASM, DPM… Dù chưa thể kết luận xu hướng bán ròng đã chấm dứt, nhưng động thái này góp phần giải tỏa tâm lý nhà đầu tư trong ngắn hạn và đóng góp vào mức tăng của chỉ số.

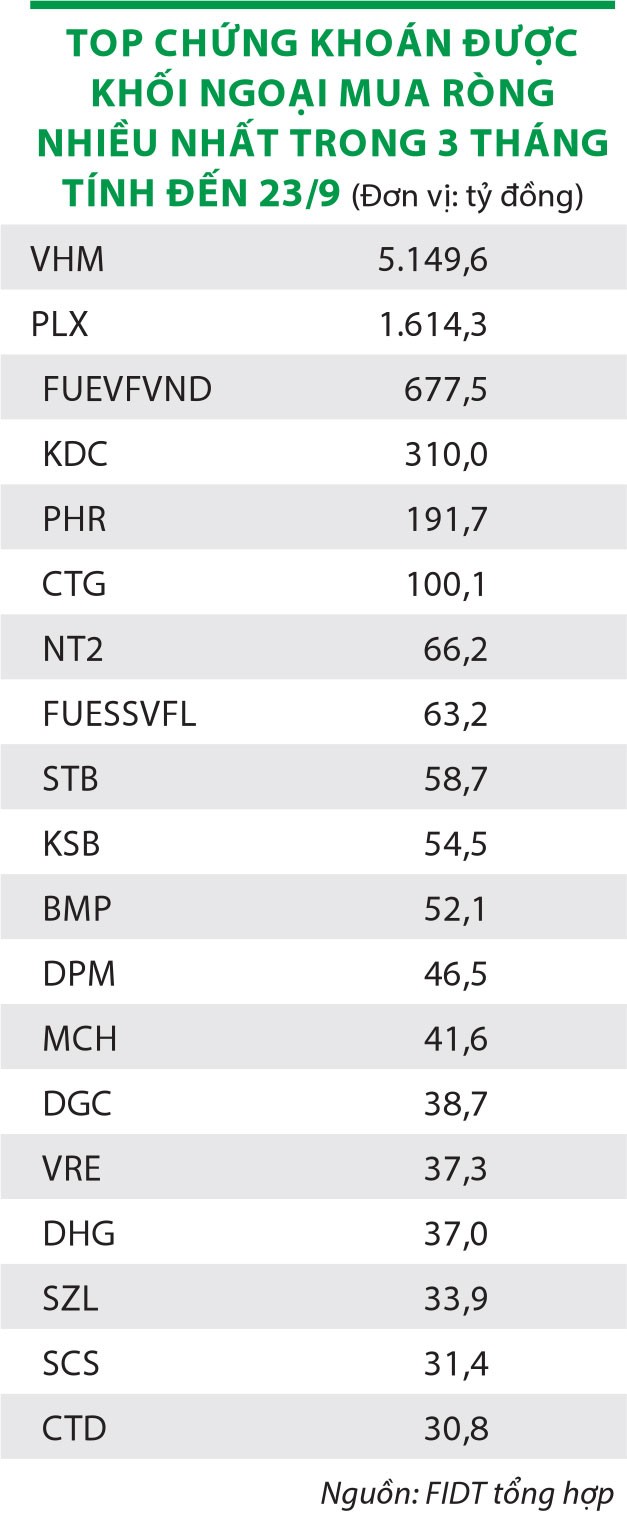

Trong 3 tháng gần nhất, những mã được khối ngoại ngoài mua mạnh là VHM, VNM, HPG, VCB, PLX, VRE, VIC, SAB, CTG, E1VFVN30, FUESSVFL. Tuy nhiên, nhiều mã trong số này cũng thuộc nhóm bị bán mạnh, cụ thể là VNM, HPG, VHM, VCB, VIC, SAB, bên cạnh đó là mã VRE, MSN. Tính chung, khối ngoại mua ròng VHM 5.149,6 tỷ đồng, PLX 1.614 tỷ đồng, FUEVFVND 677,5 tỷ đồng, KDC 310 tỷ đồng, E1VFVN30 gần 259 tỷ đồng…

|

Ông Huỳnh Minh Tuấn, Giám đốc Môi giới, Công ty Chứng khoán Mirae Asset Việt Nam, chi nhánh Hội sở cho biết, lực bán ròng của khối ngoại tập trung vào VN30, thể hiện xu thế thoái vốn dựa trên nền tảng thông tin vĩ mô chưa tích cực.

Còn ở nhóm cổ phiếu được mua ròng thì chủ yếu là liên quan đến các thương vụ giao dịch lớn như VHM, PLX, KDC.

Giao dịch của khối ngoại, trong đó các quỹ chủ động và thụ động (ETF) chiếm phần lớn tỷ trọng tiếp tục nhộn nhịp.

Ba tuần gần đây, xu hướng bán ra vẫn là chủ đạo. Nhóm cổ phiếu chịu áp lực bán nhiều nhất là bất động sản.

Chẳng hạn, Quỹ Vietnam Co-Investment Fund thuộc Dragon Capital đã bán 430.000 cổ phiếu DXG. Trung tuần tháng 9, nhóm quỹ Dragon Capital bán tổng cộng 5,17 triệu cổ phiếu KDH, giảm tỷ lệ sở hữu xuống 15,93%, tương đương 89,05 triệu cổ phiếu, sau khi đã bán bán 800.000 cổ phiếu ngay tuần trước đó.

Nhóm quỹ Dragon Capital cũng giảm tỷ trọng ở NBB, bán 3,29 triệu cổ phiếu từ ngày 7 - 15/9, giảm tỷ lệ sở hữu xuống 4,45% (tương ứng 4,2 triệu cổ phiếu).

Tính từ đầu năm đến nay, nhóm quỹ Dragon Capital bán 7 triệu cổ phiếu SJS, bán 3,5 triệu cổ phiếu CRE, bán 23 triệu cổ phiếu PC1, bán 1,65 triệu cổ phiếu HDC.

Trong khi đó, Quỹ đầu tư cổ phiếu Hưng Thịnh VinaWealth mua 242.380 cổ phiếu KDH trong tổng số 260.000 cổ phiếu đăng ký mua từ ngày 14/8 - 12/9.

Một quỹ đến từ Phần Lan là Evli Emerging Frontier Fund trở thành cổ đông lớn của DGW và KSB, với tỷ lệ sở hữu lần lượt là 5,14% và 5,43%.

Quỹ Kim Vietnam Growth Equity Fund đã mua gần 1,1 triệu cổ phiếu GMD, nâng tỷ lệ sở hữu lên 5,2%.

Quỹ Vietnam Holding tăng giải ngân trong tháng 8, thể hiện qua tỷ trọng tiền mặt giảm từ 8% đầu tháng xuống 2% cuối tháng.

Quỹ nâng tỷ trọng cổ phiếu VHM từ 4,3% lên 6,7% trong tổng giá trị tài sản ròng khoảng 126,1 triệu USD. Phân chia theo nhóm ngành thì bất động sản và ngân hàng đều đang chiếm tỷ trọng 19% trong danh mục.

Các động thái kể trên được giới đầu tư nhìn nhận, các quỹ đang thực hiện tái cơ cấu danh mục, trong đó nâng tỷ trọng cổ phiếu ngành có tiềm năng tăng trưởng, cổ phiếu đầu ngành, giảm tỷ trọng ở các ngành chưa có triển vọng bứt phá như bất động sản và nhóm vốn hóa vừa.

Thêm địa chỉ hút vốn

Ông Trần Hoàng Sơn, Giám đốc Chiến lược thị trường, Công ty Chứng khoán MB (MBS) cho biết, nhóm cổ phiếu cảng biển đang được chú ý nhờ kỳ vọng hưởng lợi từ Hiệp định thương mại tự do Việt Nam - EU (EVFTA), nhất là các cảng lớn, nước sâu, cảng là điểm trung chuyển đi châu Âu.

Nền kinh tế dần hồi phục sau đại dịch dẫn đến sản lượng hàng hóa thông qua hệ thống cảng biển Việt Nam tăng trở lại. Đồng thời, EVFTA có hiệu lực từ tháng 8/2020 giúp đẩy mạnh hoạt động xuất khẩu giữa Việt Nam và EU.

Theo dự báo của Bộ Công thương, Hiệp định sẽ giúp kim ngạch xuất khẩu của Việt Nam vào EU tăng 42,7% và nhập khẩu từ EU vào Việt Nam tăng 33,1% vào năm 2025. Đến năm 2030, con số tương ứng sẽ đạt 44,4% và 36,7%. Theo đó, hoạt động dịch vụ vận tải biển sẽ được đẩy mạnh và mở rộng.

Ông Sơn cho rằng, một số quỹ có động thái gia tăng tỷ trọng cổ phiếu ở nhóm cảng biển để đón cơ hội, với tầm nhìn 3 đến 5 năm tới.

Trong khi đó, ở nhóm cổ phiếu bất động sản vốn hóa vừa, nhiều ý kiến nhận định, sức hấp dẫn đang giảm vì tác động tiêu cực của dịch bệnh Covid-19 và những khó khăn, vướng mắc của thị trường bất động sản kéo dài vài năm qua chưa được tháo gỡ.

Một số quỹ hiện không mặn mà với cổ phiếu bất động sản, mà quan tâm nhiều hơn tới chứng chỉ quỹ ETF, cổ phiếu ngành ngân hàng, tiêu dùng, bán lẻ…

Ông Nguyễn Thế Minh, Giám đốc Phân tích, Công ty Chứng khoán Yuanta Việt Nam nhận xét, một số quỹ hiện không mặn mà với cổ phiếu bất động sản. Thay vào đó, chứng chỉ quỹ ETF, cổ phiếu ngành ngân hàng, tiêu dùng, bán lẻ… đang được chú ý hơn. Năm 2021, dự kiến nhiều nhà băng sẽ tăng vốn, nên các quỹ có thể để dành tiền mua cổ phiếu phát hành thêm, duy trì tỷ lệ sở hữu.

Các quỹ cũng quan tâm nhiều hơn tới nhóm doanh nghiệp tăng trưởng, chia cổ tức đều đặn.

Một lựa chọn khác là cổ phiếu vốn hóa lớn, có ảnh hưởng đến chỉ số, chẳng hạn nhóm cổ phiếu Vingroup (VIC, VHM, VRE), hay SAB. Thực tế, những cổ phiếu này thường nằm trong danh mục của quỹ ETF và cả những quỹ ngoại không có văn phòng ở Việt Nam.

Quy mô tài sản quản lý lớn nên các quỹ phải tìm các cổ phiếu như vậy để trong trường hợp xấu xảy ra, các nhà đầu tư rót vốn vào quỹ cũng không phàn nàn hay thất vọng về việc hiệu suất đầu tư thua kém chỉ số VN-Index.

Thêm góc nhìn về ngành ngân hàng, ông Tuấn đánh giá, nợ xấu phát sinh không nhiều như dự đoán và các nhà băng đủ khả năng để xử lý, trong khi định giá cổ phiếu vẫn đang hấp dẫn.

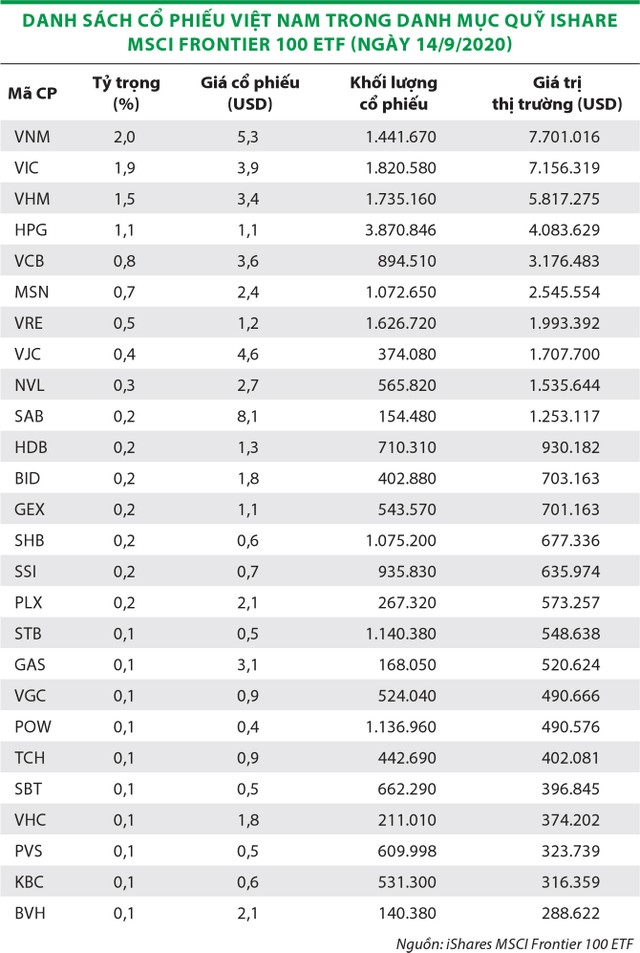

Đáng chú ý, Công ty Chứng khoán VNDIRECT cho rằng, chứng khoán Việt Nam có thể chiếm tỷ trọng lớn nhất trong rổ chỉ số thị trường cận biên của MSCI sau kỳ đánh giá tháng 11/2020.

Dựa trên dữ liệu ngày 14/9/2020, VNDIRECT ước tính, TTCK Việt Nam có thể hút ròng 120 triệu USD từ các quỹ ETF đang mô phỏng hai chỉ số thị trường cận biên của MSCI (giả định giá trị tài sản ròng của các quỹ ETF duy trì mức hiện tại).

Quy mô của dòng vốn ngoại đổ vào TTCK Việt Nam có thể lên đến 200 - 210 triệu USD nếu tính thêm đóng góp từ các quỹ chủ động. Dòng vốn ngoại này sẽ góp phần củng cố dòng tiền trên thị trường cũng như tạo tâm lý hứng khởi trong cộng đồng nhà đầu tư nội.

Theo đó, các cổ phiếu Việt Nam hiện có trong danh mục của MSCI Frontier Markets Index và MSCI Frontier Markets 100 Index sẽ được các quỹ ngoại theo dõi các chỉ số thị trường cận biên mua ròng sau khi Kuwait dự kiến được nâng hạng lên thị trường mới nổi vào tháng 11/2020, đặc biệt là các cổ phiếu vốn hóa lớn đang chiếm tỷ trọng cao như VNM, VIC, VHM, MSN, VRE, HPG, VCB.

|