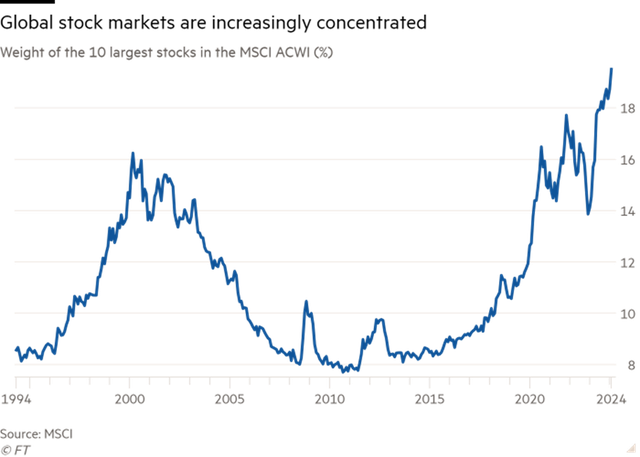

Theo dữ liệu của MSCI kéo dài từ năm 1994, 10 cổ phiếu lớn nhất trong Chỉ số MSCI All Country World Index (ACWI) hiện chiếm 19,5% chỉ số. Con số này tăng từ mức dưới 9% vào năm 2016 và cao hơn nhiều so với mức đỉnh cao kỷ nguyên dotcom là 16,2% vào tháng 3/2000.

Đối với chỉ số MSCI World Index tập trung các thị trường phát triển, 10 công ty lớn nhất - đều là các công ty Mỹ - hiện chiếm 21,7% tổng vốn hóa thị trường, giúp nâng tỷ trọng chỉ số của Mỹ lên gần 71%.

Dimitris Melas, người đứng đầu bộ phận nghiên cứu chỉ số và phát triển sản phẩm tại MSCI cho biết: “Mức độ tập trung vẫn ở mức cao trong ba thập kỷ qua và có thể kéo dài lâu hơn nữa”.

|

Tỷ trọng của 10 cổ phiếu lớn nhất trong chỉ số MSCI ACWI |

Tại thị trường Mỹ, 10 tập đoàn khổng lồ hiện chiếm 28,6% tổng vốn hóa thị trường chứng khoán, tăng từ mức 11,9% vào năm 1995 và là mức cao nhất kể từ năm 1966.

Sự tăng trưởng của những tập đoàn khổng lồ toàn cầu có khả năng gây rủi ro cho các nhà đầu tư đầu tư theo kiểu đa dạng hóa danh mục, nhằm tìm kiếm lợi nhuận và phân tán rủi ro, như các quỹ ETF.

Todd Rosenbluth, người đứng đầu nghiên cứu tại Công ty Tư vấn VettaFi cho biết: “Với sự tập trung 71% vào một quốc gia, các nhà đầu tư bị ảnh hưởng không cân đối bởi môi trường kinh tế vĩ mô của Mỹ và chủ yếu là tâm lý của nhà đầu tư Mỹ. Khi đó, chúng ta sẽ không nhận được sự đa dạng hóa như mong đợi khi đầu tư vào một quỹ ETF toàn cầu”.

Nicholas Hyett, Giám đốc đầu tư tại Wealth Club cho biết, việc thị trường chứng khoán có mức độ tập trung cao như ngày nay có nhiều khả năng sẽ khiến thị trường sụt giảm mạnh một khi các bluechip này có vấn đề.

Theo dữ liệu của Trường Kinh doanh Luân Đôn, vào năm 1900, Top 10 cổ phiếu lớn nhất chiếm tới 38,1% vốn hóa thị trường chứng khoán Mỹ. Sự tập trung này giảm trong khoảng thời gian từ những năm 1960 đến cuộc khủng hoảng 2007-2008, trước khi tăng mạnh trở lại.

“Sự tập trung của ngành mà chúng ta đang thấy hiện nay đều là về công nghệ. Những gì chúng ta đã thấy trong ngành công nghệ là quyền lực độc quyền và nó giống một kiểu độc quyền tự nhiên hơn. Những công ty thống trị này có xu hướng phát triển cực kỳ lớn và các cơ quan quản lý vẫn chưa cân nhắc liệu họ có nên chia nhỏ theo cách nào đó hay không. Chúng ta vẫn chưa có khoảnh khắc Standard Oil”, Paul Marsh, giáo sư của Trường Kinh doanh Luân Đôn cho biết khi ám chỉ đến công ty đã bị chính phủ Mỹ giải thể vào năm 1911.

Nate Geraci, Chủ tịch của The ETF Store cho biết, tại một số thời điểm, các nhà đầu tư có thể được hưởng lợi từ việc tránh các cổ phiếu vốn hóa lớn chiếm ưu thế, nhưng sẽ là “cực kỳ khó khăn” để trải qua bất kỳ sự chuyển đổi nào.

“Điều quan trọng cần nhớ là các nhà đầu tư dài hạn đã nhận được lợi ích đáng kể từ sự tập trung ngày càng tăng này khi các cổ phiếu lớn nhất đều tăng giá trong thập kỷ qua… và việc cố gắng tính thời gian cho sự sụp đổ của các chỉ số có trọng số vốn hóa thị trường là một việc làm ngu ngốc”, ông cho biết thêm.