Các xu hướng kinh tế vĩ mô chính yếu

Nỗ lực thắt chặt chính sách tiền tệ của ngân hàng trung ương các nước, giá năng lượng thấp và bình thường hóa chuỗi cung ứng đã giúp lạm phát toàn cầu hạ nhiệt so với đỉnh hồi đầu năm. Quỹ Tiền tệ Quốc tế (IMF) dự đoán lạm phát toàn cầu đạt 7% trong năm nay và giảm xuống còn 4,9% trong năm 2024. Tuy nhiên, lạm phát lõi vẫn cao và có thể kéo dài sang năm 2025, buộc các ngân hàng trung ương duy trì chính sách thắt chặt tiền tệ trong thời gian dài hơn dự kiến.

Cục Dự trữ liên bang Mỹ (Fed) đã ngừng tăng lãi suất trong kỳ họp tháng 6, tuy nhiên dự kiến sẽ tăng lãi suất thêm hai lần nữa trong năm 2023, trước khi bắt đầu chu kỳ giảm lãi suất vào năm 2024.

Ở chiều ngược lại, ngân hàng trung ương một số nước đã bắt đầu ngừng tăng lãi suất, hoặc nới lỏng chính sách tiền tệ để thúc đẩy tăng trưởng kinh tế. Cụ thể, Ngân hàng Trung ương Nhật Bản tiếp tục duy trì chính sách tiền tệ siêu nới lỏng, Ngân hàng Trung ương Trung Quốc giảm một số lãi suất chính sách như lãi suất cho vay kỳ hạn 1 năm (LPR) giảm 0,1%/năm xuống 3,55%/năm, lãi suất kỳ hạn 5 năm cũng giảm từ 4,3%/năm xuống 4,2%/năm.

|

Bà Trần Thị Khánh Hiền, Giám đốc Nghiên cứu, Công ty Chứng khoán MBS |

Hoạt động sản xuất của Hoa Kỳ đã giảm xuống mức thấp nhất trong vòng 3 năm qua, trong bối cảnh chi phí vay cao hơn và tín dụng thắt chặt hơn, làm tăng nguy cơ suy thoái kinh tế trong năm nay. Theo S&P Global, hoạt động sản xuất mở rộng lần đầu tiên sau 6 tháng vào tháng 4/2023, nhưng các nhà máy vẫn tiếp tục cho biết khách hàng do dự trong việc đặt hàng vì giá cao hơn và tình hình kinh tế không ổn định.

Chỉ số căng thẳng chuỗi cung ứng giảm mạnh cho thấy cầu tiêu dùng thế giới suy yếu. Theo báo cáo mới nhất của Ngân hàng Thế giới (WB), thương mại thế giới chỉ tăng 1,6% trong năm 2023, thấp hơn nhiều so với mức 6% của năm 2022. Tuy nhiên, WB kỳ vọng vào sự tăng trưởng trở lại của các nền kinh tế, đặc biệt là Trung Quốc, sẽ hỗ trợ cho thương mại toàn cầu tăng 3,4% trong năm 2025.

Khả năng phục hồi của nền kinh tế toàn cầu có thể được hỗ trợ bởi ba yếu tố chính: Thứ nhất, thúc đẩy tăng trưởng từ việc mở cửa trở lại của Trung Quốc; thứ hai, sự ổn định của sức mạnh tiêu dùng Mỹ; thứ ba, sự hỗ trợ từ giá năng lượng thấp. Tuy nhiên, sự phục hồi giữa các khu vực là không đồng pha, vì các nền kinh tế khác nhau đang ở các giai đoạn khác nhau của chu kỳ kinh tế.

Chính sách hỗ trợ tăng trưởng thông qua việc nới lỏng tiền tệ và lượng vốn lớn đầu tư công kỳ vọng được giải ngân trong năm 2023, cùng với việc mở cửa trở lại của Trung Quốc sẽ giúp Việt Nam đương đầu với những bất lợi từ bên ngoài.

Báo cáo mới nhất của WB đánh giá tăng trưởng kinh tế toàn cầu tốt hơn so với ước tính trước đây. Tuy vậy, so với mức tăng trưởng 3,1% trong năm ngoái, kinh tế năm nay vẫn giảm tốc. Ở các nền kinh tế tiên tiến, tốc độ tăng trưởng năm nay dự kiến là 0,7%, thấp hơn nhiều so với mức tăng 2,6% của năm 2022. GDP Mỹ năm 2023 được dự báo tăng 1,1%, sau khi tăng 2,1% trong năm trước; tăng trưởng GDP EU được dự báo đạt 0,4%, so với mức 3,5% năm ngoái. Các thị trường mới nổi và đang phát triển (không gồm Trung Quốc) dự kiến tăng trưởng 2,9% trong năm nay, giảm từ mức 4,1% của năm ngoái.

|

Dòng tiền đã rẻ và dồi dào hơn |

Triển vọng kinh tế năm 2023 được cải thiện phần nào cũng phù hợp với các dữ liệu khác cho biết Mỹ và phần lớn châu Âu đến giờ đã tránh được nguy cơ suy thoái kinh tế, mà nhiều chuyên gia dự đoán sẽ xảy ra trong năm nay.

WB cũng hạ dự báo tăng trưởng của Việt Nam từ mức 6,5% cho năm 2023 xuống còn 6,2%. Tuy nhiên, đây vẫn là mức tăng trưởng tốt nhất trong khu vực châu Á – Thái Bình Dương.

Dự kiến tốc độ tăng trưởng kinh tế trong năm 2023 có thể dưới 6%, tăng trưởng kinh tế Việt Nam trong năm 2023 được dự báo sẽ bị ảnh hưởng do suy thoái kinh tế thế giới, chính sách tiền tệ tiếp tục thắt chặt ở các nước phát triển và tác động lan tỏa từ căng thẳng địa chính trị toàn cầu. Tuy nhiên, chính sách hỗ trợ tăng trưởng thông qua việc nới lỏng tiền tệ và lượng vốn lớn đầu tư công kỳ vọng được giải ngân trong năm 2023, cùng với việc mở cửa trở lại của Trung Quốc sẽ giúp Việt Nam đương đầu với những bất lợi trên.

Lạm phát trong nước dự kiến sẽ tăng lên trong 6 tháng cuối năm do các mặt hàng lương thực, thực phẩm và năng lượng, chiếm tỷ trọng cao trong rổ CPI, đã có xu hướng tạo đáy và tăng trở lại. Trong khi đó, giá một số mặt hàng Nhà nước quản lý như điện, y tế và giáo dục gia tăng theo lộ trình. Giá điện mới được điều chỉnh 3% và nhiều khả năng sẽ tiếp tục tăng do Tập đoàn Điện lực Việt Nam (EVN) đang chịu áp lực tài chính lớn. Lương cơ bản cũng sẽ được điều chỉnh, do đó, gây sức ép lên lạm phát toàn phần.

Mặc dù vậy, chỉ số giá tiêu dùng (CPI) cả năm của Việt Nam được dự báo sẽ ở mức dưới 4%. Thực tế, lạm phát chủ yếu do giá nhập khẩu hàng hoá tăng, lạm phát thế giới vẫn cao và năm nay cũng là thời điểm phải chấp nhận tăng một số mặt hàng do Nhà nước quản lý (lương cơ bản, giá điện, y tế, giáo dục...). Tuy nhiên, mức lạm phát dự kiến sẽ ổn định do sức cầu yếu cho phép Ngân hàng Nhà nước Việt Nam dành nhiều dư địa hơn trong công tác điều hành chính sách tiền tệ so với các quốc gia khác trên thế giới đang chịu áp lực lạm phát cao hiện nay.

Trong ngắn hạn, VND sẽ tiếp tục chịu áp lực so với USD khi Fed khả năng vẫn tăng lãi suất trong năm 2023, tuy nhiên, áp lực sẽ nhẹ hơn do USD đã chững đà tăng so với hầu hết các đồng tiền khác, bao gồm cả VND. Trong viễn cảnh Fed dừng tăng lãi suất vào nửa cuối năm 2023, cùng với lạm phát Việt Nam ở dưới mức 4,5% và tốc độ hồi phục của ngành du lịch, lữ hành nhanh, áp lực lên tỷ giá sẽ hạ nhiệt và chỉ tăng lên 23.900 VND/USD (tăng khoảng 1,5%).

Năm tháng đầu năm, Ngân hàng Nhà nước đã mua vào khoảng 6 tỷ USD, giúp hệ thống dồi dào thanh khoản. Trên thực tế, nguồn cung ngoại tệ khá tích cực trong thời gian qua, đến từ dòng vốn FDI giải ngân, thặng dư cán cân thương mại hay dòng tiền gián tiếp từ các thương vụ bán vốn hoặc giải ngân các khoản vay ngoại tệ. Theo đó, nhà điều hành sẽ có dư địa để điều tiết tỷ giá trong giai đoạn tới, khi mà lãi suất tại các nền kinh tế lớn vẫn neo ở mức cao.

Thanh khoản của hệ thống ngân hàng trong tháng 6 tiếp tục duy trì ở trạng thái tốt và có sự cải thiện rõ rệt so với quý IV/2022, tạo điều kiện cho lãi suất liên ngân hàng hạ nhiệt và Ngân hàng Nhà nước tạm dừng giao dịch trên thị trường mở. Tình hình thanh khoản sẽ giữ ổn định trong quý III/2023 và tiếp tục được cải thiện trong năm 2023 so với năm 2022.

Thời gian qua, Ngân hàng Nhà nước đã bốn lần giảm lãi suất điều hành, giảm trần lãi suất tiền gửi và trần lãi suất cho vay của các tổ chức tín dụng. Mặc dù vậy, tăng trưởng tín dụng đang chậm lại, đến cuối tháng 5, tín dụng mới chỉ tăng 3,17% so cuối năm 2022 và chỉ bằng 1/3 so mức 8% của cùng kỳ 2022. Hầu hết các ngân hàng có mức tăng trưởng tín dụng thấp, chỉ quanh 2%, thậm chí 1%.

Dựa vào những yếu tố tích cực lẫn tiêu cực sẽ tác động đến thị trường chứng khoán Việt Nam trong 6 tháng cuối năm, chúng tôi duy trì quan điểm khá thận trọng với thị trường. VN-Index sẽ khó bùng nổ về điểm số nếu như các nút thắt về trái phiếu doanh nghiệp vẫn chưa được tháo gỡ, lạm phát chưa hạ nhiệt đủ ở mức khiến ngân hàng trung ương các nước mạnh tay đảo ngược chính sách tiền tệ.

|

Lọc cơ hội đầu tư

Đường cong lợi suất đảo ngược là một trong các chỉ báo dự đoán suy thoái đáng tin cậy ở thị trường chứng khoán Mỹ. Trong lịch sử, trung bình sau khi đường cong lợi suất đảo ngược từ 18 - 24 tháng, suy thoái chứng khoán sẽ xảy ra.

Từ đầu năm đến nay, chỉ số S&P 500 tăng 11%, chủ yếu được dẫn dắt bởi nhóm cổ phiếu công nghệ. Định giá của S&P500 hiện tại đang ở mức không hấp dẫn. Nếu tách riêng nhóm cổ phiếu này thì các cổ phiếu còn lại chỉ tăng xấp xỉ 0%. Tính từ mức đáy của năm 2022, S&P500 đã phục hồi xấp xỉ 22%. Tuy nhiên, đối với một chu kỳ giảm giá dài hạn, trong lịch sử thị trường đã từng chứng kiến nhiều bẫy tăng giá (Bulltrap) trước khi tạo đáy dài hạn. Điển hình là trong hai chu kỳ suy thoái gần đây, vào các giai đoạn 2000 - 2002 và 2008 - 2009, đã có nhiều lần chỉ số này phục hồi thất bại trước khi tạo đáy dài hạn.

Định giá của S&P 500 đang đắt hơn khá nhiều so với thị trường chứng khoán Nhật Bản và các thị trường chứng khoán mới nổi. Dòng tiền bắt đầu quay trở lại các thị trường chứng khoán mới nổi từ đầu năm 2023 khi định giá của thị trường chứng khoán Mỹ dần trở nên đắt hơn.

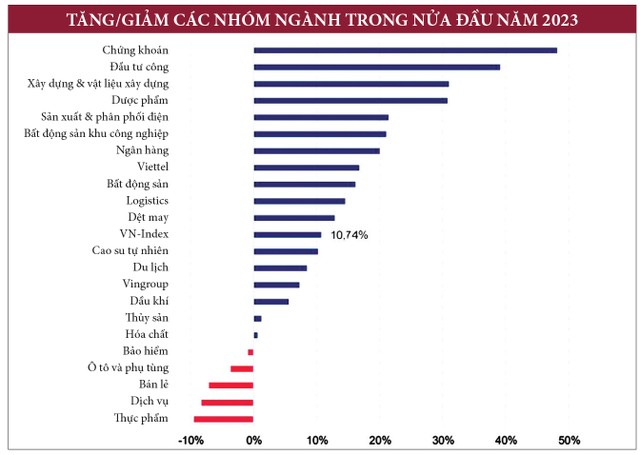

Tại Việt Nam, mức tăng của chỉ số VN-Index được dẫn dắt bởi những ngành như chứng khoán, xây dựng và vật liệu xây dựng. Đây đều là những ngành được hưởng lợi nhờ xu thế nới lỏng tiền tệ và các chính sách thúc đẩy phục hồi kinh tế gần đây của Ngân hàng Nhà nước và Chính phủ.

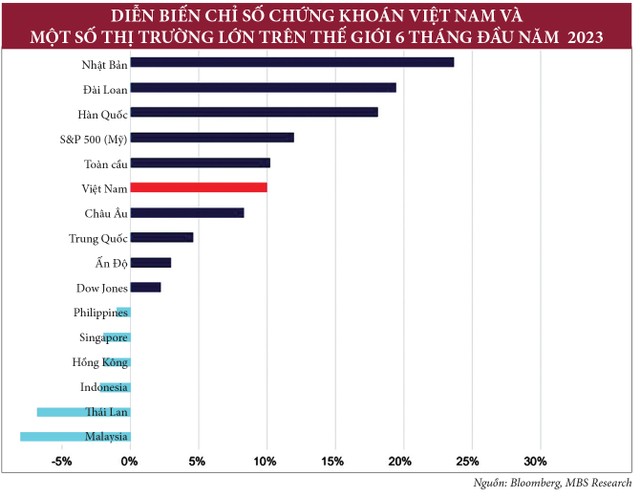

Sáu tháng đầu năm, VN-Index tăng 10,74% và nằm trong nhóm thị trường có mức tăng trưởng tốt trong nửa đầu năm 2023, mức tăng trưởng vượt bậc so với các thị trường lân cận trong khối ASEAN. Thanh khoản trung bình trên sàn HOSE đạt 11.433,7 tỷ đồng, giảm 48,46% so với cùng kỳ năm 2022. Tuy nhiên, thanh khoản đã cải thiện đáng kể từ đầu quý II/2023.

Từ cuối tháng 3/2023, sau khi Ngân hàng Nhà nước bắt đầu cắt giảm lãi suất điều hành, thanh khoản trên thị trường tăng dần. Mức thanh khoản trung bình giai đoạn tháng 4, tháng 5/2023 tăng xấp xỉ 20% so với 3 tháng đầu năm. Đặc biệt, kể từ đầu tháng 6, thanh khoản tăng đột biến, có nhiều phiên thị trường giao dịch trên 20.000 tỷ đồng.

Trên HOSE, các cổ phiếu thu hút thanh khoản lớn chủ yếu nằm trong các nhóm: chứng khoán, bất động sản, vật liệu xây dựng. Dòng tiền hoạt động chủ yếu ở 4 nhóm chính, bao gồm ngân hàng, bất động sản, chứng khoán và vật liệu xây dựng.

|

Trừ nhóm ngân hàng luôn chiếm tỷ trọng giá trị giao dịch cao trên thị trường thì chứng khoán vươn lên là nhóm thu hút dòng tiền mạnh, xấp xỉ nhóm bất động sản trong năm 2023.

Đà mua ròng của khối ngoại từ đầu năm 2023 đến nay chủ yếu vào quý I, ngược lại xu hướng bán ròng đang diễn ra mạnh mẽ ở các tuần cuối tháng 5. Lũy kế từ đầu năm 2023 đến nay, khối ngoại chỉ còn mua ròng 2.140 tỷ đồng từ mức đỉnh điểm hơn 7.000 tỷ đồng ở tuần cuối tháng 3. Trong khi dòng vốn quốc tế rút ròng 40,3 triệu USD (khoảng 955 tỷ đồng) ở Việt Nam thì lại có xu hướng mua ròng mạnh ở thị trường Trung Quốc, Nhật Bản, Đài Loan (Trung Quốc), Hàn Quốc, Ấn Độ và Indonesia.

Xu hướng chính sách tiền tệ của Việt Nam đang khác biệt so với nhiều nước khác, có thể tạo nên áp lực về tỷ giá và dòng vốn. Trong nửa cuối năm 2023, với dự báo lãi suất tiếp tục xu hướng giảm, lợi nhuận thị trường sẽ phục hồi trên nền thấp của 6 tháng cuối năm ngoái, kỳ vọng dòng tiền của nhà đầu tư nước ngoài tiếp tục mua ròng. Cũng cần lưu ý những cơn gió ngược như Fed tiếp tục duy trì chính sách tiền tệ “diều hâu” hơn so với dự báo của thị trường, áp lực hướng về vùng 1.155 - 1.200 điểm trong nửa cuối năm 2023.

Theo quan điểm của chúng tôi, trong 6 tháng cuối năm, thị trường chứng khoán Việt Nam sẽ phục hồi chậm chạp, xen lẫn các nhịp điều chỉnh. Trong bối cảnh đó, cơ hội có nhiều hơn ở các ngành phục hồi theo chu kỳ, gồm ngân hàng, chứng khoán, bán lẻ, thủy sản, thép; các ngành hưởng lợi từ xu hướng đẩy mạnh đầu tư công như xây lắp hạ tầng, đá xây dựng, xây dựng hạ tầng dầu khí.