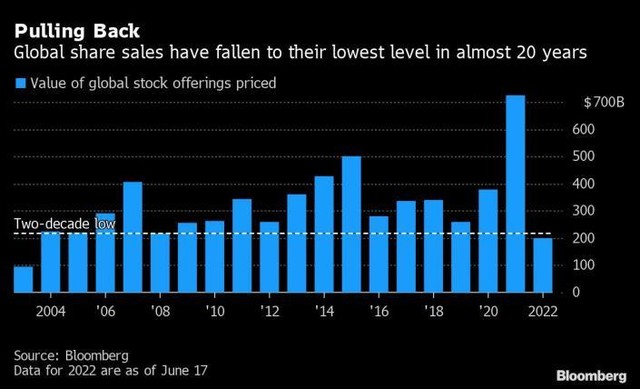

Theo dữ liệu của Bloomberg, tính từ đầu năm 2022 tới nay, chỉ có 198 tỷ USD của các đợt IPO và các đợt bán cổ phần tiếp theo thành công, giảm 70% so với một năm trước và mức thấp nhất của nửa đầu năm từ năm 2005.

Hoạt động IPO èo uột khi thị trường chứng khoán giảm 20% trong năm nay do lạm phát gia tăng, buộc các ngân hàng trung ương tăng mạnh lãi suất và nguy cơ suy thoái toàn cầu làm xói mòn tâm lý nhà đầu tư.

|

Giá trị của các thương vụ IPO trong nửa đầu năm 2022 sụt giảm mạnh. |

James Palmer, người đứng đầu thị trường vốn cổ phần EMEA của Bank of America Corp. cho biết: “Cho đến khoảng thời gian gần đây, đang có kỳ vọng về các đợt IPO chất lượng cao sẽ ra mắt thị trường vào tháng 9. Nhưng với các sự kiện thị trường trong hai tuần qua, điều đó đã làm giảm mức độ kỳ vọng”.

Ngoài sự biến động và không chắc chắn tăng cao, hoạt động kém hiệu quả của một số công ty dự kiến niêm yết năm 2021 cũng là một lý do khác cần thận trọng.

Trong số những công ty gần đây đã gặp khó khăn trong hoạt động IPO là là CocaCola, công ty đã trì hoãn kế hoạch IPO công ty con và công ty bảo hiểm châu Á FWD Group Holdings được cho là đã hoãn niêm yết thương vụ 1 tỷ USD ở Hồng Kông.

Tập đoàn Bảo hiểm Nhân thọ của Ấn Độ (LIC) từng được dự đoán là một trong số các thương vụ huy động vốn lớn nhất trong năm nay, nhưng đã giảm quy mô đợt IPO xuống khoảng 60%.

Sự sụt giảm về khối lượng đặc biệt rõ rệt ở Mỹ với chỉ 47 tỷ USD cổ phiếu được IPO thành công, giảm 85% so với một năm trước.

Sự bùng nổ của các công ty mua lại với mục đích đặc biệt (SPAC) từng thúc đẩy các đợt IPO của Mỹ đạt mức kỷ lục vào năm ngoái, nhưng những ý định niêm yết với hình thức đó đã trở nên “phá sản” khi các nhà quản lý kiểm soát lĩnh vực này.

Danh sách các công ty niêm yết xuyên biên giới từ Trung Quốc từng là nguồn kinh doanh ổn định của các ngân hàng đầu tư ở New York, cũng đã bị đình trệ trong bối cảnh cơ quan quản lý giám sát chặt chẽ hơn sau thương vụ niêm yết của Didi Global.

Với việc các giao dịch lô lớn (block trade) có thể nhanh chóng được thực hiện dễ dàng hơn so với các đợt IPO kéo dài, các ngân hàng đầu tư kỳ vọng những người cổ đông lớn đang nắm giữ lượng lớn cổ phiếu có thể bán bớt cổ phần trong nửa cuối năm nay. Trong khi đó, việc huy động vốn mới của các công ty niêm yết, ngay cả trên thị trường giao ngay, có khả năng bị tụt hậu so với việc thoái vốn đầu tư của các công ty niêm yết (stake sale).

Một số thị trường đã đi ngược lại xu hướng này, đáng chú ý nhất là Trung Đông. Các đợt IPO ở khu vực này đang hướng tới một nửa đầu năm kỷ lục về hoạt động IPO do giá dầu cao và dòng vốn đầu tư đổ vào thị trường đã hỗ trợ cho khu vực này. Tập đoàn năng lượng Saudi Aramco đang chuẩn bị một số hoạt động chào bán cho nửa cuối năm khi tìm cách tận dụng giá hàng hóa tăng cao.

Ở những khu vực khác, các công ty đang chờ đợi thời điểm để niêm yết. Công ty thiết kế chip Arm Ltd. của tỷ phú Masayoshi Son, người sáng lập SoftBank Group Corp đã đặt mục tiêu niêm yết vào tháng 3/2023, doanh nghiệp sản xuất bia của Thai Beverage Pcl cũng đang thực hiện nỗ lực lần thứ ba để niêm yết cổ phiếu, Volkswagen AG cũng đã lên kế hoạch bán cổ phần Porsche.

Trong khi đó, các điều kiện thị trường cũng đang tạo ra động lực cho sự phục hồi của hoạt động huy động vốn trong nửa cuối năm của các giao dịch khác, chẳng hạn như bán trái phiếu chuyển đổi và spinoff (hoạt động thành lập một công ty khác của công ty mẹ hoặc tách ra từ công ty mẹ để huy động vốn).

Shi Qi, người đứng đầu ECM tại China International Capital Corp cho biết: “Chúng tôi đang đi qua đáy của thị trường và chờ đợi sự phục hồi. Câu hỏi quan trọng lúc này là về thời điểm phục hồi”.