“Số ngày sống sót”

Theo thống kê, quý I năm nay có 18.600 doanh nghiệp tạm thời đóng cửa, tăng 26% so với cùng kỳ năm ngoái.

Với diễn biến dịch Covid-19 kéo dài, ngay cả một số doanh nghiệp lớn cũng bị ảnh hưởng nặng nề, nhất là trong lĩnh vực vận tải hàng không, du lịch, dịch vụ lưu trú, ăn uống, bán lẻ, dệt may, da giày…

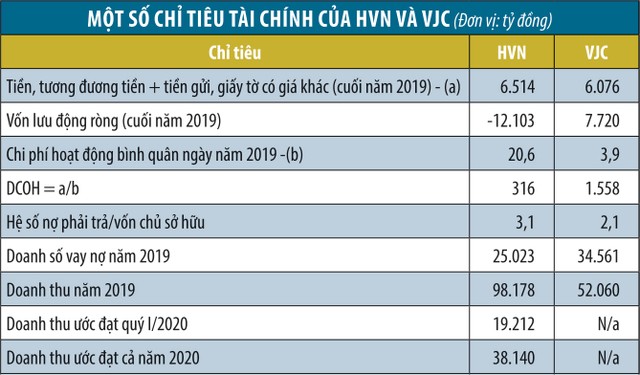

Ðể lượng hóa thời gian cầm cự của các doanh nghiệp trong khủng hoảng, giới đầu tư xây dựng chỉ số Day cash on hand (DCOH), hay còn gọi là “số ngày sống sót”, tức số ngày doanh nghiệp có thể sống với số tiền hiện có.

Chỉ số này được tính toán bằng cách chia số dư tiền, tương đương tiền, các loại giấy tờ có giá có thể chuyển đổi nhanh thành tiền khác cho chi phí vận hành hệ thống trong vòng 1 ngày (không tính khấu hao).

Số ngày DCOH càng cao, khả năng doanh nghiệp sẽ sống sót càng lâu trong điều kiện doanh thu sụt giảm, hoặc không có doanh thu, thu nhập hoạt động bị âm. Tổ chức xếp hạng tín dụng Fitch Ratings xếp hạng A cho các doanh nghiệp có số ngày DCOH bình quân khoảng 366 ngày.

… Phụ thuộc vào nhiều yếu tố

Trên thực tế, trong bối cảnh khủng hoảng, hiếm có cá nhân hay tổ chức nào chịu “ngồi im” và chi tiêu hết số tiền tích lũy mà không có bất kỳ động thái nào.

Những khoản tiền nhận trước của khách hàng, chiếm dụng vốn của nhà cung cấp, cắt giảm chi phí hoạt động, giãn nợ vay và các nghĩa vụ khác sẽ giúp kéo dài số ngày sống sót. Nếu những khoản chi phí cố định không thể cắt hoặc bị kéo dài ra có thể rút ngắn số ngày sống sót.

Trường hợp nghĩa vụ với các bên liên quan là những con số quá lớn thì vấn đề thuộc về cả hai bên tham gia hoặc nhiều bên khác, mà không chỉ trách nhiệm thuộc về riêng doanh nghiệp.

Vừa qua, kiểm toán lưu ý khả năng hoạt động liên tục của Vietnam Airlines (HVN), doanh nghiệp này đã gửi công văn yêu cầu Chính phủ hỗ trợ trong các vấn đề về thuế và các nghĩa vụ.

HVN đã phải đăng ký thanh lý 5 máy bay với giá trị thu hồi 37 triệu USD (khoảng 851 tỷ đồng). Báo cáo của Ủy ban Quản lý vốn nhà nước tại doanh nghiệp gửi đến Chính phủ cho rằng, HVN cần được hỗ trợ 12.000 tỷ đồng, vì dòng tiền trong năm 2020 dự kiến thiếu hụt xấp xỉ 15.000 tỷ đồng.

Như vậy, chỉ sau 1 quý bị ảnh hưởng bởi dịch bệnh, HVN đã phải cần tới sự hỗ trợ từ bên ngoài.

Ðược biết, cuối năm 2019, HVN có hơn 6.500 tỷ đồng tiền và tương đương tiền, nhưng số tiền này hiện đã cạn kiệt, doanh nghiệp phải tăng vay ngắn hạn để đáp ứng nhu cầu thanh toán.

Ðối với mô hình thâm dụng vốn như vận tải hàng không, phải dùng nợ vay lớn để tài trợ, mỗi chuyến bay có thể coi là một “sản phẩm” của doanh nghiệp, dù vận hành với số lượng ghế rất thấp thì tổng chi phí của mỗi chuyến bay cũng không giảm nhiều, bởi chi phí nhiên liệu chiếm phần lớn.

Trong khi đó, việc cắt giảm chi phí vận hành trong ngành này lại không đóng góp nhiều cho việc thực hiện các nghĩa vụ trước đó, đặc biệt trong bối cảnh khó khăn đột ngột xảy ra như hiện nay.

Trên thế giới, rất nhiều công ty, tập đoàn vận tải hàng không lớn cũng rơi vào tình trạng khó khăn.

Chẳng hạn, các hãng hàng không Anh đề nghị gói cứu trợ 9 tỷ USD, Hiệp hội Thương mại hàng không Mỹ kêu gọi gói 58 tỷ USD. Một số công ty nghiên cứu thị trường cho rằng, nếu dịch bệnh kéo dài thì đến cuối năm 2020, hầu hết các hãng hàng không sẽ phá sản.

Về cơ bản, mỗi loại hình kinh doanh có những cấu trúc chi phí khác nhau, nên DCOH chỉ là một chỉ số tham khảo, vì số ngày cầm cự thực tế trong khủng hoảng của các doanh nghiệp sẽ ít hơn hoặc nhiều hơn.

Với lĩnh vực bán lẻ, thời gian qua, các doanh nghiệp bán lẻ nhìn chung có doanh thu sụt giảm và phải đóng cửa toàn bộ hoặc một số cửa hàng theo quy định về giãn cách xã hội nhằm phòng chống dịch Covid-19.

Không xét tới nguồn thu thì các doanh nghiệp có thể kéo thấp điểm hòa vốn trên từng cửa hàng, trừ trường hợp có áp lực nợ vay lớn phải bán khuyến mãi, giảm giá dưới giá vốn, hoặc có quy định bắt buộc đóng toàn bộ cửa hàng.

Thông thường, các doanh nghiệp này đều bán trên mức giá vốn của những dòng sản phẩm chủ chốt. Nhìn trên tổng thể doanh nghiệp, lợi nhuận sẽ không tăng trưởng hoặc giảm, nhưng nhìn trên từng sản phẩm bán ra vẫn có lời.

Tuy nhiên, chi phí vận hành như mặt bằng, nhân viên sẽ chiếm tỷ trọng lớn và “ăn” vào lãi gộp của doanh nghiệp bán lẻ.

Các doanh nghiệp lớn có khả năng mở rộng cửa hàng nhanh như MWG, PNJ thời gian qua đã phải đàm phán giảm giá mặt bằng.

Mặt khác, bán lẻ là ngành nằm trong danh sách được các ngân hàng miễn, giảm lãi suất, sẽ tiết giảm được chi phí lãi vay, trong khi nhân sự có thể sắp xếp linh hoạt hơn.

Bên cạnh đó, MWG có thể đàm phán với nhà cung cấp điều chỉnh các đơn hàng cho tương lai, còn PNJ có thể tạm ngưng việc mua thêm hàng tồn kho, từ đó giảm nhu cầu vốn lưu động.

Số ngày DCOH tính toán cho MWG và PNJ lần lượt là 141 và 79 ngày có thể là con số không sát thực tế, do PNJ còn có hàng tồn kho là vàng, trang sức…, tính thanh khoản cao.

Vai trò của vốn chủ sở hữu

Một số ngành, lĩnh vực như ngành ngân hàng không thể áp dụng chỉ tiêu DCOH. Với các doanh nghiệp thuần dịch vụ này, tiền dùng để kinh doanh tới từ lượng tiền gửi huy động, tiền vay tổ chức tín dụng khác.

Vốn chủ sở hữu của ngân hàng không tham gia trực tiếp vào việc tạo ra doanh thu, nhưng lại rất quan trọng trong việc đảm bảo các chỉ tiêu an toàn hoạt động theo thông lệ quốc tế.

Vốn chủ sở hữu trong các ngành dịch vụ khác thường ít được quan tâm nhiều như trong ngành ngân hàng, vì đặc thù đòn bẩy lớn.

Tuy nhiên, các ngành nghề khác không có tỷ trọng đòn bẩy cao nhưng có thể “học” qua lăng kính của ngành ngân hàng.

Vốn chủ chỉ là “tiền” đã góp vào ban đầu, thông qua nhiều chiến lược biến đổi dưới nhiều hình thái khác nhau của tài sản, nhưng nguyên tắc là vốn chủ càng dày thì “tấm đệm” rủi ro của doanh nghiệp sẽ càng lớn khi khó khăn, được củng cố và tích lũy vững chắc hơn qua thời gian đối với các quyết định đi kèm sự ưu tiên xem xét rủi ro trước.

Sẽ không có một thước đo chuẩn nào đối với tỷ trọng vốn chủ là bao nhiêu cho tất cả các ngành, thậm chí trong cùng một ngành, nhưng tỷ trọng vốn chủ sở hữu cao thể hiện mức “tự chủ” tốt, cộng thêm doanh nghiệp hướng tới việc sinh lời bền vững trên vốn chủ thể hiện được nhiều điều về tư duy quản trị, chiến lược cũng như một phần về bản chất mô hình kinh doanh mà doanh nghiệp đó chọn.

Một số doanh nghiệp luôn hoạt động trong khuôn khổ của những con số và họ chủ động duy trì chúng trong các cân nhắc về cơ hội kinh doanh, đây cũng là tư duy rất đáng chú ý đối với các nhà đầu tư.

“Tiền là vua” chưa chắc là thước hiệu quả để đo lường doanh nghiệp có thể trụ vững trong bao lâu. Lợi thế cũng như mô hình kinh doanh của doanh nghiệp là yếu tố mà nhà đầu tư cần xem xét kỹ, cũng như các tài sản vô hình khác mà doanh nghiệp đang sở hữu.

Sẽ không có chỉ tiêu tài chính đơn lẻ nào là “công thức” cho việc đầu tư thành công, mà cần phải đào sâu nhiều khía cạnh có thể ứng dụng thực tế vào đầu tư.

Rủi ro tài chính chỉ là một phần trong rủi ro kinh doanh - đầu tư, đôi lúc cần hiểu các vấn đề dưới góc độ của người chủ doanh nghiệp nhiều hơn là người làm kế toán và tốt nhất là nên kết hợp cả hai để xem xét.