2021, năm nhiều bất ngờ

Khởi đầu năm 2021, nhiều người cho rằng đây sẽ là một năm không dễ dàng với giới đầu tư chứng khoán. Một trong những nguyên nhân là, người ta cho rằng đợt dịch bệnh đầu năm 2020 đã tạo ra một cơ hội tăng giá “10 năm có một”.

|

| TS. Hồ Quốc Tuấn, Giảng viên Đại học Bristol, Anh. |

Tuy nhiên, các dự báo về một mức tăng giá chỉ 5-10% đưa ra hồi đầu năm 2021 đã không đúng ở nhiều nước. Chỉ số S&P 500 của Mỹ đến đầu tháng 12/2021 đã tăng hơn 20% so với đầu năm.

Chỉ số CAC 40 của Pháp và chỉ số chứng khoán của Đài Loan (Trung Quốc) tăng hơn 20%. Năm 2021, giới đầu tư toàn cầu chứng kiến số tiền đổ vào các quỹ đầu tư chứng khoán lớn bằng cả thập kỷ cộng lại.

Theo Bank of Amercia và EPFR Global, các quỹ ETF và quỹ đầu tư chỉ thực hiện trạng thái mua (long-only funds) trong năm 2021 đã nhận 900 tỷ USD tiền đầu tư, bằng toàn bộ số tiền họ nhận được trong 19 năm trước.

Việt Nam là một trường hợp còn đặc biệt hơn. Trong khi các chỉ số toàn cầu chỉ tăng 20 - 60% đã được xem là tốt, chỉ số HNX-Index đã tăng hơn 100% sau khi điều chỉnh cho tỷ giá theo số liệu của Bloomberg.

Năm 2020, người ta cho rằng, những điều “điên loạn” đã diễn ra khi số nhà đầu tư mới (F0) tham gia thị trường chứng khoán tăng kỷ lục, một năm bằng cả 10 năm trước cộng lại (khoảng 600.000 tài khoản mở mới). Có người nghĩ rằng, cũng như thế giới, điều đó sẽ không lặp lại trong năm 2021.

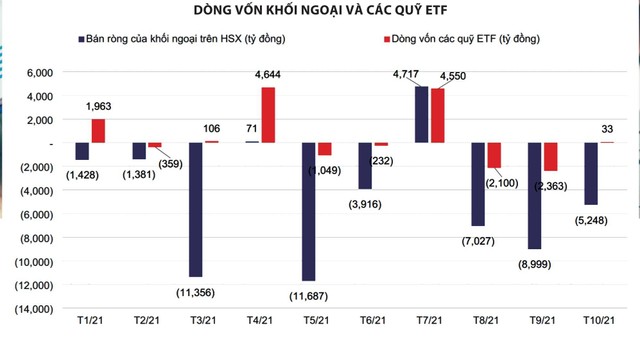

Thế nhưng, tính đến đầu tháng 11/2021, đã có hơn 1 triệu tài khoản chứng khoán mới mở. Bất chấp khối ngoại bán ròng và đợt điều chỉnh giá đầu tháng 12, Việt Nam cũng như nhiều thị trường trên thế giới vẫn tăng giá rất khả quan tính từ đầu năm.

Tuy nhiên, nếu cho rằng tất cả thị trường chứng khoán toàn cầu đã tăng trưởng mạnh thì không đúng. Có những thị trường có biểu hiện kém trong năm 2021, ví dụ Thái Lan,

Indonesia, Malaysia và Trung Quốc. Tính đến tháng 12/2021, các chỉ số chính của những thị trường này đều giảm đáng kể so với đầu năm. Tác động của dịch Covid-19 là một cú đấm mạnh vào những nền kinh tế dựa nhiều vào du lịch như Thái Lan hay thiên đường nghỉ dưỡng Bali của Indonesia.

Trong khi đó, chính sách kiềm chế các công ty công nghệ, tài chính, giáo dục, các công ty gây ô nhiễm môi trường không khoan nhượng trong chính sách “cùng giàu lên” của Trung Quốc đã tác động xấu đến các ngành bất động sản, công nghệ, giải trí nước này. Từ tháng 2 đến đầu tháng 12, các đợt bán tháo đối với giao dịch chứng khoán Trung Quốc tại Mỹ đã xóa sổ hơn 1.000 tỷ USD của các nhà đầu tư…

|

Bức tranh chứng khoán toàn cầu không hẳn là “vô lý” vì “dịch bệnh như vậy vì sao chứng khoán tăng mạnh vậy” như một vài người nói. Thực tế thì thị trường có sự phân hóa và dòng tiền dịch chuyển có lý do của nó.

Từ làn sóng nhà đầu tư Reddit tới TINA

Trên toàn thế giới, làn sóng những người mới chơi cổ phiếu lần đầu lan rộng suốt từ năm 2020 và tạo ra dấu ấn vào đầu 2021 với câu chuyện GameStop ở Mỹ.

Các nhà đầu tư nhỏ lẻ ở Mỹ đã kéo nhau đẩy giá cổ phiếu GameStop từ 17 USD lên 483 USD/cổ phiếu (tăng hơn 28 lần) chỉ trong vài ngày, là một đợt “phô diễn sức mạnh” của các nhà đầu tư nhỏ lẻ.

Các nhà đầu tư Reddit, hoặc các nhà đầu tư Robinhood, cái tên mà truyền thông sử dụng để chỉ các nhà đầu tư nhỏ lẻ, bàn luận cổ phiếu qua các diễn đàn cổ phiếu trên mạng xã hội và sử dụng Robinhood để mua 1/10 hay 1/100 cổ phiếu đã góp phần làm sôi động thị trường cổ phiếu.

Họ tham gia đầu tư vì họ ở nhà không có gì làm, tiết kiệm được nhiều tiền do không hội hè, tiệc tùng, đồng thời họ còn được chính phủ trợ cấp thêm tiền và dùng tiền đó mua cổ phiếu. Nhiều nhà đầu cơ ở những lĩnh vực khác, ngay cả những người cờ bạc chuyên nghiệp cũng tìm đến thị trường cổ phiếu. Lượng tiền ở khắp nơi đổ vào cổ phiếu.

Nhưng sẽ là thiếu sót nếu cho rằng đó là động lực duy nhất. Thực chất, với những người đã đầu tư cổ phiếu từ lâu, họ cũng nâng tỷ trọng đầu tư vào cổ phiếu vì nhiều nguyên nhân.

Thứ nhất, lợi suất trái phiếu thấp kỷ lục cũng như việc một số quỹ tiền tệ (money market funds) và ngân hàng lớn từ chối “cầm tiền” của khách vì “không còn tài sản an toàn tạo ra lợi suất tàm tạm” nữa, buộc dòng tiền tìm kiếm thu nhập ổn định phải đổ qua một số cổ phiếu, bao gồm cổ phiếu ngân hàng, quỹ cổ phiếu bất động sản, là những cổ phiếu được kỳ vọng trả cổ tức tốt trong năm 2021 do kinh tế khôi phục.

Ngoài ra, sự tăng mạnh của giá năng lượng như dầu thô và kim loại như thép cũng đã đẩy một số nhà đầu tư rời khỏi các mảng đầu tư trái phiếu doanh nghiệp rủi ro cao mà đổ tiền vào nhóm này, vốn được xem là rủi ro có thể so sánh tương đương. Nếu 2020 là năm mà cổ phiếu công nghệ lên ngôi, thì 2021 là năm mà cổ phiếu tài chính, bất động sản và năng lượng đánh bại mức tăng giá chung của thị trường Mỹ.

Thứ hai, đối với nhiều nhà đầu tư, cổ phiếu gần như là lựa chọn duy nhất còn lại để bảo vệ giá trị tài sản trong bối cảnh lạm phát đã tăng vượt qua mức 5 - 6% như ở một số nền kinh tế Âu - Mỹ. Đây là một quan điểm mà giới quản lý quỹ chuyên nghiệp và một số giáo sư đại học Mỹ gọi là TINA (There Is No Alternative - Không có cách thay thế).

Từ FOMO (Fear of Missing Out, lo sợ bỏ lỡ) của các nhà đầu tư F0 tới quan điểm TINA là một xu thế kéo dài xuyên suốt từ 2020 sang 2021.

Nếu trong năm 2020, dịch bệnh là nguyên nhân chính thì sang nửa cuối 2021, lạm phát cao và lợi suất thấp lại trở thành nguyên nhân.

Khi người ta thấy lạm phát cao và kỳ vọng lạm phát tiếp tục cao vì những ngân hàng trung ương như Fed và ECB trì hoãn siết chặt tiền tệ, họ phải tìm kênh trú ẩn an toàn.

Bất động sản ở nhiều nước tăng mạnh và cổ phiếu cũng thế, một phần là vì nguyên nhân này (phần khác là vì lãi suất vay vẫn đang ở mức thấp kỷ lục và người ta sợ từ năm 2022 trở đi lãi suất sẽ tăng).

Với các nhà đầu tư chuyên nghiệp, họ cũng đang đuổi theo chuyến tàu làm giàu nhanh này như những nhà đầu tư F0 vì một lý lẽ khác nữa. Đó là chưa bao giờ họ thấy thanh khoản thị trường dồi dào như vậy.

Bất chấp những tuyên bố đẩy nhanh “khóa van” nhanh hơn dự tính của Fed, mức giảm của thị trường Mỹ vẫn chỉ là ở mức điều chỉnh, không có đợt bán tháo mạnh như đợt “khóa van” lần trước. Đó là vì thanh khoản thị trường vẫn dồi dào và lợi suất trái phiếu vẫn không tăng mạnh.

Phân hóa sẽ xảy ra

Tuy mọi thứ đang có vẻ có lợi cho những người dốc túi kiếm tiền giữa rủi ro trong đại dịch, đợt điều chỉnh trong tuần đầu tháng 12 của hầu hết thị trường chứng khoán trên toàn cầu phát ra một tín hiệu cảnh báo ban đầu. Đợt điều chỉnh từ cổ phiếu lan sang đợt rớt giá gần 10.000 USD của Bitcoin và một số đồng tiền mã hóa còn rớt tới 40% trong một ngày cho thấy rủi ro điều chỉnh khi dòng tiền đột ngột chững lại.

Thanh khoản dồi dào mà ai đó chỉ ra tự nhiên bốc hơi. Đó là vì có một lượng lớn nhà đầu tư nhỏ đã sử dụng đòn bẩy lớn thông qua giao dịch ký quỹ (margin), chơi phái sinh và đột ngột bị “rút củi đáy nồi”.

Nhiều người chỉ ra lượng margin dùng trên thị trường là không lớn so với tổng vốn hóa, nhưng họ quên rằng, lượng “tiền tươi thóc thật” có thể chọn đứng ngoài thị trường, không vào bắt đáy, thậm chí là còn bán luôn cổ phiếu để chốt lời. Thanh khoản dồi dào không có nghĩa là tiền phải vào bắt đáy nếu người ta cảm thấy cổ phiếu sẽ còn giảm nữa.

Năm 2022, dòng tiền trên toàn cầu có lẽ vẫn sẽ chảy vào cổ phiếu, vì không có lựa chọn nào khác. Nhưng sự phân hóa mạnh là điều hoàn toàn có thể xảy ra. Quỹ đầu tư của người hùng Cathie Wood trên thị trường cổ phiếu Mỹ năm 2020 có biểu hiện rất kém trong năm 2021, khi mà dòng tiền xoay chiều từ cổ phiếu công nghệ sang dòng cổ phiếu ngân hàng, năng lượng, hàng không và vận chuyển.

Dòng tiền có thể không còn “cuồn cuộn” như năm 2021 hay năm 2020 ở một số thị trường đã tăng nóng và mạnh. Nhưng ở những kẻ là “bại binh” của năm 2021 thì năm 2022 có thể là nơi họ phục hận khi mà người ta nhìn thấy rằng mức giá của một số thị trường không còn rẻ, trong khi một số thị trường khác thì đang quá rẻ.