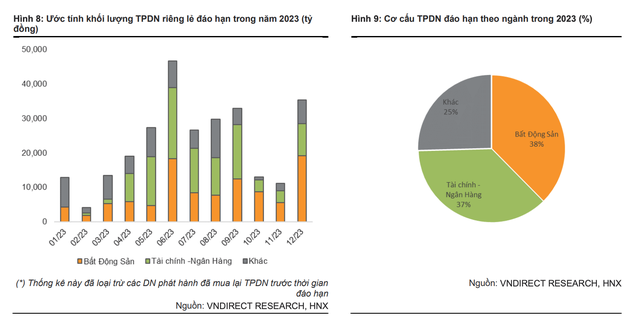

Chứng khoán VNDirect cho biết quý I/2023, tổng giá trị trái phiếu doanh nghiệp riêng lẻ đáo hạn ước tính giảm 40,3% so với quý IV/2022, đạt 30.655 tỷ đồng (tăng 246,7% so với cùng kỳ).

Tuy nhiên, áp lực đáo hạn sẽ tăng mạnh trong quý II và quý III/2023 với giá trị lần lượt là 93.139 tỷ đồng (tăng 203,8% so với quý trước và tăng 169% so với cùng kỳ) và 89.488 tỷ đồng (tăng 49,9% so với cùng kỳ), tổng cộng là 182.627 tỷ đồng.

Sau giai đoạn thách thức này, giá trị đáo hạn trong quý IV/2023 sẽ hạ nhiệt, chỉ còn tăng 33,4% so với quý trước, về còn 59.571 tỷ đồng (tăng 16% so với cùng kỳ).

Trong cả năm 2023, ước tính giá trị đáo hạn của trái phiếu doanh nghiệp là 272.853 tỷ đồng, tăng 76,6% so với cùng kỳ năm trước.

Nếu xét theo nhóm ngành, năm 2023, trái phiếu đáo hạn nhóm bất động sản chiếm 37,6%, nhóm tài chính – ngân hàng chiếm 37% và còn lại 25,5% thuộc về các nhóm khác.

|

Cơ cấu trái phiếu doanh nghiệp đáo hạn trong năm 2023 |

Cụ thể, nhóm bất động sản có tỷ trọng đáo hạn cao nhất, ước tính khoảng 102.570 tỷ đồng, tăng 76% so với cùng kỳ; nhóm tài chính – ngân hàng với giá trị đáo hạn khoảng 100.824 tỷ đồng, tăng 55% so với cùng kỳ; và còn lại các nhóm khác khoảng 69.459 tỷ đồng, tăng 122,4% so với cùng kỳ năm trước.

Các đơn vị đáo hạn trái phiếu lớn đáng chú ý như CTCP Đầu tư Xây dựng Tường Khải giá trị 2.990 tỷ đồng; CTCP Xây dựng Kiến Hưng Thịnh 3.600 tỷ đồng; CTCP Saigon Glory 7.000 tỷ đồng; Công ty TNHH Phát triển BĐS An Khang 4.960 tỷ đồng.

"Trong bối cảnh chính sách tiền tệ thắt chặt, chi phí tài chính gia tăng và thắt chặt phát hành trái phiếu, một số tổ chức phát hành có ít cơ hội tiếp cận nguồn vốn nhằm tái cơ cấu tài chính và đáp ứng nghĩa vụ nợ ngắn hạn. Rủi ro về khả năng thanh toán tập trung ở một số lĩnh vực có tỷ lệ đòn bẩy cao và hay biến động theo chu kỳ như lĩnh vực bất động sản", VNDirect cho biết thêm.