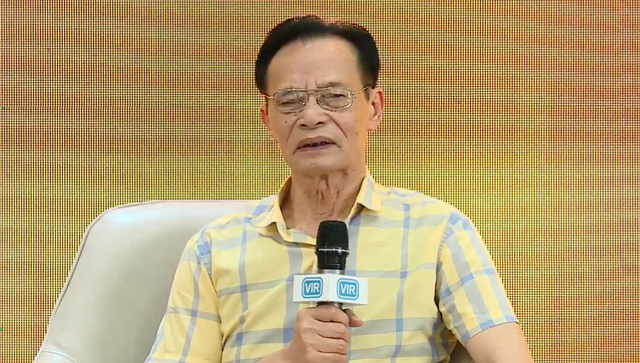

Tại buổi Toạ đàm “Bước ngoặt thị trường trái phiếu doanh nghiệp sau Nghị định 65/2022/NĐ-CP”, TS. Lê Xuân Nghĩa, Thành viên Hội đồng Tư vấn chính sách tài chính, tiền tệ quốc gia cho biết, các quy định trong Nghị định 65 cũng tương đồng với các thông lệ quốc tế, đặc biệt với khu vực nhà đầu tư cá nhân đã có sự thắt chặt lại.

“Tôi mong muốn rằng khu vực phát hành trái phiếu doanh nghiệp riêng lẻ sẽ ngày càng thu hẹp lại, chuyển hẳn sang khu vực phát hành sang công chúng. Bởi vì đó là khu vực mà chúng ta có thể huy động vốn dễ dàng hơn và giám sát chặt chẽ hơn”, ông Nghĩa nói.

Cũng theo ông Nghĩa, đó cũng là nơi mà xếp hạng tín nhiệm phát huy được hiệu lực. Khi xếp hạng tín nhiệm phát huy được vai trò thì mới có tiền đề để xây dựng thị trường thứ cấp. Nếu trái phiếu chỉ phát triển ở khu vực phát hành mà chưa phát triển thị trường thứ cấp thì không phải là công cụ vốn dài hạn tốt.

|

TS. Lê Xuân Nghĩa |

“Tôi cho rằng các yêu cầu đối với nhà đầu tư trong khu vực này càng chặt chẽ càng tốt. Thậm chí, mình phải nêu cao tinh thần tự chịu trách nhiệm”, TS. Lê Xuân Nghĩa nhấn mạnh.

Cụ thể hơn, ông Nghĩa nêu chi tiết 2 yêu cầu, thứ nhất là có năng lực tài chính và thứ hai là có trình độ hiểu biết về chuyên môn.

“Tôi thấy rất nhiều người, kể cả nhà đầu tư cá nhân bỏ ra một vài chục tỷ để mua trái phiếu riêng lẻ. Thế nhưng, phải nhớ rằng, nhà đầu tư phải chịu mọi trách nhiệm việc mình làm. Không thể lôi kéo các nhà đầu tư nhỏ lẻ vào các hội đầu tư, nhóm đầu tư…, tạo ra một sự hỗn loạn như hiện nay”, ông Nghĩa nói.

Liên quan đến vấn đề này, ông Nguyễn Quang Thuân, Chủ tịch HĐQT Fiin Group cho rằng, với các quy định hiện tại, riêng về năng lực tài chính, phải có 2 tỷ đồng tiền mặt và duy trì trong 180 ngày thì cơ hội lách cực kỳ khó. Nếu giả định nhà đầu tư đó không có đồng nào và phải chạy qua đêm như trước kia xảy ra thì phải có 360 tỷ đồng. Đó là điều hầu như không thể diễn ra với nhà đầu tư cá nhân.

“Đương nhiên không chỉ có nguồn lực về tài chính mà còn có yêu cầu về chuyên môn, yêu cầu về thu nhập kê khai thuế nữa. Thực sự chúng tôi cũng đang khảo sát xem 2 tỷ đồng đó còn dư địa cho nhà đầu tư cá nhân tham gia thị trường hay không”, ông Thuân nói.

Ông Thuân cho biết, mặc dù khảo sát không được hết từ thị trường, mà dùng số liệu từ đội ngũ phân phối các công ty chứng khoán cho thấy, thực ra nhu cầu vẫn còn nhiều. “Nhưng tôi cho rằng, các yêu cầu đối với nhà đầu tư cá nhân, như ông Nghĩa nói là phù hợp với thông lệ quốc tế. Tôi nghĩ cần thiết và phù hợp”, ông Thuân nhận định.

Được biết, theo thống kê của Bộ Tài chính, số dư cuối tháng 7/2022 cả thứ cấp và mua trực tiếp thông qua phân phối, nhà đầu tư cá nhân chiếm khoảng 32%/tổng khối lượng trái phiếu đang lưu hành.

Tuy nhiên, khi Nghị định 65 có hiệu lực, rất khó có thể kỳ vọng 20% nhà đầu tư cá nhân tham gia, chứ không nói đến 32%.

“Vừa rồi, các doanh nghiệp tự nguyện mua lại trái phiếu trước hạn, nhà đầu tư sợ rủi ro sau vụ Tân Hoàng Minh nên cũng bán sớm, chính vì thế, các công ty chứng khoán nhảy vào kinh doanh kỳ hạn trái phiếu”, ông Thuân thông tin.

Thông tin thêm, TS. Lê Xuân Nghĩa cho biết, hiện nay, tổng khối lượng trái phiếu phát hành đến phần lớn từ ngành ngân hàng và bất động sản. Còn đại bộ phận các doanh nghiệp vừa và nhỏ chưa dám mơ tới thị trường này. Đấy chính là khiếm khuyết của thị trường trái phiếu. Nguyên nhân là do lãi suất quá cao, kỳ hạn quá ngắn và thủ tục rườm rà, phức tạp.

Để vốn từ kênh trái phiếu chảy được vào các doanh nghiệp chế biến chế tạo, theo ông Nghĩa, cần triển khai 2 việc là kỳ hạn trái phiếu phải dài và lãi suất phải thấp. Để làm được điều đó, phải có 3 điều kiện tiên quyết.

Thứ nhất, phát hành ra công chúng phải mạnh. Chỉ có ra công chúng mạnh mới làm tăng niềm tin thị trường. Niềm tin lớn mới hạ được lãi suất xuống và kéo dài được kỳ hạn.

Thứ hai là phải có hệ thống xếp hạng tín nhiệm khách quan và chuẩn xác, cũng để tạo niềm tin cho nhà đầu tư mới mua dài hạn và lãi suất thấp.

Thứ ba là thị trường thứ cấp. Không có thị trường thứ cấp thì không kéo dài kỳ hạn được. “Chúng tôi đã nghiên cứu thị trường thứ cấp Nhật Bản, không sôi động như thị trường cổ phiếu, nhưng khi cần bán là có ngay các giao dịch, đàm phán, thoả thuận một vài ngày sau là bán được”, ông Nghĩa thông tin.

Theo ông Nghĩa, đây là 3 điều kiện tiên quyết để có thị trường trái phiếu cho doanh nghiệp sản xuất vừa và nhỏ, chứ không chỉ dành cho ngân hàng, bất động sản và đây chính là tư duy chính sách dài hạn cần hướng tới.