Phụ thuộc tín dụng ngân hàng

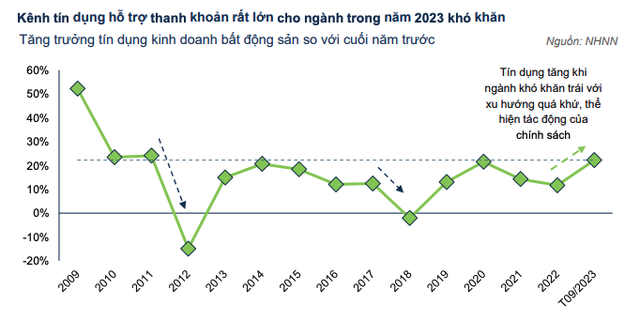

Tín dụng ngân hàng là kênh huy động trọng yếu nhất với doanh nghiệp bất động sản trong năm 2023 để bù đắp áp lực thanh khoản từ trả nợ gốc trái phiếu doanh nghiệp và kinh doanh khó khăn. Trong 9 tháng đầu năm 2023, tín dụng kinh doanh bất động sản tăng khoảng 179 nghìn tỷ đồng, tương ứng tăng 22% so với đầu năm (gấp gần 3 lần tăng trưởng tín dụng toàn hệ thống, cũng như tín dụng bất động sản trong cùng kỳ), và cao hơn tăng trưởng cả năm từ 2012 tới nay.

Mức tăng trưởng rất cao này được hỗ trợ bởi Ngân hàng Nhà nước, đáng kể là Thông tư 02/2023/TT-NHNN, Thông tư 03/2023/TT-NHNN và Thông tư 10/2023/TT-NHNN (lần lượt cho phép tổ chức tín dụng giãn nợ với các doanh nghiệp khó khăn, mua lại trái phiếu đã bán mà không phải chờ 12 tháng, và tiếp tục cho vay các mục đích góp vốn).

Tăng trưởng năm 2023 cũng trái với xu hướng trước đây khi các ngân hàng thường cẩn trọng, thắt chặt cho vay nếu ngành bất động sản khó khăn (năm 2012 thị trường đóng băng) và có dấu hiệu bất ổn định (năm 2018 thị trường đã tăng quá nóng).

|

Dù vậy, kênh tín dụng ngân hàng không thể giải quyết tất cả khó khăn cho các doanh nghiệp bất động sản do vẫn chịu kiểm soát chặt chẽ về rủi ro cũng như thanh khoản hệ thống. Tương ứng, không phải doanh nghiệp nào cũng vượt qua được tình hình khó khăn hiện nay, thể hiện qua số lượng doanh nghiệp bất động sản tạm dừng, giải thể tăng khoảng 40% so với cùng kỳ năm trước trong 11 tháng năm 2023.

Theo FPTS, kênh vốn thứ hai của nhóm doanh nghiệp bất động sản là trái phiếu doanh nghiệp tiếp tục chịu áp lực kéo dài tới hết 2024.

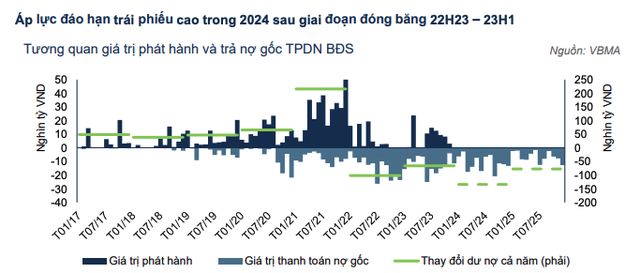

Từ tháng 4/2022, ngành bất động sản dân dụng chịu áp lực thanh khoản rất lớn khi thị trường trái phiếu doanh nghiệp đảo chiều, chuyển từ kênh huy động vốn tương đối dễ dàng sang kênh “rút” tiền khỏi ngành.

Giá trị phát hành trái phiếu sụt giảm mạnh sau giai đoạn tăng trưởng bùng nổ do các vụ bê bối trái phiếu lớn của ngành (Tân Hoàng Minh và Vạn Thịnh Phát), cũng như kiểm soát chặt hơn từ Nghị định 65/2022/NĐ-CP (trong cả mục đích phát hành, đối tượng được mua trái phiếu, thời gian phân phối, và quản lý giải ngân).

Xét về dòng tiền thuần, kênh trái phiếu doanh nghiệp đã rút khoảng 84 nghìn tỷ đồng/năm khỏi ngành bất động sản trong giai đoạn 2022 – 2023 (trái với việc huy động khoảng 215 nghìn tỷ đồng năm 2021).

Trong năm 2023, áp lực thanh khoản đã khiến nhiều chủ đầu tư phải bán buôn, chuyển nhượng dự án đang thực hiện. Thậm chí, một số doanh nghiệp đã không hoàn thành được nghĩa vụ trái phiếu, dẫn tới phải đàm phán giãn nợ, hoán đổi nợ bằng tài sản... theo cơ chế trong Nghị định 08/2023/NĐ-CP (cho phép đàm phán với trái chủ để thanh toán bằng tài sản khác hoặc kéo dài kỳ hạn của trái phiếu tối đa 02 năm).

Tới ngày 03/10/2023, khoảng 17% dư nợ trái phiếu đã bị chậm trả nghĩa vụ (theo HNX), trong đó bất động sản chiếm tới khoảng 70%.

Bước sang 2024, áp lực đáo hạn trái phiếu vẫn ở mức cao (khoảng 134 nghìn tỷ đồng), tương đương tổng giá trị phát hành trong cả 2022 và 2023.

Theo BCTC quý III/2023, một số doanh nghiệp đang niêm yết có nợ trái phiếu nội địa lớn gồm VIC (39 nghìn tỷ đồng, trong đó VHM 6,5 nghìn tỷ đồng), NVL (33 nghìn tỷ đồng), NLG (3 nghìn tỷ đồng), và BCR (2,5 nghìn tỷ đồng).

|

Áp lực đáo hạn trái phiếu vẫn ở mức cao (khoảng 134 nghìn tỷ đồng năm 2024 |

“Cần lưu ý rằng, việc không thực hiện được nghĩa vụ nợ, chậm tiến độ dự án do khó khăn thanh khoản sẽ ảnh hưởng tiêu cực tới hoạt động kinh doanh của chủ đầu tư. Tại thời điểm cuối năm 2023, khách hàng coi tiềm lực tài chính và uy tín thương hiệu là quan trọng nhất khi đánh giá chủ đầu tư bất động sản. Ở chiều ngược lại, các yếu tố gây ra ác cảm lớn nhất là chậm tiến độ bàn giao, nhiều dự án vướng pháp lý, và chất lượng xây dựng cũng như vận hành kém ở dự án cũ, theo khảo sát của batdongsan.com.vn”, báo cáo của FPTS cho biết.

Dự kiến khó khăn hơn

Tình hình hoạt động của ngành, cũng như thời hạn của các cơ chế hỗ trợ hiện nay chỉ ra việc huy động vốn vay trên cả hai kênh chính đều sẽ khó khăn hơn trong 2024.

Thứ nhất, các ngân hàng dự kiến sẽ thắt chặt cho vay hơn: nợ xấu của ngành bất động sản tại tháng 9/2023 lên tới 2,9% (tăng 1,2 điểm phần trăm so với đầu năm) dù đã có cơ chế giãn nợ và giữ nguyên nhóm nợ của Thông tư 02 (sẽ hết hiệu lực vào 30/06/2024).

Thêm nữa, tỷ lệ tối đa nguồn vốn ngắn hạn được sử dụng để cho vay trung và dài hạn đã bị giảm từ 34% xuống 30% từ 01/10/2023 (do cho vay bất động sản chủ yếu là dài hạn, ngược lại nguồn vốn cho vay chủ yếu là ngắn hạn), theo Thông tư 08/2020/TT-NHNN.

Thứ hai, phát hành trái phiếu doanh nghiệp sẽ bị kiểm soát chặt: Ba điều khoản của Nghị định 65 sẽ có hiệu lực trở lại từ ngày 01/01/2024 (đang tạm dừng bởi Nghị định 08), gồm thắt chặt yêu cầu xác định tư cách nhà đầu tư chứng khoán chuyên nghiệp; yêu cầu xếp hạng tín nhiệm bắt buộc, và giảm thời gian phân phối trái phiếu.

Ngoài ra, các gói hỗ trợ tín dụng của Chính phủ dự kiến chỉ có hiệu quả hạn chế trong năm 2024 do tiến độ giải ngân hiện nay rất thấp, chủ yếu bởi các rào cản hành chính. Trong đó, gói 40.000 tỷ hỗ trợ lãi suất 2,0%/năm dự kiến chỉ giải ngân được khoảng 3,5% tới khi hết thời hạn 2 năm vào cuối 2023. Gói tín dụng 120.000 tỷ đồng hỗ trợ lãi suất 1,5 – 2,0% cho các dự án nhà ở xã hội, nhà ở công nhân cũng chỉ giải ngân được khoảng 0,1% sau hơn nửa năm, chủ yếu do nguồn cung hạn chế và ưu đãi chưa hấp dẫn.

“Dù vậy, chúng tôi kỳ vọng Chính phủ và Ngân hàng Nhà nước sẽ tiếp tục ban hành cơ chế hỗ trợ cho ngành bất động sản do vai trò rất quan trọng của ngành trong nền kinh tế nói chung và hệ thống tín dụng nói riêng”, FPTS cho biết.

Ngân hàng Nhà nước đang cân nhắc kéo dài thời hạn hiệu lực của Thông tư 02/2023/TT-NHNN. Hiệp hội Ngân hàng cũng đang kiến nghị Chính phủ và Ngân hàng Nhà nước tăng thêm hỗ trợ trong một số văn bản, bao gồm Nghị định 08: Kéo dài thời gian gia hạn trái phiếu lên tối đa 03 năm thay vì 02 năm hiện nay.

Thông tư 08/2020/TT-NHNN: Kéo dài thời gian áp dụng tỷ lệ nguồn vốn ngắn hạn cho vay trung và dài hạn ở mức 34% thêm 02 năm (tới ngày 30/09/2025 thay vì 30/09/2023), dài hơn 01 năm so với kiến nghị tương tự của Hiệp hội Bất động sản TP.HCM.

Thông tư 02/2023/TT-NHNN: Cho phép kéo dài thời gian cơ cấu lại thời hạn trả nợ với khoản vay trung và dài hạn lên 24 tháng thay vì 12 tháng.