Trái phiếu do Bolivia, Ethiopia, Tunisia và nhiều quốc gia khác phát hành đều đã vỡ nợ hoặc đang giao dịch ở mức cho thấy các nhà đầu tư đang chuẩn bị tinh thần cho việc họ không thể thanh toán.

Tình hình đặc biệt nghiêm trọng vì các quốc gia này có thị trường nội địa nhỏ và phải nhờ đến các tổ chức cho vay toàn cầu để có tiền chi tiêu cho bệnh viện, đường sá, trường học và các dịch vụ quan trọng khác. Khi Cục Dự trữ Liên bang Mỹ (Fed) cho biết sẽ giữ lãi suất của Mỹ cao hơn trong thời gian dài hơn, thị trường nợ từng sôi động từ các quốc gia đó đang cạn kiệt, khiến họ không thể vay nhiều hơn và làm tăng thêm nhiều rủi ro liên quan đến lãi suất vào năm 2024.

Sonja Gibbs, Giám đốc điều hành của Viện Tài chính Quốc tế (IIF) cho biết: “Lãi suất toàn cầu cao hơn đáng kể và việc khuyến khích đầu tư vào những thị trường này đang gặp thách thức khi chúng ta có thể nhận được lợi suất 4% hoặc 5% từ trái phiếu Kho bạc Mỹ”.

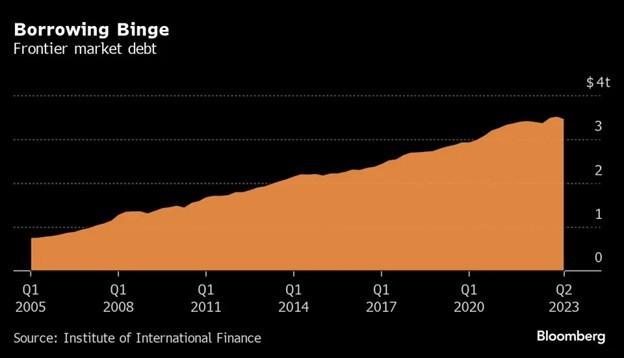

Một loạt cú sốc toàn cầu đã gây ra cuộc khủng hoảng. Trong đại dịch Covid-19, các nước giàu có đã đẩy mạnh in tiền để phục vụ cho các gói kích thích; trong khi những quốc gia nghèo hơn phải đi vay để duy trì nền kinh tế. Chính sách kiếm tiền dễ dàng ở các nước giàu có khiến các nhà đầu tư vui vẻ cho vay để tìm kiếm lãi suất cao hơn. Sau đó, các nước nghèo phải đối mặt với chi phí nhập khẩu lương thực cao hơn do ảnh hưởng từ xung đột Nga-Ukraine gây ra, kết hợp với lạm phát toàn cầu tăng vọt, nhưng hiện thời điểm khó có thể tồi tệ hơn. Bao gồm cả khoản vay của chính phủ, doanh nghiệp và hộ gia đình, khoản nợ của 42 quốc gia mà IIF phân loại là các thị trường cận biên đạt 3.500 tỷ USD vào năm 2023, nhiều gấp đôi so với một thập kỷ trước.

Penelope Hawkins, nhà kinh tế cấp cao của cơ quan thương mại Liên Hợp Quốc cho biết: “Nếu đây là thế giới phát triển, chúng ta đã gọi đây là cuộc khủng hoảng nợ. Tuy nhiên, việc nhiều quốc gia vỡ nợ theo nghĩa chính thức của từ này là không liên quan: Hiện tại, các nước đang phát triển đang chuyển hướng các nguồn lực cần thiết cho sự phát triển để trả nợ. Các nhà đầu tư vào nợ và vốn cổ phần của các quốc gia cận biên sẽ chịu nhiều ảnh hưởng. Một số cổ đông lớn nhất là các quỹ do BlackRock, Franklin Templeton và T. Rowe Price Group quản lý”.

Không giống như Mỹ và các quốc gia khác phát hành trái phiếu bằng nội tệ, các thị trường cận biên không thể giảm bớt gánh nặng do lạm phát bằng cách in tiền. Họ thường phát hành khoản trái phiếu bằng đồng tiền của quốc gia khác, hay đây còn được gọi là trái phiếu châu Âu (eurobond).

Mattias Martinsson, đối tác và giám đốc đầu tư tại Tundra Fonder AB của Thụy Điển cho biết: “Đây là cuộc khủng hoảng tồi tệ nhất trong 30 năm qua đối với các quốc gia này. Những thị trường này không được xây dựng theo cách có thể quản lý việc phát hành trái phiếu châu Âu theo những chu kỳ như thế này”.

Tập đoàn Tài chính Quốc tế (IFC) của Ngân hàng Thế giới (WB) là nơi thúc đẩy đầu tư của khu vực tư nhân vào các thị trường đang phát triển. Đề cập tới thuật ngữ cận biên, đây là những quốc gia sắp trở thành thị trường mới nổi nhưng vẫn chưa đạt đến mức đó. Họ đã ở cận biên, nhà kinh tế Farida Khambat của IFC cho biết.

|

Tổng nợ của thị trường cận biên |

Năm 2007, S&P đưa ra Chỉ số Select Frontier bao gồm 30 cổ phiếu của các công ty ở các quốc gia như Pakistan, Panama và Các Tiểu vương quốc Ả Rập Thống nhất. Ý tưởng của chỉ số là cung cấp cho các nhà đầu tư khả năng tiếp cận các công ty ở các thị trường đang phát triển nhanh và mang lại lợi nhuận không tương quan với các thị trường khác.

Lợi nhuận ban đầu của chỉ số phản ánh sự biến động của các thị trường. Dữ liệu của Bloomberg cho thấy chỉ số này đã tăng 18% trong năm 2007 và giảm 62% vào năm tiếp theo. Trong 10 năm qua, chỉ số này đạt lợi nhuận trung bình gần 7% hàng năm, so với 12% của chỉ số S&P 500.

Đến những năm 2010, các nhà đầu tư bắt đầu tỏ ra hào hứng với trái phiếu thị trường cận biên, phản ánh khao khát chứng khoán có lợi suất cao hơn. Các quốc gia có thể nghèo, nhưng họ có tỷ lệ nợ trên GDP thấp, đây là thước đo tiêu chuẩn về sức khỏe tài chính của một quốc gia.

Trong thập kỷ tiếp theo, các nước châu Phi đã vay mượn rất nhiều. Trung Quốc đã cho các quốc gia châu Phi vay hàng chục tỷ USD, thường thông qua các thỏa thuận song phương hoặc ngân hàng nhà nước để cung cấp tín dụng cho các dự án cơ sở hạ tầng.

Trung Quốc đang ngày càng cạnh tranh với các tổ chức cho vay đa phương, chẳng hạn như Quỹ Tiền tệ Quốc tế (IMF) để cung cấp gói cứu trợ cho các quốc gia đang gặp khó khăn. Theo một nghiên cứu dựa trên số liệu thống kê từ AidData, tính đến cuối năm 2021, Trung Quốc đã cấp 128 khoản vay cứu trợ trị giá 240 tỷ USD. Nghiên cứu cho thấy, kiểu cho vay từ Trung Quốc này rất hiếm vào một thập kỷ trước.

Hiện nay, lãi suất tăng và lạm phát đã bộc lộ rủi ro trên các thị trường cận biên. Tiền giấy của Bolivia đã mất hơn 1/3 giá trị vào năm 2023, trong khi giá trái phiếu của Ecuador cũng giảm hai con số. Tuần này, Ethiopia cho biết họ sẽ không thể thanh toán lãi đến hạn vì “vị trí bên ngoài mong manh” của quốc gia.

Mặt khác, một số nhà đầu tư nhìn thấy cơ hội lại đang lùng sục khắp thế giới để tìm những quốc gia mà thị trường đang phóng đại rủi ro vỡ nợ. Giá trị trái phiếu của El Salvador đã tăng hơn gấp đôi vào năm 2023.

Philip Fielding, nhà quản lý tiền tại MacKay Shields cho biết: “Có sự khác biệt rõ ràng giữa những trái phiếu tiếp cận thị trường dễ dàng hơn và những trái phiếu khó tiếp cận thị trường hơn”.