Nếu được vận dụng hiệu quả, đây sẽ là công cụ dung hòa nhu cầu của các nhà đầu tư với các ưu tiên và nhượng bộ mà chỉ công ty cổ phần mới làm được.

Tình huống thực tế

Một công ty muốn mời gọi đầu tư nhằm thu hút nhà đầu tư dẫn đầu trong lĩnh vực kinh doanh của công ty, qua đó giúp nâng cao chất lượng quản trị công ty và mở đường cho sản phẩm của công ty đi vào thị trường mới.

Theo đó, các cổ đông hiện hữu, tuy vẫn tiếp tục sở hữu đa số cổ phần, nay sẵn sàng chấp nhận cho nhà đầu tư là cổ đông mới, tuy không sở hữu đa số trong công ty, nhưng không những được nắm quyền quản lý, mà còn được hưởng một số ưu đãi về tài chính. Nếu theo nguyên tắc chung, cổ đông hưởng quyền và chịu trách nhiệm tương ứng với tỷ lệ phần vốn sở hữu trong công ty, tức không thể nắm ít vốn mà có nhiều quyền. Vậy làm sao có thể dung hòa nhu cầu trên, để có thể đón được nhà đầu tư mới về với công ty?

|

Ông Bùi Ngọc Hồng và bà Bùi Thị Hồng Thi |

Biệt lệ của nguyên tắc quyền cổ đông tương ứng với tỷ lệ sở hữu

Về nguyên tắc, quyền và nghĩa vụ của người chủ tỷ lệ thuận với mức vốn mà họ sở hữu trong công ty. Theo quy định tại Điều 50 và Điều 114 của Luật Doanh nghiệp 2014, với công ty trách nhiệm hữu hạn và công ty cổ phần chỉ có cổ phần phổ thông, thành viên hoặc cổ đông công ty được hưởng tương ứng với tỷ lệ sở hữu phần vốn: số phiếu biểu quyết, lợi nhuận được chia và giá trị tài sản được nhận khi công ty giải thể hoặc phá sản.

Nhưng góp vốn không phải là cách duy nhất tạo ra giá trị cho công ty. Ngoài vốn, một cổ đông có thể đóng góp bằng nhiều cách có khi còn quan trọng hơn đối với sự phát triển và kết quả kinh doanh của công ty như: giúp nâng cao năng lực quản trị công ty; mang đến các bí quyết công nghệ; tìm được nguồn nguyên liệu tốt hơn; tìm được thị trường cho sản phẩm của công ty.

Trong trường hợp đó, cách phân bổ quyền và nghĩa vụ theo tỷ lệ vốn sẽ không phù hợp. Với đặc thù được quyền phát hành các loại cổ phần với quyền và nghĩa vụ khác nhau, công ty cổ phần là loại hình doanh nghiệp có thể dung hòa tốt nhất nhu cầu đa dạng của các loại nhà đầu tư – cổ đông khác nhau.

Cụ thể, ngoài cổ phần phổ thông là loại áp dụng nguyên tắc chung: quyền cổ đông tương ứng với tỷ lệ sở hữu, công ty cổ phần còn có các loại cổ phần ưu đãi, gồm (i) cổ phần ưu đãi biểu quyết; (ii) cổ phần ưu đãi hoàn lại và (iii) các loại cổ phần ưu đãi khác.

Các loại cổ phần ưu đãi

Với cổ phần ưu đãi biểu quyết, số phiếu biểu quyết trên mỗi cổ phần lớn hơn so với mỗi cổ phần phổ thông. Tuy nhiên, loại cổ phần này chỉ dành cho cổ đông sáng lập và cổ đông là tổ chức được Chính phủ ủy quyền; chưa kể, sau ba năm kể từ khi thành lập công ty, cổ phần ưu đãi biểu quyết sẽ tự động chuyển thành cổ phần phổ thông. Vì thế, với một công ty đã thành lập cần gọi vốn từ cổ đông mới với những biệt đãi như đã nêu ở trên, thì cổ phần ưu đãi biểu quyết không giúp được gì nhiều.

Ưu đãi đối với cổ đông sở hữu cổ phần ưu đãi cổ tức là quyền được hưởng mức cổ tức cao hơn so với mức của cổ phần phổ thông, hoặc được hưởng mức cổ tức cố định không phụ thuộc vào kết quả kinh doanh của công ty. Cổ phần ưu đãi cổ tức mà Vingroup phát hành riêng lẻ năm 2018 là một ví dụ. Theo Nghị quyết số 29/2018/NQ-HĐQT-VINGROUP của HĐQT Tập đoàn ngày 25/7/2018, cổ phần ưu đãi này không có quyền biểu quyết; mức cổ tức là 0% trong 4 năm đầu tiên, sau đó là 1%/năm tính trên giá chào bán.

Ưu đãi đối với cổ đông sở hữu cổ phần ưu đãi hoàn lại là các ưu đãi đối với nhu cầu thoái vốn. Theo đó, cổ đông được công ty hoàn lại vốn góp theo yêu cầu hoặc theo các điều kiện được ghi tại cổ phiếu của cổ phần ưu đãi hoàn lại và được ưu tiên thanh toán khi công ty giải thể hoặc phá sản.

Tuy nhiên, đổi lại các ưu đãi mang tính kinh tế trên, cổ đông ưu đãi hoàn lại và cổ đông ưu đãi cổ tức phải chịu hạn chế các quyền “chính trị”. Theo quy định của Luật Doanh nghiệp 2014, cổ đông ưu đãi biểu quyết và cổ đông ưu đãi hoàn lại đều không có quyền biểu quyết.

Luật Doanh nghiệp 2020 đưa ra quy định mới, theo đó các cổ đông này được quyền biểu quyết các vấn đề thuộc thẩm quyền của Đại hội đồng cổ đông mà có thể làm thay đổi bất lợi quyền và nghĩa vụ của cổ đông sở hữu cổ phần ưu đãi đó. Quy định mới này tăng cường bảo vệ cổ đông ưu đãi biểu quyết và cổ đông ưu đãi hoàn lại, nhưng chỉ được áp dụng trong phạm vi hạn chế. Cổ đông sở hữu các loại cổ phần ưu đãi loại này vẫn phải nhượng bộ quyền chính trị để đổi lấy các ưu đãi về kinh tế.

Nhưng có một loại cổ phần ưu đãi đặc biệt, có thể giúp thoát khỏi các quy tắc đang được áp dụng với ba loại cổ phần ưu đãi nêu trên và dường như chỉ bị giới hạn bởi các thỏa thuận của các cổ đông trong công ty. Đó là “cổ phần ưu đãi khác”.

Tính đặc biệt của cổ phần ưu đãi khác

“Cổ phần ưu đãi khác” ra đời rất sớm, tại Điều 52.2(d) của Luật Doanh nghiệp 1999 và quy định đó được giữ nguyên qua các Luật Doanh nghiệp 2005, 2014 và 2020. Xuyên suốt các luật này, một tình trạng chung luôn được duy trì đối với “cổ phần ưu đãi khác”: không có quy định chi tiết hóa các ưu đãi hay hạn chế đối với quyền của cổ đông nắm giữ “cổ phần ưu đãi khác”.

Chính tình trạng này khiến loại “cổ phần ưu đãi khác” phụ thuộc nhiều vào thực tiễn áp dụng. Suốt hàng chục năm trời, “cổ phần ưu đãi khác” hầu như không thể triển khai, rồi gần đây bỗng được doanh nghiệp triển khai tự do và mạnh mẽ.

Việc không có quy định chi tiết hóa các ưu đãi hay hạn chế đối với quyền của cổ đông nắm giữ “cổ phần ưu đãi khác” có thể khiến cơ quan nhà nước có thẩm quyền, với sự thận trọng cố hữu, đâm ra dè dặt, ngại ghi nhận và thường chọn giải pháp: chờ quy định hướng dẫn. Nhưng qua hơn 20 năm, đã chẳng có quy định hướng dẫn nào.

Trong khi đó, luật cũng không có điều nào buộc phải có hướng dẫn chi tiết thì mới được thi hành. Điều này nghĩa là Chính phủ không có nghĩa vụ ban hành quy định hướng dẫn thực hiện và cũng không có quyền đặt ra hạn chế đối với loại “cổ phần ưu đãi khác”. Cách tiếp cận này mở ra hướng giải quyết thông thoáng hơn, theo đó các quyền hay hạn chế đối với cổ đông sở hữu “cổ phần ưu đãi khác” chỉ tùy thuộc vào và bị giới hạn bởi sự thỏa thuận của các cổ đông.

“Cổ phần ưu đãi khác” do Công ty cổ phần Năm Bảy Bảy phát hành riêng lẻ vào năm 2011 là một ví dụ. Theo Nghị quyết số 02/NQ-ĐHĐCĐ của Công ty ngày 14/01/2011, loại cổ phần này vừa ưu đãi cổ tức, vừa ưu đãi hoàn lại.

Thực tiễn pháp lý năm 2019 cũng đã chứng kiến một loại cổ phần “siêu ưu đãi”. Theo đó, cổ đông được phát hành cổ phần này, một quỹ đầu tư, vừa có quyền nhận cổ tức và quyền biểu quyết tương tự cổ đông phổ thông, vừa có quyền được ưu tiên thanh toán so với các loại cổ phần khác trong trường hợp công ty giải thể hoặc chấm dứt hoạt động. Loại cổ phần này được hưởng ưu đãi hoàn lại, đồng thời vẫn giữ được tất cả các quyền của cổ phần phổ thông, đặc biệt là quyền biểu quyết.

Với cách tiếp cận mới, “cổ phần ưu đãi khác” vượt lên trên các loại cổ phần ưu đãi khác, trở thành công cụ pháp lý đặc biệt, giúp đáp ứng nhu cầu của các bên trong từng giao dịch đầu tư vốn. Xét về nội dung, hầu như cổ phần ưu đãi khác chỉ bị giới hạn bởi nhu cầu của các bên, theo đó là sức sáng tạo của người thiết kế nên giao dịch đầu tư.

|

Vài gợi ý để cổ đông hiện hữu và nhà đầu tư mới hợp tác

Người đi kinh doanh có các nhu cầu đa dạng. Có cổ đông chỉ muốn là nhà đầu tư tài chính thuần túy, không đặt nặng yêu cầu tham gia quản lý công ty. Có cổ đông dù nắm ít vốn nhưng muốn ưu tiên tham gia quản lý công ty... Nói nôm na là chọn hoặc ăn ngon, hoặc ngủ yên.

Với cổ đông nắm thiểu số nhưng muốn ưu tiên quyền quản lý, thì ở mức độ thấp, cổ đông đó có thể thu xếp để có được đại diện tham gia hội đồng quản trị. Cao hơn, cổ đông thiểu số đó có thể đạt được quyền phủ quyết đối với một số loại quyết định của đại hội đồng cổ đông. Trường hợp một cổ đông không nắm đa số vốn, nhưng cần được nắm đủ quyền quyết định, thì cần vận dụng các loại cổ phần, trong đó các loại cổ phần ưu đãi có thể là chìa khóa giúp mở ra giải pháp dung hòa, đáp ứng nhu cầu hợp tác của các bên.

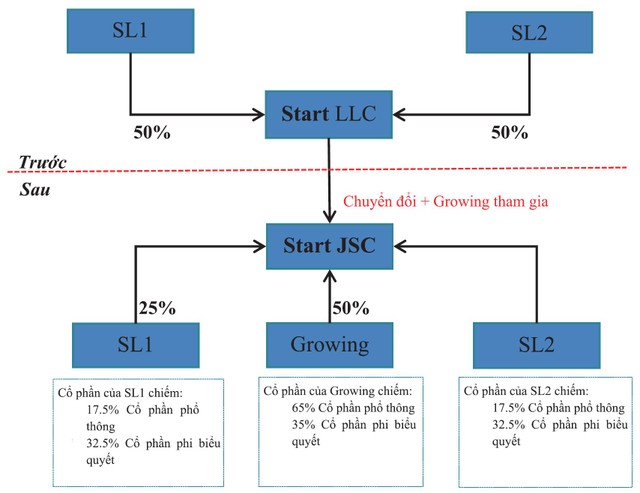

Xin nêu một ví dụ đơn giản: Công ty TNHH Start Co., Ltd. đang hoạt động, có 2 cổ đông sáng lập là SL1 và SL2, mỗi người nắm 50% vốn. Start thỏa thuận được với nhà đầu tư là Growing Inc. Theo thỏa thuận, Start sẽ tăng vốn để Growing được sở hữu 50% vốn điều lệ trong Công ty; đồng thời, với chỉ 50% vốn điều lệ trong Công ty, Growing vẫn được quyền thông qua các quyết định quản lý trong Công ty.

Để đạt được thỏa thuận đó, có thể: kết hợp phát hành cổ phần cho Growing, chuyển đổi Start thành công ty cổ phần (Start JSC); bố trí để trong tổng số cổ phần trong Start JSC: (a) một số cổ phần của SL1 và SL2 được chuyển thành cổ phần phổ thông, theo đó SL1 và SL2 mỗi người nắm 17,5% tổng số cổ phần phổ thông trong Start JSC; (b) số cổ phần còn lại của SL1 và SL2 được chuyển thành cổ phần ưu đãi phi biểu quyết (chẳng hạn, cổ phần ưu đãi hoàn lại), theo đó SL1 và SL2 mỗi người nắm 32,5% tổng số cổ phần ưu đãi hoàn lại trong Start JSC; và (c) với số cổ phần phát hành cho Growing: số cổ phần phổ thông của Growing chiếm 65% tổng số cổ phần phổ thông trong Start JSC và phần còn lại là cổ phần ưu đãi phi biểu quyết, chiếm 35% cổ phần ưu đãi hoàn lại trong Start JSC.

Với cấu trúc trên, mặc dù không nắm đa số vốn, Growing vẫn đủ số phiếu để nắm quyền quyết định đối với quản lý công ty. Trường hợp cổ phần phát hành cho Growing là “cổ phần ưu đãi khác”, thì ngay cả khi chỉ sở hữu thiểu số trong công ty, Growing vẫn có thể có thêm nhiều ưu đãi đặc biệt hơn, cả về lợi ích kinh tế lẫn quyền tham gia quản lý công ty. Xin xem sơ đồ dưới đây.

Tóm lại, được phát hành các loại cổ phần với các quyền cổ đông khác nhau là đặc thù và thế mạnh của công ty cổ phần. Nếu được vận dụng hiệu quả, chế định đặc thù này sẽ là công cụ giúp dung hòa nhu cầu đa dạng của các nhà đầu tư, mở thêm lối đi độc đáo cho các giao dịch đầu tư vốn. Tất nhiên, để áp dụng hiệu quả thì cần đáp ứng các yêu cầu về tính ràng buộc và thực thi, nhưng đó là vấn đề kỹ thuật chuyên môn và doanh nhân có thể giao cho nhà tư vấn.