Cần có các công cụ pháp lý trong việc lựa chọn và ràng buộc trách nhiệm của cổ đông chiến lược

Cần có các công cụ pháp lý trong việc lựa chọn và ràng buộc trách nhiệm của cổ đông chiến lược

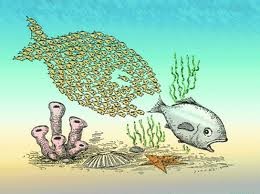

Từ chiến thuật “mỡ nó rán nó” đến “ thâu tóm và nuốt chửng”

Vụ thứ nhất: từ liên doanh trở thành cổ đông lớn. Ngày 27/3/2007, CTCP Cung ứng tàu biển Hải Phòng (Shipchanco) sau khi được cổ phần hóa hơn 1 năm mới tổ chức được ĐHCĐ lần thứ nhất, với nội dung giao trách nhiệm cho HĐQT lựa chọn NĐT chiến lược liên doanh xây dựng Khách sạn Cát Bi thành cao ốc trung tâm tài chính - thương mại. Sau đó, Shipchanco đã chọn được đối tác là CTCP Daso, do bà Đặng Thị Hồng Hải làm đại diện.

Ngày 13/6/2008, Daso chuyển 7 tỷ đồng tiền ký quỹ thực hiện dự án. Ngày 17/6/2008, Daso trình với HĐQT Shipchanco văn bản “cam kết tài trợ vốn” của VPBank Chi nhánh Hải Phòng. Tuy nhiên, ngày 18/6/2008, bà Hải đã rút ra 7 tỷ đồng mà Daso ký quỹ trước đó (với sự đồng ý của lãnh đạo Shipchanco), đồng thời Daso nộp tiền mua lại toàn bộ số cổ phiếu quỹ, tương ứng với 23,14% vốn điều lệ của Shipchanco. Bằng cách này, bà Hải lập tức có ghế trong HĐQT Shipchanco.

5 năm sau khi bà Hải tham gia và trở thành Chủ tịch HĐQT Shipchanco, cho đến nay, trung tâm tài chính - thương mại của Shipchanco vẫn chưa được khởi công. Sự có mặt của Daso không giúp kết quả kinh doanh của Shipchanco khởi sắc, tỷ lệ chia cổ tức chỉ hơn 2%/năm. Nhiều cổ đông nhỏ của Shipchanco cho rằng, sự có mặt của cổ đông “cá mập” Daso mà bà Hải làm đại diện là do sự hấp dẫn từ những giá trị tài sản của Shipchanco, như Khách sạn Cát Bi rộng hàng nghìn mét vuông ngay trung tâm thành phố, mà trong quá trình cổ phần hóa đã không tính toán hết được giá trị.

Vụ thứ hai: từ hợp đồng tái cấu trúc đến thâu tóm. CTCP Tư vấn và đầu tư Trường Sa (Trường Sa), với vốn điều lệ 4,9 tỷ đồng, ký hợp đồng tái cấu trúc với 16 DN trong cả nước. Tại Hải Phòng, dưới danh nghĩa Công ty Trường Sa và với tư cách cá nhân, Nguyễn Hà Quảng, Ngô Quốc Hùng, Nguyễn Văn Quang đã kịp hoàn tất thủ tục đăng ký kinh doanh trên cơ sở chuyển nhượng hầu hết cổ phần của 14 DN, tổng số vốn điều lệ đăng ký gần 1.400 tỷ đồng, tổng số vốn góp (trên giấy) hơn 1.250 tỷ đồng. Sau khi “sang tay” trọn gói các DN tại Hải Phòng, phía Công ty Trường Sa không thực hiện tái cấu trúc, mà chỉ lo thâu tóm con dấu, xe hơi với những tài liệu liên quan đến tài chính của DN.

Theo UBND TP. Hải Phòng, tất cả các DN bán cổ phần cho Công ty Trường Sa đều đang nợ ngân hàng rất lớn, nhưng có lợi thế về đất đai, nhà xưởng, máy móc thiết bị, lực lượng lao động. Hiện một số DN như Công ty Kim khí Hải Phòng sau khi bàn giao quyền điều hành Công ty cùng với toàn bộ tài sản hiện hữu cho Công ty Trường Sa, đến thời điểm này chưa cổ đông nào được thanh toán tiền, công nhân không có lương, sản xuất tê liệt, nợ ngân hàng gia tăng.

Vụ thứ ba: từ cổ đông lớn đến thâu tóm. Năm 2007, CTCP Bibica - DN có thị phần đứng thứ hai thị trường bánh kẹo tại Việt Nam đã bắt tay với Lotte (Hàn Quốc), với mục tiêu trở thành DN hàng đầu trong ngành. Bên cạnh việc hỗ trợ công nghệ, đối tác Lotte mua 30% cổ phần của Bibica và hiện nay, Lotte đã nắm giữ hơn 38% cổ phần. Ý đồ thâu tóm Bibica của Lotte bộc lộ từ giữa năm 2010, khi Lotte đặt vấn đề đổi tên Bibica thành Lotte - Bibica. Hiện Chủ tịch HĐQT Bibica là đại diện của Lotte. Lo ngại động thái thâu tóm của Lotte, tại ĐHCĐ mới đây, các cổ đông nhỏ của Bibica đã phản ứng mạnh mẽ, khiến Lotte không có thêm ghế trong HĐQT. Hai trong ba vấn đề “sống còn” của Bibica mà các cổ đông cần làm rõ trong ĐHCĐ lần tới nhằm đối phó với đối tác “cá mập” Lotte là vấn đề xung đột lợi ích, bầu bổ sung hay bầu mới toàn bộ thành viên HĐQT theo nguyên tắc bầu dồn phiếu để có thể cân bằng giữa các nhóm cổ đông.

Những quy định pháp luật chưa chặt chẽ

Luật Doanh nghiệp quy định, cổ đông phổ thông phải có nghĩa vụ thanh toán đủ số cổ phần cam kết mua trong thời hạn 90 ngày, kể từ ngày công ty được cấp giấy chứng nhận đăng ký kinh doanh (GCNĐKKD), chịu trách nhiệm về các khoản nợ và nghĩa vụ tài sản khác của công ty trong phạm vi số vốn đã góp. Các cổ đông sáng lập phải cùng nhau đăng ký mua ít nhất 20% tổng số cổ phần phổ thông được quyền chào bán. Nếu không góp đủ số vốn đã cam kết và đã hết thời hạn, thì số vốn chưa góp sẽ được xử lý theo quy định tại khoản 3 Điều 39; khoản 3 Điều 84 Luật Doanh nghiệp. Trong trường hợp số vốn do thành viên/cổ đông đã cam kết góp hết thời hạn và được xử lý theo các cách trên nhưng vẫn chưa đủ, thì thành viên chưa góp đủ vốn sẽ phải chịu trách nhiệm tương đương với số vốn chưa góp về các khoản nợ và nghĩa vụ tài chính khác của công ty phát sinh trước khi đăng ký thay đổi thành viên.

Tuy nhiên, thực tế cho thấy, hoạt động góp vốn “thực tế” vào công ty như thế nào thì chỉ có họ mới biết, nhất là khi tất cả đều không góp đủ và đúng hạn như cam kết trên GCNĐKKD. Nếu như họ không làm thông báo thay đổi nội dung ĐKKD với cơ quan ĐKKD, thì cơ quan này cũng chịu! Hệ quả tất yếu là một số lượng DN lớn thành lập (thống kê là hơn 700.000 DN, nhưng đang hoạt động chỉ là hơn 300.000 DN) với những con số vốn “ảo”, làm “mờ mắt” đối tác, bạn hàng về tiềm lực của DN. Mặt khác, nếu họ thâu tóm công ty và không thực hiện các cam kết đầu tư, thì quyền lợi của các cổ đông thiểu số, hay các chủ nợ khó được đảm bảo, khi mà công ty đã thay tên đổi chủ với giấy tờ và con dấu mới.

Về lý thuyết, việc thu hút được cổ đông chiến lược tham gia góp vốn không chỉ giúp DN củng cố năng lực tài chính, mà còn thúc đẩy DN nâng cao năng lực quản trị điều hành, quản trị rủi ro, phát triển sản phẩm dịch vụ, mở rộng thị trường, nâng cao năng lực cạnh tranh. Đó là triển vọng lâu dài và đem lại lợi ích sâu xa bắt nguồn từ thay đổi bên trong của DN. Trong bối cảnh tái cấu trúc đang là yêu cầu bức thiết được đặt ra với tất cả các DN, thì việc có cổ đông chiến lược, đặc biệt là cổ đông ngoại dễ khiến NĐT và thị trường kỳ vọng thái quá vào một làn gió “thổi bay” những hạn chế, yếu kém của DN.

Thực tế, không phải lúc nào cổ đông chiến lược cũng đáp ứng được kỳ vọng của DN, của các cổ đông khác, bởi còn phải xem xét đến thỏa thuận hợp tác chiến lược. Hợp đồng hợp tác chiến lược được xem là bí mật kinh doanh và không phải DN nào cũng công bố các thỏa thuận này. Nếu có công bố cũng chỉ công bố một phần, khi có sự chấp thuận của cổ đông chiến lược. Nhiều cổ đông chiến lược sau một thời gian tham gia DN đã bộc lộ bản chất là “chiếm đoạt” các lợi thế từ nhân lực, vật lực đến thị trường và nhiều loại tài sản chưa được định giá đầy đủ trong quá trình tái cấu trúc của DN.

Chính vì vậy, các DN cần cảnh giác, tìm cách giữ vững, bảo vệ công ty không để bị các cổ đông “cá mập” núp bóng NĐT/cổ đông chiến lược chiếm đoạt dưới nhiều chiêu bài và thủ đoạn (một trong các thủ đoạn là ngăn chặn hoặc cấu kết với các ngân hàng để chặn nguồn tiếp cận vốn vay của DN trong thời kỳ khủng hoảng). Bên cạnh đó, các quy định của Luật Doanh nghiệp về góp vốn, hợp nhất, sáp nhập cũng cần được sửa đổi, bổ sung một cách đồng bộ và toàn diện, nhằm giúp DN có các công cụ pháp lý vững chắc trong việc lựa chọn và ràng buộc trách nhiệm của các cổ đông chiến lược khi tham gia góp vốn hay tái cấu trúc DN, nhằm làm lành mạnh và minh bạch thị trường. Nói như chủ tịch HĐQT của một DN có tiếng trên thị trường thì “Bảo tồn DN vẫn là mục tiêu hàng đầu cần phải được tiếp tục bảo vệ. Bảo vệ công ty như chính ngôi nhà của mình, xác định mất công ty là mất tất cả”.