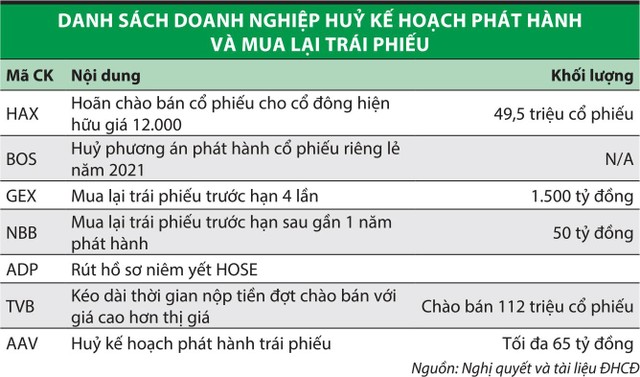

Trên sàn, một số công ty niêm yết hoãn kế hoạch phát hành cổ phiếu, trái phiếu và mua lại trái phiếu trước hạn. Cụ thể, CTCP Dịch vụ ô tô Hàng Xanh (Haxaco, mã HAX) tạm hoãn kế hoạch chào bán 49,5 triệu cổ phiếu cho cổ đông hiện hữu với lý do diễn biến của thị trường không tốt, ảnh hưởng đến lợi ích của công ty và lợi ích của cổ đông.

Trên sàn, cổ phiếu HAX đóng cửa phiên cuối tuần qua ở vùng 22.000 đồng/cổ phiếu, giảm gần 40% so với mức đỉnh thiết lập vào 22/3/2022.

Trước đó, tại đại hội cổ đông 2022, Công ty thông qua kế hoạch chào bán cổ phiếu cho cổ đông hiện hữu để huy động 594,2 tỷ đồng.

Tính tới cuối tháng 3/2021, Haxaco có 582,4 tỷ đồng tiền và đầu tư tài chính ngắn hạn, chiếm 39,7% tổng tài sản, tăng thêm 494,8 tỷ đồng so với đầu năm. Đồng thời, nợ vay và trái phiếu chuyển đổi tăng thêm 290,7 tỷ đồng, lên 486,4 tỷ đồng và chiếm 33,1% tổng nguồn vốn (đầu năm là 15,3%); tồn kho giảm 271,2 tỷ đồng, về 310 tỷ đồng. Có thể thấy, quỹ tiền mặt của Haxaco tăng lên chủ yếu là do tăng vay nợ và giảm tồn kho.

|

Mới đây, Công ty cổ phần Việt Tiên Sơn Địa ốc (mã AAV) thông qua phương án hủy phát hành trái phiếu được thông qua ngày 11/05/2022. Tổng giá trị trái phiếu tối đa 65 tỷ đồng, có kỳ hạn 3 năm, nhằm bổ sung vốn cho dự án Khu dân cư phía Đông đường Yết Kiêu, thị xã Chí Linh, tỉnh Hải Dương.

Tính tới 31/3/2022, Việt Tiên Sơn Địa ốc chỉ sở hữu 3,7 tỷ đồng tiền mặt, chiếm 0,4% tổng tài sản.

Có thể thấy, hoạt động phát hành trái phiếu doanh nghiệp trầm lắng hẳn sau vụ việc tại Tập đoàn Tân Hoàng Minh.

Theo SSI Research, trong quý I/2022, tổng lượng trái phiếu doanh nghiệp phát hành đạt 61.900 tỷ đồng, tăng 34% so với cùng kỳ 2021; trong đó, tập trung ở các doanh nghiệp bất động sản, với 38.200 tỷ đồng (tương đương 62%).

Song trong tháng 4/2022, khối lượng trái phiếu phát hành sụt giảm mạnh, các doanh nghiệp bất động sản chỉ phát hành 820 tỷ đồng so với bình quân hàng tháng trong năm 2021 là 26.000 tỷ đồng.

Cùng với đó, khối lượng trái phiếu mua lại trước hạn trong tháng 4 là 11.900 tỷ đồng, gần bằng lượng mua lại trong cả quý I/2022.

CTCP Đầu tư Năm Bảy Bảy (mã NBB) vừa mua lại 50 tỷ đồng trái phiếu trong đợt phát hành tháng 6/2021, thời gian mua lại từ 9/5 - 12/5/2022.

Tính tới 31/3/2022, Năm Bảy Bảy chỉ sở hữu 80,3 tỷ đồng tiền mặt, chiếm 1,4% tổng tài sản. Việc mua lại trái phiếu trước hạn làm giảm nợ vay của doanh nghiệp nhưng đồng thời làm quỹ tiền mặt của Công ty thêm eo hẹp.

Trong khi đó, Năm Bảy Bảy đang triển khai hàng loạt dự án bất động sản lớn với quy mô vốn đầu tư hàng trăm tỷ đồng như Khu dân cư Sơn Tịnh - Quảng Ngãi (quy mô đầu tư 506,3 tỷ đồng); Khu nghỉ dưỡng cao cấp kết hợp khu dân cư Delagi (402,9 tỷ đồng dự án); NBB Garden III (815,1 tỷ đồng); NBB II (774,4 tỷ đồng)…

Gelex thông báo phương án mua lại ba lô trái phiếu được phát hành ngày 15/4/2020, ngày 13/5/2020 và ngày 31/12/2021, tất cả đều có kỳ hạn 3 năm, với tổng giá trị theo mệnh giá 1.200 tỷ đồng.

Ngày tổ chức mua lại là 8/6 và 17/6/2022. Trước đó, vào ngày 19/5, Gelex đã mua lại một lô trái phiếu trị giá 300 tỷ đồng. Như vậy, trong vòng 1 tháng, Gelex tổ chức 4 đợt mua lại trái phiếu với tổng giá trị 1.500 tỷ đồng.

Với doanh nghiệp đang sở hữu 14.155 tỷ đồng tiền và đầu tư tài chính, chiếm 23% tổng tài sản như Gelex thì việc mua lại 1.500 tỷ đồng trái phiếu trước hạn không ảnh hưởng nhiều tới nguồn vốn, trong khi giúp hệ số nợ trên tổng tài sản cải thiện so với giai đoạn trước.

Còn với các doanh nghiệp khác, việc chùn chân trong kế hoạch gọi vốn mới có thể đồng nghĩa với khó khăn về tài chính và dự án đầu tư mới bị chậm triển khai hoặc thu hẹp.