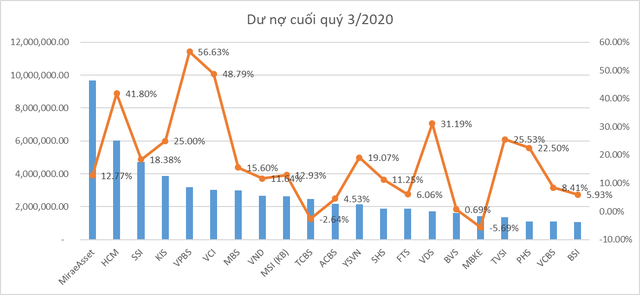

Tổng dư nợ cho vay (tập trung phần lớn là cho vay margin) của các công ty chứng khoán đã công bố báo cáo tài chính tại thời điểm 30/9/2020 là 65.519 tỷ đồng, tăng gần 10.000 tỷ đồng so với thời điểm cuối quý 2/2020 (hơn 55.677 tỷ đồng), tăng hơn 8.420 tỷ đồng so với thời điểm cùng kỳ. Mức dư nợ cho vay này cũng là mức cao kỷ lục từ khi thành lập thị trường chứng khoán Việt Nam đến nay.

Trong đó, 21 công ty chứng khoán có dư nợ cho vay lớn nhất thị trường (thấp nhất trong top này cũng trên 1.000 tỷ đồng dư nợ) có số tổng là 58.629 tỷ đồng, còn tổng dư nợ của Top 10 công ty chứng khoán có dư nợ lớn nhất là 41.217 tỷ đồng.

|

Hầu hết các CTCK đều có dư nợ cho vay tăng so với thời điểm cuối quý 2 (đường cam). Có đến 3 công ty chứng khoán vốn Hàn Quốc góp mặt trong Top 10 dư nợ |

Dẫn đầu dư nợ cho vay và có sự cách biệt so với các vị trí tiếp theo là Mirae Asset Việt Nam với 9.669,7 tỷ đồng, tăng 12,77% so với cuối quý 2; HCM có dư nợ hơn 6.022 tỷ đồng, tăng đến 41,8%; SSI ghi nhận 4.710,8 tỷ đồng, tăng trưởng 18,38%; KIS là 3.854 tỷ đồng, tăng 25% - là công ty chứng khoán đã thực hiện tăng vốn thêm 700 tỷ đồng trong quý 3; VPS có mức tăng trưởng dư nợ đáng kể, ghi nhận gần 57%, đạt 3.172 tỷ đồng - thành quả này đến từ các chính sách ưu đãi về lãi suất cho vay margin thuộc hàng cạnh tranh nhất trên thị trường; VCI cũng có dư nợ margin hơn 3.000 tỷ đồng, tăng gần 49%...

Hầu hết các công ty chứng khoán đều có sự tăng trưởng dư nợ so với thời điểm cuối quý 2/2020.

Nhìn các nhóm công ty chứng khoán có dư nợ dưới 1.000 tỷ đồng, CTS, AGR, EVS cũng ghi nhận tăng trưởng dư nợ (có dư nợ trên 600 tỷ đồng đến dưới 800 tỷ đồng), xét về tăng trưởng mạnh có Pinetree (chứng khoán HFT) có sự tăng trưởng mạnh về dư nợ, ghi nhận 251 tỷ đồng, gấp 5,34 lần cùng kỳ, và tăng 59% so với cuối quý 2/2020.

Ghi nhận tại nhiều công ty chứng khoán, dù dư nợ tăng, nhưng dư địa cung cấp thêm margin cho khách hàng còn dồi dào, doanh thu từ mảng kinh doanh chính mà môi giới và cho vay margin hầu hết đều tăng trưởng. Đây là một trong những nhân tố góp phần vào hỗ trợ cho thanh khoản thị trường dồi dào trong quý 3, bên cạnh dòng tiền dồi dào mới từ các nhà đầu tư trong nước.

Kết thúc quý 3/2020, VN-Index đạt 905,21 điểm tương đương mức tăng 9,71% so với đầu quý. Giá trị khớp lệnh bình quân HoSE trong quý 3 hơn 4.530 tỷ đồng/phiên, tăng 4% so với quý 2 và tăng 56% so với cùng kỳ. Diễn biến khối ngoại tiếp tục bán ròng trong quý này, cụ thể bán ròng 2.100 tỷ đồng trên HOSE (nếu loại giao dịch thỏa thuận VHM thì bán ròng hơn 7.000 tỷ đồng). Dù vậy, dòng tiền nội đã cân hết lực bán này và đẩy thị trường đi lên.

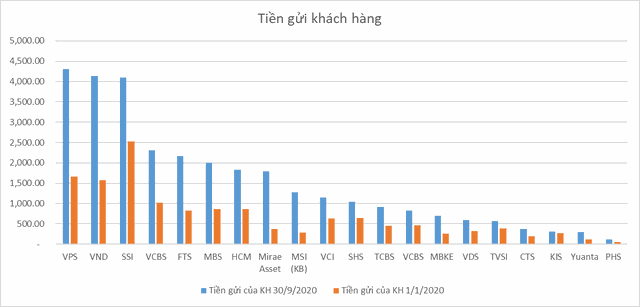

Nhìn vào báo cáo của các CTCK cũng cho thấy, trong Top 20 công ty chứng khoán có dư nợ margin lớn nhất, thì lượng tiền gửi khách hàng cũng ghi nhận mức tăng ấn tượng, phần nhiều là tăng trưởng đến trên 100%.

Cụ thể, tiền gửi khách hàng tại VPS là 4.309 tỷ đồng, tăng 159% so với đầu năm; VND ghi nhận 4.131 tỷ đồng, tăng 163,5%; SSI 4.102 tỷ đồng, tăng 62%, VCBS là 2.304,6 tỷ đồng, tăng 126%; FTS tăng 161% ghi nhận 2.162 tỷ đồng, KBSV tăng đến 357%, ghi nhận 1.277 tỷ đồng, Mirae Asset tăng 380% (ghi nhận 1.787 tỷ đồng)...

|

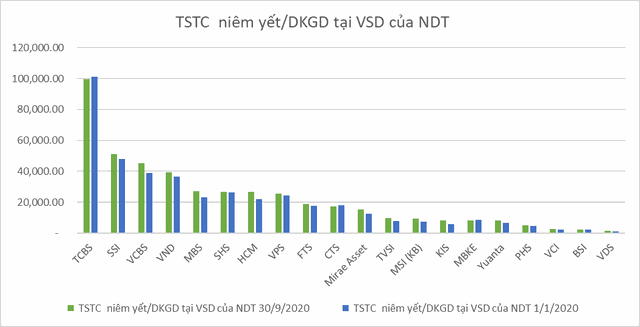

Tài sản tài chính niêm yết/đăng ký giao dịch tại VSD của nhà đầu tư cũng ghi nhận tăng trưởng, trung bình từ 15%-25%, riêng tại KIS tăng trưởng đến 46%, ghi nhận 8.292 tỷ đồng.

Tuy nhiên, nếu xét về giá trị tuyệt đối tác tài sản tài chính này của nhà đầu tư, TCBS đang dẫn đầu với giá trị quản lý 99.741 tỷ đồng, SSI là 51.059 tỷ đồng, VCBS 45.061 tỷ đồng, VND 39.150 tỷ đồng….

|

Sự tăng trưởng mạnh cả về dư nợ margin, thị phần môi giới, cũng như giá trị tài sản của khách hàng và lượng tiền gửi khách hàng ở công ty chứng khoán đã phản ánh phần nào bức tranh cạnh tranh trong khối công ty chứng khoán ngày càng khốc liệt hơn với quy mô lớn hơn và công nghệ cũng được đầu tư hơn. Trong đó, những khối công ty chứng khoán vốn ngoại, đặc biệt là vốn Hàn Quốc có sự tăng trưởng mạnh ở các chỉ tiêu quan trọng (thị phần và dư nợ cho vay), và các CTCK trực thuộc ngân hàng mẹ cũng có những lợi thế về vốn.