Khó khăn đã đạt đỉnh

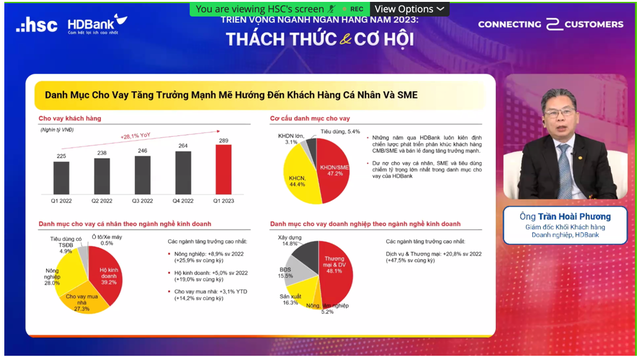

Là người trong ngành ngân hàng gần 30 năm, đánh giá về khó khăn chung của nền kinh tế cũng như của ngành ông Trần Hoài Phương, Giám đốc Khối Khách hàng Doanh nghiệp HDBank nhận xét: “Mặc dù còn những nguy cơ nợ xấu, suy giảm xuất khẩu nhưng thời điểm khó khăn nhất bắt đầu qua và chúng tôi nhìn nhận hai quý tới khá là lạc quan và tin sẽ làm tốt hơn”.

HDBank đang tập trung vào những ngành nghề thiết yếu như nông nghiệp, xuất khẩu nông sản sạch, tín dụng xanh, doanh nghiệp phân phối, nhà cung cấp hàng hóa thiết yếu… và mở rộng tệp khách hàng doanh nghiệp có vốn đầu tư nước ngoài.

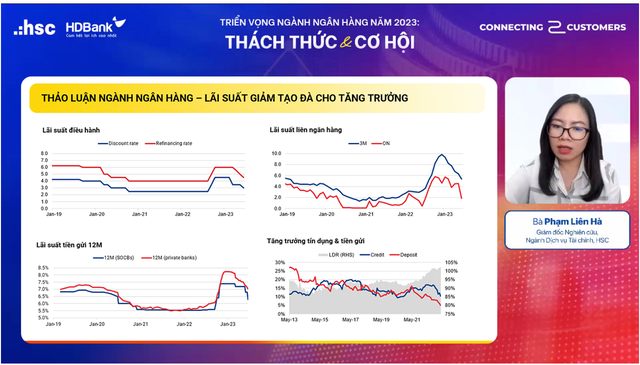

Hai rủi ro lớn của ngành ngân hàng là nợ xấu bất động sản và trái phiếu doanh nghiệp, theo phân tích của bà Phạm Liên Hà, Giám đốc nghiên cứu, Ngành ngân hàng và Tài chính HSC là vẫn còn lớn nhưng giai đoạn khó khăn nhất đã qua. Theo thống kê, cho vay đầu tư trái phiếu bất động sản chiếm 16% tổng tín dụng, chiếm 5% trái phiếu doanh nghiệp trong hệ thống ngân hàng. Từ đầu năm, ước tính có 97.000 tỷ đồng trái phiếu bất động sản quá hạn chiếm 74% lượng trái phiếu doanh nghiệp quá hạn. Nói cách khác, nợ xấu trái phiếu bất động sản chiếm 24,4% tổng trái phiếu quá hạn tương ứng 12% tổng trái phiếu doanh nghiệp.

|

Các doanh nghiệp phát hành thường có cơ cấu vốn gồm trái phiếu 73% và vay ngân hàng khoảng 27% nên doanh nghiệp không trả được nợ trái phiếu thì cũng rủi ro không trả được nợ cho ngân hàng. Sau các chính sách hỗ trợ cơ cấu nợ trái phiếu thì tỷ lệ trái phiếu doanh nghiệp chậm thanh toán đã đạt đỉnh và từ giờ đến cuối năm hoạt động cơ cấu, gia hạn sẽ tiếp tục sôi động. Tuy nhiên, sự hồi phục của doanh nghiệp bất động sản còn phụ thuộc thủ tục pháp lý có hoàn thiện nhanh không để doanh nghiệp vay ngân hàng, phát triển dự án mới hay hoàn thiện dự án đình trệ.

“Trong kịch bản cơ sở Finrating, tỷ lệ nợ xấu ước tính cho ngành ngân hàng do bất động sản sẽ tăng thêm 1,4%, ở kịch bản tích cực là 0,42% và kịch bản tiêu cực tăng 3,4%, khá gần kịch bản của HSC. Vì vậy, rủi ro liên quan trái phiếu và bất động sản vẫn còn lớn với ngành ngân hàng nhưng khó khăn nhất, theo chúng tôi đã qua. Thời gian tới, mặt bằng lãi suất giảm giúp thị trường trái phiếu tích cực hơn và là điều kiện cho doanh nghiệp bất động sản hồi phục", bà Hà đánh giá.

Cũng theo bà Hà, cơ hội lớn nhất với ngành ngân hàng là lãi suất giảm mạnh tạo điều kiện giảm lãi suất cho vay và thúc đẩy tăng trưởng tín dụng. Khó khăn và thách thức lớn nhất đó là rủi ro nợ xấu khi áp lực trích lập dự phòng vẫn còn tương đối cao

Sự khác biệt của HDBank

Giai đoạn vừa qua, HDBank là ngân hàng ít bị ảnh hưởng bởi nợ xấu trái phiếu cũng như bất động sản nên sẽ có cơ hội tìm kiếm cơ hội đầu tư tốt ở thị trường này. Ông Phương chia sẻ, ngân hàng xem đầu tư TPDN như một khoản cấp tín dụng và quy trình đánh giá, giám sát tương tự cho vay nên không phát sinh nợ xấu từ đầu tư trái phiếu. Tương tự, tỷ lệ nợ xấu bất động sản tới 31/3/2023 thấp chỉ 0,01%. Với tín hiệu lạc quan từ 2 quý cuối năm HDBank sẵn sàng cho vay dự án phân khúc căn hộ giá trị trong khoảng 1-3 tỷ đồng, pháp lý đầy đủ cho người có thu nhập ổn định.

|

“Cuối tuần qua chúng tôi đã trao đổi với một số nhà đầu tư nước ngoài ở Singapore, họ đang nhìn vào thị trường Việt Nam và hoàn toàn không ngạc nhiên nếu sắp tới có nhà đầu tư rót vốn vào dự án bất động sản Việt Nam. Tôi tin thị trường bất động sản sẽ khởi sắc trong quý 4 năm 2023 và quý 1 năm 2024 nhờ nhu cầu nhà ở phân khúc thu nhập trung bình và trung bình khá rất lớn. Tại HDBank, chúng tôi luôn lựa chọn cấp tín dụng các dự án có pháp lý hoàn chỉnh, thanh khoản tốt dành cho đối tượng khách hàng có thu nhập trung bình và trung bình cao với mục đích mua nhà để ở, giá trị khoản vay khoảng 1-3 tỷ đồng. HDBank hạn chế tài trợ các dự án thuộc phân khúc bất động sản cao cấp và các khách hàng vay mua nhà với mục đích đầu cơ, giá trị khoản vay lớn”, ông Phương nhấn mạnh.

Đại diện HDBank cũng cho biết đang triển khai rà soát giảm lãi suất cho khách hàng gặp khó khăn với khoảng 64.000 tỷ đồng dư nợ. Số tiền lãi có thể giảm gần 400 tỷ đồng.

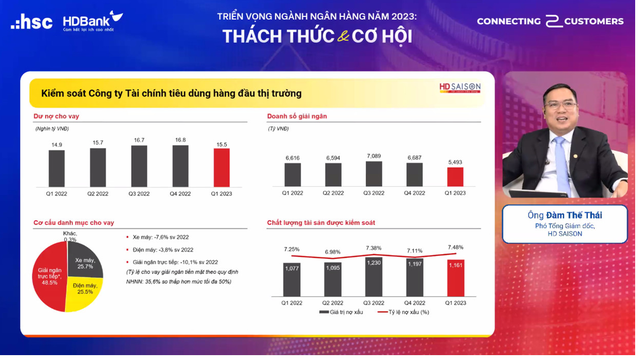

Trong khi ngành bán lẻ gặp khó khăn thì cho vay tiêu dùng ở HDBank vẫn đảm bảo hiệu quả. Ông Đàm Thế Thái, Phó tổng giám đốc Công ty tài chính TNHH HD SAISON cho biết, dù dư nợ cho vay tiêu dùng chững lại nhưng HD SAISON trong Quý 1 2023 vẫn duy trì không chỉ lợi nhuận dương mà nợ xấu còn kiểm soát tốt hơn trung bình ngành. Đó là nhờ 17 năm qua HD SAISON luôn kiên định chủ yếu cho vay mua xe máy, hàng điện máy…trả góp so với các bên cho vay tiêu dùng khác thường cho vay tiền mặt.

|

“Chúng tôi là đơn vị cho vay tương tác với các đơn vị bán lẻ thì thấy có sự xoay chiều tích cực, nhưng có lẽ phải đến tuần cuối của tháng 8 thì sức mua thay đổi rõ nét, đây là thời điểm cao điểm mua hàng trong năm”, ông Thái dự báo.

Nói về rủi ro nợ xấu, ông Hoàng Thanh Tùng, Giám đốc Ban Quan hệ Nhà đầu tư HDBank nhấn mạnh, HDBank trong 5 năm qua kiểm soát nợ xấu riêng lẻ của ngân hàng mẹ và nợ xấu hợp nhất thấp hơn mức trung bình ngành. Ngay cả những năm đại dịch Covid, tỷ lệ nợ xấu riêng lẻ chỉ 1,3% và hợp nhất khoản 1,7% hợp nhất so với 2% toàn ngành.

Số liệu của quý 1 vừa qua chỉ ghi nhận tương ứng là 1,5% và 1,8% trong khi nợ xấu toàn ngành theo báo cáo của NHNN tháng 2/2023 lên đến 2,9%. Tại ngày 30/6, dự báo nợ xấu sẽ cải thiện hơn quý 1 nên khi lãi suất huy động giảm, lãi suất cho vay hạ nhiệt, một số lĩnh vực kinh tế khởi sắc, và đầu tư công tiếp tục hỗ trợ tăng trưởng, hoạt động doanh nghiệp phục hồi thì tỷ lệ nợ xấu của HDBank sẽ tích cực hơn.

Năm 2023, HDBank kiên trì kế hoạch tăng trưởng cao, tín dụng phù hợp chỉ tiêu được NHNN giao, biên lãi thuần (NIM) cả năm có thể giữ ở mức 5% là mức tốt, phù hợp với bối cảnh chung phải giảm lãi cho khách hàng để hỗ trợ doanh nghiệp vượt qua khó khăn.

Nợ xấu ngân hàng mẹ dự kiến khoảng 1,2% và hợp nhất không cao hơn 1,8% theo xu hướng phục hồi của thị trường. Kế hoạch lợi nhuận trước thuế cả năm đạt trên 13.000 tỷ đồng và hiện vẫn theo đúng kế hoạch. Tỷ lệ ROE dự kiến khoảng 22-23%, giữ vững cam kết giữ chỉ số ROE trên 20% của Ngân hàng từ IPO đến nay.