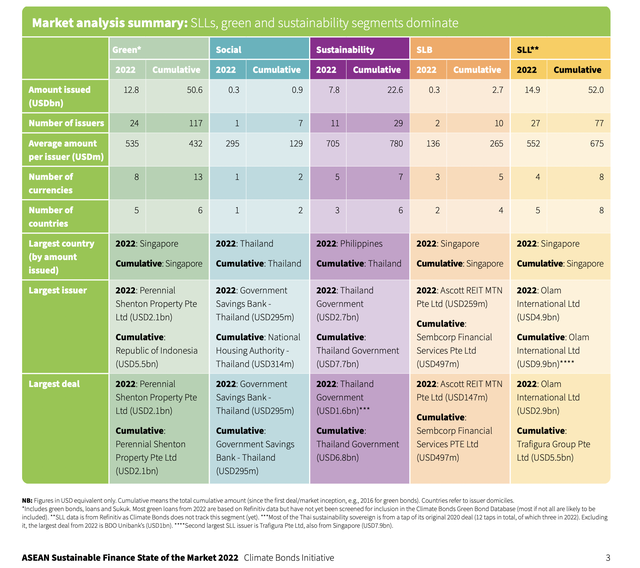

Báo cáo với sự hỗ trợ của HSBC cho biết, trên khắp ASEAN, thị trường nợ xanh, xã hội, bền vững, liên kết bền vững và chuyển đổi (green, social, and sustainability – GSS+) trong năm 2022 chứng kiến sự sụt giảm 32% so với cùng kỳ năm trước, phù hợp với xu hướng chung trên toàn cầu (giảm 24%, xuống còn 858,5 tỷ USD năm 2022).

|

Thị trường vẫn có nhiều điểm tích cực đáng lưu ý như các sáng kiến phát triển chính sách và thị trường, mặc dù thu hẹp chủ yếu do tình trạng sụt giảm chung trên thị trường vốn nợ. |

Mặc dù vậy, lượng phát hành duy trì ở mức mạnh mẽ, cao gấp đôi so với năm 2020 và còn nhiều điểm tích cực đáng lưu ý như tăng phát hành trái phiếu chính phủ, một loạt sáng kiến phát triển chính sách, qua đó củng cố thêm khung pháp lý và chuyên môn.

Trong đó, phát hành GSS+ ở Indonesia và Philippines ghi nhận tăng trưởng vượt trội, chủ yếu nhờ phát hành trái phiếu chính phủ mạnh mẽ và lượng phát hành trái phiếu Hồi giáo Sukuk và trái phiếu xã hội cao kỷ lục.

Quy mô giao dịch lớn hơn và kỳ hạn dài hơn

Khu vực ASEAN đã chứng kiến sự gia tăng cả trong quy mô giao dịch lẫn kỳ hạn. Tỷ lệ giao dịch đạt quy mô tiêu chuẩn (500 triệu USD trở lên) tăng lên đáng kể (71% trong năm 2022 so với 52% năm 2021) và lần đầu tiên có trái phiếu bền vững kỳ hạn trên 20 năm (không bao gồm trái phiếu vĩnh viễn) được phát hành trong năm 2022. Singapore dẫn đầu trong hầu hết các mảng nợ, chiếm 63% tổng lượng phát hành cộng dồn và 60% lượng phát hành của năm 2022.

Trái phiếu chính phủ đóng vai trò chủ đạo trong kích thích các hoạt động và phát triển thị trường cũng như phân bổ các khoản vốn lớn vào những dự án và hoạt động bền vững. Trong năm 2022, Singapore và Philippines gia nhập nhóm các nước phát hành trái phiếu chính phủ ASEAN. Trái phiếu chính phủ trong khu vực tập trung vào trái phiếu bền vững cho phép chính phủ huy động vốn cho cả những dự án xanh và xã hội.

Một năm năng động với nhiều sáng kiến

2022 là một năm năng động của khu vực xét về các sáng kiến phát triển chính sách và thị trường với sự ra mắt của hệ thống Tiêu chuẩn Trái phiếu Liên kết Bền vững ASEAN cũng như tham vấn ý kiến các bên về phiên bản đầu tiên của Hệ thống phân loại ASEAN (ASEAN Taxonomy) trong suốt cả năm, bên cạnh một loạt sáng kiến và biện pháp tài chính bền vững tầm cỡ quốc gia của các nước thành viên ASEAN, bao gồm các mảng như công bố thông tin, tài chính chuyển dịch và hệ thống phân loại.

Tim Evans, Tổng giám đốc HSBC Việt Nam nhận định, trong bối cảnh các nền kinh tế trong ASEAN đều phải đối mặt với các nguy cơ của biến đổi khí hậu, bao gồm cả những rủi ro vật chất lẫn rủi ro chuyển đổi, các ngân hàng như HSBC đóng một vai trò quan trọng trong việc chia sẻ kiến thức và hiểu biết cũng như cung cấp nguồn vốn để giảm thiểu các rủi ro này và hỗ trợ khách hàng hiện thực hóa kế hoạch chuyển dịch của họ.

"Cùng với những nỗ lực và chính sách về tài chính bền vững được chính phủ các nước ASEAN ủng hộ, chúng tôi lạc quan rằng thị trường tài chính bền vững của ASEAN và Việt Nam sẽ tiếp tục phát triển trong những năm tới và cung cấp sự hỗ trợ cần thiết giúp khu vực này đạt được các mục tiêu cân bằng phát thải", ông Tim Evans nói.

|

Điểm nhấn ở các nước

Tại Việt Nam chứng kiến sự đa dạng trong phát hành trái phiếu theo chủ đề trong những năm gần đây, cả về loại công cụ và chủ đề.

Các nỗ lực và chính sách hỗ trợ về tài chính bền vững được Chính phủ Việt Nam ủng hộ, với sự ra mắt của hướng dẫn quản trị rủi ro môi trường trong các hoạt động mở rộng tín dụng của Ngân hàng Nhà nước, bên cạnh đó là công bố chương trình quốc gia nhằm hỗ trợ các doanh nghiệp tư nhân phát triển kinh doanh bền vững tới năm 2025.

Trên nền tảng Thỏa thuận Chuyển dịch Năng lượng Công bằng với nguồn vốn ban đầu trị giá 15,5 tỷ USD nhằm giúp ngành năng lượng Việt Nam chuyển dịch, Chính phủ cũng cam kết cải thiện khung pháp lý tài chính xanh của Việt Nam để thúc đẩy sự quan tâm trong lĩnh vực này.

Về phát hành, chỉ có các khoản vay (xanh và liên kết bền vững) được phát hành trong giai đoạn năm 2022, với 5 giao dịch đến từ các nhà phát hành khác nhau. Trong đó, giao dịch lớn nhất là khoản vay xanh trị giá 500 triệu USD của công ty sản xuất và thương mại Vinfast (một công ty con của tập đoàn Vingroup JSC), đây cũng là giao dịch thứ hai của công ty này sau khoản vay xanh 400 triệu năm 2021.

Một công ty con khác của Vingroup là Vinpearl JSC cũng gia nhập thị trường với một trái phiếu bền vững trị giá 425 triệu phát hành năm 2021, trái phiếu bền vững duy nhất ở Việt Nam từ trước tới giờ.

Tại Singapore sở hữu thị trường nợ theo chủ đề quy mô lớn nhất và đa dạng nhất ASEAN với lượng phát hành đạt 81 tỷ USD từ 127 nhà phát hành (một trong những quốc gia có số lượng nhà phát hành nhiều nhất thế giới) và chủ yếu là nợ xanh và các khoản vay liên kết bền vững (sustainable-linked loan – SLL), chiếm 96% tổng lượng phát hành.

Trong đó, Công ty kinh doanh nông nghiệp đa quốc gia Olam International đứng đầu năm 2022 với hai khoản nợ liên kết bền vững (2,9 tỷ USD và 1,975 tỷ USD) thông qua công ty tài chính Olam Agri Holdings của họ.

Ngoài ra, chỉ có thêm một nhà phát hành khác có giao dịch trên 2 tỷ USD là Perennial Shenton Property với một khoản vay xanh đầu tiên trị giá 3 tỷ SGD (tương đương 2,09 tỷ USD)

Chính phủ Singapore trở thành chính phủ đầu tiên phát hành trái phiếu xanh kỳ hạn 50 năm trị giá 2,4 tỷ SGD (tương đương 1,75 tỷ USD) huy động nguồn tài chính cho nhiều dự án mang lại lợi ích cho môi trường.

Tại Malaysia chứng kiến các đợt phát hành trong các mảng nợ theo chủ đề xuyên suốt cả năm, trong đó trái phiếu bền vững chiếm 99% lượng phát hành năm 2022, nhờ các nhà phát hành quan tâm đến cung cấp vốn cho lĩnh vực xã hội cùng với các dự án mang lại lợi ích cho môi trường.

Trong năm qua, quy mô giao dịch trung bình là 79 triệu USD, tương đối nhỏ so với các nước láng giềng trong khu vực, mặc dù hầu hết các nhà phát hành đều đến thị trường này hơn một lần.

Công ty TNHH Cagamas vẫn là nhà phát hành thường xuyên nhất với 4 giao dịch, tương đương với nhà phát hành lần đầu Công ty TNHH tư nhân Pengurusan Air Selangor. Ngân hàng CIMB là nhà phát hành duy nhất có một giao dịch, trị giá 500 triệu USD, cũng là giao dịch lớn nhất của năm.

Tại Indonesia, các giao dịch và nhà phát hành đều có quy mô lớn, với lượng phát hành chủ yếu là các giao dịch trái phiếu chính phủ.

Đặc biệt, năm 2022 đánh dấu cột mốc Indonesia phát hành trái phiếu Hồi giáo xanh (Sukuk) lớn nhất, một giao dịch trị giá 1,5 tỷ USD kỳ hạn 10 năm được thị trường đón nhận nhiệt tình.

Mặc dù lượng phát hành đạt mức kỷ lục 3,7 tỷ USD, nhưng chỉ có 5 trong số 28 giao dịch của quốc gia này được tiến hành trong năm 2022, đồng nghĩa với quy mô giao dịch trung bình ở mức 743 triệu USD.

Bên cạnh trái phiếu chính phủ Hồi giáo xanh, một giao dịch lớn khác trị giá 1 tỷ USD (cả trong năm 2022 và tính chung từ trước tới giờ) là một khoản vay liên kết bền vững (SLL) từ PT Bank Rakyat, đây là lần phát hành trái phiếu theo chủ đề đầu tiên của họ.

Tại Thái Lan, thị trường nhìn chung là đa dạng về phát hành theo chủ đề, quốc gia này lại chủ yếu tập trung vào trái phiếu bền vững chính phủ trong những năm gần đây. Thái Lan chứng kiến các đợt phát hành trái phiếu xã hội đều đặn hàng năm kể từ 2019 (một hiện tượng khá hiếm trong khu vực ASEAN)

Về chính sách và phát triển, Thái Lan tiếp tục hành trình phát triển tài chính bền vững với những nỗ lực của các nhà quản lý và ngành tài chính, các nỗ lực phát triển năng lực cũng như phát triển hệ thống phân loại thông qua một nền tảng liên kết. Hệ thống phân loại được kỳ vọng sẽ ra mắt vào nửa đầu năm 2023 và sẽ tập trung vào lĩnh vực năng lượng và vận tải.

Về phát hành, giao dịch trị giá 10 tỷ THB (tương đương 295 triệu USD) của Ngân hàng Tiết kiệm Chính phủ (Government Savings Bank) là trái phiếu duy nhất trong năm 2022 của khu vực, cũng là giao dịch lớn nhất.

Năm 2022 đánh dấu sự kiện Chính phủ Thái Lan mở rộng quy mô trái phiếu chính phủ bền vững cao gấp ba lần năm 2020, tổng cộng trị giá 55 tỷ THB (1,76 tỷ USD) cũng như phát hành một trái phiếu mới trị giá 948 triệu USD.

Về mặt tài chính xanh, Global Power Synergy (PTT PCL) là nhà phát hành lớn nhất trong năm 2022 với năm trái phiếu xanh tổng cộng trị giá 12 tỷ THB (341 triệu USD), đưa tổng trái phiếu xanh lên 19 tỷ THB (565 triệu USD).

Tại Philippines có một thị trường vốn nợ theo chủ đề đang ngày càng phát triển và đa dạng hơn.

2022 là một năm quan trọng với các đợt phát hành trái phiếu chính phủ đầu tiên khi chứng kiến ba giao dịch trái phiếu chính phủ bền vững tổng giá trị 2,3 tỷ USD, với trái phiếu mệnh giá JPY phát hành 4 loại kỳ hạn từ năm tới 20 năm.

BDO Unibank lần đầu phát hành (52,7 tỷ PHP/1,03 tỷ USD) và Rizal Commercial Banking Corp - nhà phát hành cũ trở lại (14,8 tỷ PHP/289 triệu USD) là hai đơn vị đóng góp cho phát hành trái phiếu bền vững.

Thị trường còn có trái phiếu xanh trị giá 10 tỷ PHP (170 triệu USD) do Acen Finance phát hành cùng với một giao dịch vay liên kết bền vững 100 triệu USD do SMC Global Power Holdings phát hành, đây là công ty thành viên của tập đoàn đa quốc gia San Miguel Corp.