Cú hích đầu tiên từ Trung Quốc: Ngành du lịch

Ngày 8/1 đánh dấu sự mở cửa trở lại được mong đợi từ lâu của Trung Quốc. Trên hết, tác động trực tiếp nhất là đối với ngành du lịch có quy mô không hề nhỏ của ASEAN. Sau hai năm khó khăn, ASEAN đã đạt được tiến bộ đáng kể để thu hút khách du lịch trở lại, với các hạn chế biên giới và yêu cầu kiểm dịch cuối cùng được dỡ bỏ vào tháng 3-4/2022.

Theo HSBC, du lịch giữa các nước ASEAN là động lực chính cho sự phục hồi du lịch. Malaysia đã phục hồi 80% kể từ quý III/2022 (với lượng lớn khách tới từ Singapore). Khách du lịch từ Mỹ, EU và các nước khác ở châu Á đã phục hồi khoảng 15-35%, cho thấy vẫn còn cơ hội để cải thiện. Mặc dù vậy, thực tế không thể phủ nhận là khách du lịch từ Trung Quốc đại lục đã không có cơ hội quay lại trong ba năm qua.

Bên cạnh đó, Thái Lan là một quốc gia hưởng lợi đáng kể bởi khách du lịch Trung Quốc không chỉ chiếm tỷ trọng lớn nhất mà còn là nhóm chi tiêu nhiều nhất tính trên đầu người. Tổng cục Du lịch Thái Lan dự báo sẽ có ít nhất 5 triệu khách du lịch Trung Quốc quay trở lại, nâng tổng dự báo lượng khách du lịch của nước này lên 25 triệu vào năm 2023 – đạt 60% so với mức của năm 2019.

“Chúng tôi ước tính nếu khách du lịch Trung Quốc trở lại mức trước đại dịch và chi hết tiền cho hàng hóa sản xuất trong nước, thì Thái Lan có thể đóng góp tối đa 1,8 điểm phần trăm vào tăng trưởng GDP, một sự thúc đẩy mạnh mẽ cho nền kinh tế”, các chuyên gia của HSBC nhận định.

|

Theo Báo cáo, Trung Quốc mở cửa trở lại cũng sẽ thúc đẩy sự hồi sinh du lịch của Việt Nam một cách ấn tượng tương tự như Thái Lan. Mặc dù nền kinh tế Việt Nam không phụ thuộc nhiều vào du lịch như Thái Lan, nhưng không thể xem nhẹ tầm quan trọng của ngành này đối với thị trường việc làm. Tại Việt Nam, khoảng 25% lực lượng lao động làm việc trong ngành ăn uống và các ngành liên quan đến lưu trú.

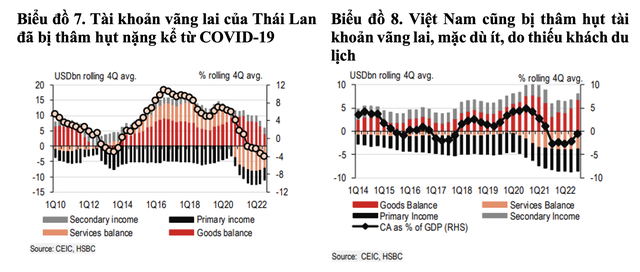

Ngoài ra, ngành du lịch tiếp tục phục hồi mạnh mẽ cũng sẽ mang lại lợi ích cho vị thế tài khoản vãng lai của ASEAN: Indonesia và Malaysia đã được hưởng lợi rất nhiều từ giá hàng hóa toàn cầu cao, trong khi Thái Lan và Việt Nam bị thâm hụt tài khoản vãng lai đáng kể do doanh thu du lịch sụt giảm.

“Tại Việt Nam, thâm hụt dịch vụ ngày càng lớn, do thiếu nguồn thu từ du lịch, là rào cản lớn đối với tài khoản vãng lai. Do đó, doanh thu từ khách du lịch nhiều hơn sẽ cung cấp thêm ngoại hối và giảm thâm hụt dịch vụ cho Việt Nam, mặc dù chúng tôi dự kiến chỉ có một sự phục hồi nhẹ vào năm 2023”, báo cáo của HSBC nhận định.

Tuy nhiên, theo HSBC, trong khi có ánh sáng ở cuối đường hầm cho du lịch, những bất trắc về du lịch trong khu vực vẫn còn. Khách du lịch Trung Quốc sẽ quay trở lại nhanh chóng ở mức độ nào tùy thuộc vào một số yếu tố, chẳng hạn như các chuyến bay quốc tế sẽ được khôi phục nhanh chóng như thế nào và khi nào việc đi lại sẽ được bình thường hóa. Mặc dù việc mở cửa trở lại được chờ đợi từ lâu đã bắt đầu vào ngày 8/1, nhưng sự gia tăng nhanh chóng số ca nhiễm COVID-19 đã khiến một số quốc gia, bao gồm Mỹ, EU và Nhật Bản, áp dụng trở lại các yêu cầu xét nghiệm đối với khách du lịch từ Trung Quốc đại lục.

“Mặc dù không có quốc gia ASEAN nào làm theo, nhưng nhiều nước đang theo dõi diễn biến một cách chặt chẽ”, HSBC nhận định.

Cú hích thứ hai từ Trung Quốc: Thương mại

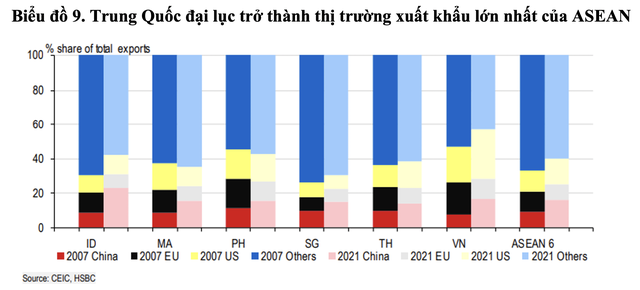

HSBC đã đưa ra một “bức tranh đa chiều” về tình hình xuất khẩu của ASEAN sang Trung Quốc trong năm 2022, với sự dẫn đầu là Indonesia, nước có xuất khẩu đã phục hồi toàn lực, tiếp theo là Việt Nam và Malaysia. Tuy nhiên, tại Singapore, Thái Lan và Philippines lại đi theo chiều hướng ngược lại, với xuất khẩu giảm tới 30% so với cùng kỳ trong hầu hết nửa sau năm 2022.

Mặc dù tạo điều kiện cho phục hồi, nhưng Báo cáo cho biết, việc mở cửa trở lại của Trung Quốc khó có thể mang lại sự thúc đẩy đáng kể cho xuất khẩu chung của ASEAN, bởi phần lớn hàng xuất khẩu của ASEAN sang Trung Quốc được chuyển vào lĩnh vực công nghiệp, thay vì nằm trong chu kỳ tiêu dùng. Ngay cả tại Philippines, quốc gia có liên kết sản xuất với Trung Quốc không sâu rộng như các quốc gia khác, lực cản chính đối với hàng xuất khẩu của họ là hàng hóa sản xuất, phần lớn trong số đó là các sản phẩm điện tử.

|

Báo cáo nhận định: “Mặc dù sự phục hồi trong tăng trưởng của Trung Quốc có thể “trải thảm” cho sản xuất toàn cầu, nhưng không có khả năng đảo ngược chu kỳ thương mại vốn đang “hạ nhiệt”.

Theo HSBC, lực cản đáng chú ý nhất đến từ việc xuất khẩu hàng điện tử suy yếu, khiến Singapore và Việt Nam đặc biệt dễ bị ảnh hưởng. Tại Singapore, xuất khẩu nội địa phi dầu mỏ chất bán dẫn (NODX) trong tháng 11 đã giảm hơn 13% so với cùng kỳ năm trước, mức độ tương tự như giai đoạn công nghệ suy giảm gần đây nhất trong nửa cuối năm 2018-2019. Các lô hàng điện thoại và máy tính của Việt Nam thậm chí còn giảm mạnh hơn, giảm gần 30% trong tháng 12 so với cùng kỳ năm trước.

Cú hích thứ ba của Trung Quốc: FDI

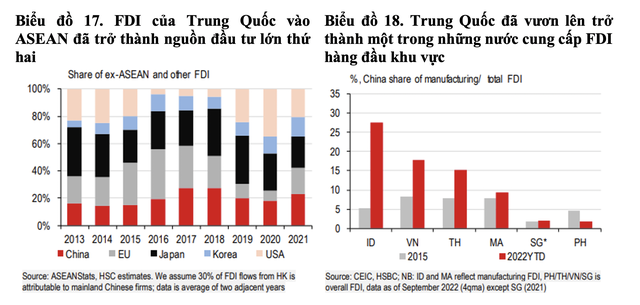

Bất chấp những khó khăn về thương mại trước mắt, triển vọng FDI tích cực được cho là tiếp tục mang lại cái nhìn lạc quan cho triển vọng thương mại của ASEAN. Trong khi Khủng hoảng tài chính châu Á (AFC) có tác động tiêu cực đến môi trường FDI của ASEAN, tỷ trọng FDI chảy vào khu vực trên tổng dòng vốn đầu tư của thế giới đã tăng trong suốt một thập kỷ sau Khủng hoảng tài chính toàn cầu (GFC), đạt mức cao kỷ lục 11% vào năm 2021, gần như ngang bằng với Trung Quốc.

Tuy nhiên, các chuyên gia của HSBC cho rằng, bức tranh FDI mỗi nước một khác, với tỷ trọng lớn nhất rơi vào Singapore, Việt Nam và Malaysia, những quốc gia có lĩnh vực sản xuất là trụ cột tăng trưởng chính. Sản xuất tiếp tục là “xương sống” của FDI vào ASEAN, một lĩnh vực mà Trung Quốc đã bắt kịp với các quốc gia châu Á khác trong những năm gần đây.

Nhật Bản và Hàn Quốc là những quốc gia dẫn đầu tiếp cận lĩnh vực sản xuất của ASEAN, trong đó, Nhật Bản đầu tư mạnh vào ngành công nghiệp ô tô của Thái Lan còn Hàn Quốc thành công trong việc đưa Việt Nam trở thành một trong những trung tâm chính sản xuất điện thoại thông minh của họ trên toàn cầu. Nhưng Trung Quốc đã nhanh chóng bắt kịp và trở thành quốc gia có nguồn vốn FDI lớn nhất vào ASEAN (không tính đầu tư nội bộ trong ASEAN) vào năm 2021, ngang bằng với Nhật Bản.

|

Báo cáo nhận định: "Nếu chúng ta nhìn vào lĩnh vực sản xuất, Indonesia, Việt Nam và Thái Lan đã chứng kiến sự gia tăng mạnh về tỷ trọng FDI từ Trung Quốc, vốn trước đây tập trung đầu tư nhiều vào bất động sản. Mặc dù quá trình này bị gián đoạn một phần do đại dịch, nhưng sau khi mở cửa trở lại, việc thúc đẩy đầu tư của Trung Quốc vào ASEAN sẽ tiếp tục phát triển mạnh".