Một số nhà hoạch định chính sách đã cảnh báo rằng nếu chờ đợi quá lâu để cắt giảm lãi suất, các ngân hàng trung ương có thể gây tổn hại cho các nền kinh tế đang suy yếu hoặc gây khó khăn cho các chính phủ mắc nợ nặng nề như Ý.

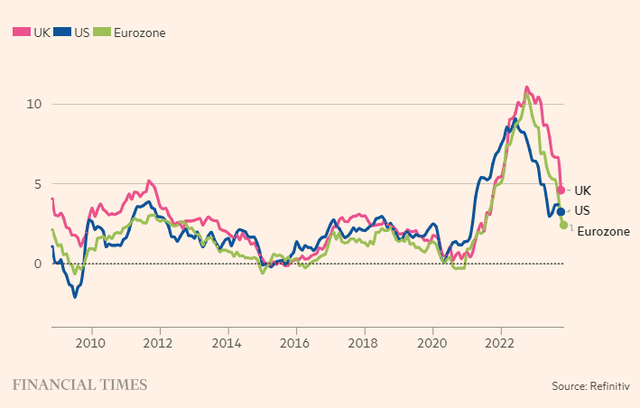

Ngân hàng Trung ương châu Âu (ECB) đã trở thành trung tâm của cuộc tranh luận này trong tuần qua sau khi lạm phát tại khu vực đồng euro giảm xuống 2,4%, mức thấp nhất kể từ tháng 7/2021, gần đạt mục tiêu 2% của ECB. Các cuộc tranh luận tương tự đang diễn ra ở Mỹ và Anh, ngay cả khi tỷ lệ lạm phát ở đó vẫn chưa giảm xuống mức thấp.

Innes McFee, nhà kinh tế trưởng toàn cầu tại Oxford Economics cho biết: “Câu hỏi đặt ra là ngân hàng trung ương lớn nào có nguy cơ mắc sai lầm chính sách ở đây và đối với tôi, rất có thể đó là ECB, vì lạm phát sẽ giảm nhanh chóng… Họ có mọi động cơ để nói cứng rắn, nhưng hành động sẽ phải thay đổi”.

Sau dữ liệu lạm phát khu vực đồng euro được dự báo thấp hơn trong tháng thứ ba liên tiếp trong tuần qua, thị trường đang kỳ vọng thời điểm ECB sẽ bắt đầu cắt giảm lãi suất là vào nửa đầu năm tới.

Dirk Schumacher, chuyên gia kinh tế từ ngân hàng Natixis của Pháp cho biết, lạm phát tại khu vực đồng euro đang trên đà chạm mức 2% vào mùa Xuân tới. Tuy nhiên, nỗi lo sợ của các nhà hoạch định chính sách về việc đánh giá thấp lạm phát một lần nữa có nghĩa là “sẽ mất nhiều thời gian hơn một chút để đạt được sự đồng thuận đủ lớn về việc cắt giảm”.

Tân Thống đốc Ngân hàng Trung ương Ý, Fabio Panetta đã ám chỉ trong tuần này rằng, lãi suất có thể cần phải sớm được cắt giảm “để tránh những thiệt hại không cần thiết đối với hoạt động kinh tế và rủi ro đối với sự ổn định tài chính”.

Trong khi đó, Thống đốc Ngân hàng Trung ương Đức Joachim Nagel cho biết, lạm phát giảm “đáng khích lệ” trong tuần qua là không đủ để loại trừ khả năng chi phí đi vay có thể còn tăng cao hơn nữa. Ông cũng cảnh báo “còn quá sớm để nghĩ đến khả năng giảm lãi suất cơ bản”.

Lập luận đó đã nhận được sự ủng hộ từ OECD trong tuần này, khi nhà kinh tế trưởng Clare Lombardelli của OECD lập luận rằng, ECB và Ngân hàng trung ương Anh (BoE) sẽ không thể giảm bớt chi phí đi vay cho đến năm 2025 do lạm phát cơ bản dai dẳng do áp lực tiền lương.

|

Lạm phát đang hạ nhiệt ở các quốc gia |

Các ngân hàng trung ương cũng nhận thức rõ rằng bối cảnh nhu cầu chậm lại, tỷ lệ thất nghiệp gia tăng và khó khăn tiếp tục kéo dài đối với những người đang có các khoản vay thế chấp sẽ gây áp lực chính trị buộc phải giảm lãi suất. Đó là trường hợp đặc biệt khi Anh đang bước vào một năm bầu cử.

Thách thức đối với các nhà hoạch định chính sách là đảm bảo có đủ “kiên trì” trong việc thắt chặt chính sách tiền tệ vào thời điểm sẽ có “rất nhiều áp lực trước tình trạng tăng trưởng việc làm và hoạt động yếu hơn cũng như lạm phát toàn phần giảm để tuyên bố chiến thắng”.

Tại Mỹ, tăng trưởng vẫn mạnh hơn nhiều so với châu Âu, Cục Dự trữ Liên bang Mỹ (Fed) hầu như không dao động trong quan điểm rằng chu kỳ tăng lãi suất có thể kết thúc và những người mong đợi sự hỗ trợ dưới hình thức cắt giảm lãi suất sẽ cần phải kiên nhẫn.

“Sẽ còn quá sớm để kết luận một cách tự tin rằng chúng tôi đã đạt được lập trường đủ hạn chế hoặc suy đoán về thời điểm chính sách có thể được nới lỏng. Chúng tôi sẵn sàng thắt chặt chính sách hơn nữa nếu điều đó phù hợp”, Chủ tịch Fed, Jerome Powell cho biết hôm thứ Sáu (1/12).

Sự do dự này phản ánh mong muốn của Fed trong việc bảo vệ uy tín của mình bằng cách tránh phải đảo ngược tiến trình nếu áp lực giá vẫn ở mức cao.

Ian Shepherdson, nhà kinh tế trưởng tại Pantheon Economics cho biết một lý do khác dẫn đến “sự diều hâu kéo dài” của Fed là lo ngại về việc một lần nữa đánh giá sai quỹ đạo lạm phát, vốn đã bị chỉ trích vì không lường trước được sự gia tăng giá cả sau đại dịch.

Nhưng với hoạt động kinh tế chậm lại, nhu cầu lao động yếu đi và tăng trưởng tiền lương chậm lại, Fed có thể lại đang đánh giá thấp tốc độ chậm lại của lạm phát.

“Áp lực sẽ tăng lên trong vài tháng tới, đó là lý do tại sao tôi vẫn giữ nguyên dự báo cắt giảm lãi suất vào tháng 3”, nhà kinh tế Ian Shepherdson cho biết. Trong năm tới, ông kỳ vọng Fed sẽ cắt giảm lãi suất chính sách 150 điểm cơ bản và thêm 1.125 điểm cơ bản vào năm 2025.

Tuy nhiên, một số nhà hoạch định chính sách cho rằng vẫn còn quá sớm để tuyên bố chiến thắng trong cuộc chiến chống lạm phát, trong khi ở Mỹ, có nguy cơ tốc độ tăng trưởng nhanh gần đây có thể khiến lạm phát ở mức quá cao.

William English, cựu Giám đốc Bộ phận tiền tệ của Fed cho biết trong kịch bản này, Fed sẽ không nản lòng trong việc giữ lãi suất ở mức cao ngay cả khi các chính sách chính trị gia tăng trước cuộc bầu cử tổng thống vào năm tới. “Đó là toàn bộ mục đích của việc có một ngân hàng trung ương độc lập và họ thực sự không muốn làm hỏng điều đó”, ông cho biết.

Chủ tịch ECB Christine Lagarde tuần này cảnh báo rằng lạm phát khu vực đồng euro có thể sẽ tăng trở lại vào tháng 12 do các khoản trợ cấp của chính phủ bị loại bỏ.

Jörg Krämer, nhà kinh tế trưởng tại Ngân hàng Commerzbank của Đức cho biết: “Áp lực của công chúng đối với ECB sẽ tăng lên, đặc biệt là từ các quốc gia thành viên mắc nợ cao. Tuy nhiên, ECB nên chống lại áp lực này”.