Lợi nhuận quý I/2023 giảm tốc

Báo cáo tài chính hợp nhất quý I/2023 của Techcombank cho biết, lợi nhuận trước thuế đạt 5.623,3 tỷ đồng. Thu nhập lãi và các khoản thu nhập tương tự tăng 28,5%, nhưng chi phí lãi và các chi phí tương tự gấp 2,8 lần cùng kỳ, khiến thu nhập lãi thuần giảm 19,5%. Đây là nguyên nhân chính khiến lợi nhuận trước thuế giảm 17,1% so với cùng kỳ.

Tương tự, quý I/2023, VPBank ghi nhận 18.028,5 tỷ đồng thu nhập lãi và các khoản thu nhập tương tự, tăng 26,6%, nhưng chi phí lãi và các chi phí tương tự tăng gần gấp đôi, khiến thu nhập lãi thuần ít hơn 3,5% so với cùng kỳ. Tuy nhiên, lợi nhuận trước thuế quý đầu năm nay lao dốc, chỉ đạt 2.549,6 tỷ đồng, chưa bằng 23% cùng kỳ là do thu nhập từ hoạt động khác sụt giảm, vì không có khoản thu hỗ trợ từ hợp đồng hợp tác độc quyền với Bảo hiểm nhân thọ AIA như cùng kỳ, đồng thời chi phí dự phòng rủi ro tín dụng tăng.

Với VietinBank, trong quý I/2023, thu nhập lãi và các khoản thu nhập tương tự tăng 48%, chi phí lãi và các chi phí tương tự tăng 67,6%, nhưng thu nhập lãi thuần tăng 24,8% so với cùng kỳ. Cộng với lãi thuần từ hoạt động dịch vụ, lãi thuần từ hoạt động kinh doanh ngoại hối tăng, nên dù lãi thuần từ hoạt động khác giảm, chi phí dự phòng rủi ro tín dụng tăng cao, VietinBank vẫn ghi nhận lợi nhuận trước thuế tăng 2,7% so với cùng kỳ, đạt 5.980,3 tỷ đồng.

Trong khi đó, trong cuộc trao đổi với phóng viên Báo Đầu tư Chứng khoán, giám đốc phân tích một công ty chứng khoán cho biết, lợi nhuận quý I/2023 của không ít ngân hàng vẫn khả quan, một phần là nhờ giảm trích lập dự phòng rủi ro tín dụng.

Theo báo cáo tài chính của MB, số dư nợ xấu cuối quý I/2023 tăng 68% so với cuối năm 2022, lên 8.452 tỷ đồng, với nợ nhóm 3 và nhóm 4 tăng mạnh, đưa tỷ lệ nợ xấu tăng từ 1,09% lên gần 1,76%. Tuy vậy, MB vẫn giảm 13% trích lập dự phòng rủi ro, giúp Ngân hàng ghi nhận mức tăng trưởng lợi nhuận 10,2%.

|

Ngược lại, có những ngân hàng tăng trích lập dự phòng rủi ro tín dụng như SHB, BIDV, Vietcombank…

Các chuyên gia FiinGroup cho biết, lợi nhuận sau thuế ở nhóm ngân hàng có vốn nhà nước chi phối (Vietcombank, VietinBank, BIDV) tăng nhờ tín dụng tăng và biên lãi ròng được duy trì. Với nhóm ngân hàng cổ phần, vốn có tỷ trọng cho vay lĩnh vực bất động sản ở mức cao (bao gồm Techcombank), tăng trưởng lợi nhuận tại không ít nhà băng giảm tốc do tăng trích lập dự phòng rủi ro tín dụng, riêng Sacombank và ACB có lợi nhuận tăng mạnh. Tuy nhiên, tín dụng tăng rất thấp, thậm chí giảm ở một số ngân hàng bán lẻ như ACB, VIB.

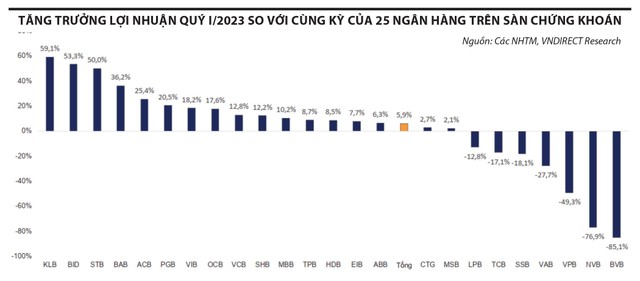

Thống kê của Khối Phân tích, Công ty Chứng khoán VNDIRECT cho thấy, quý I/2023, tăng trưởng trung bình lợi nhuận trước thuế của 25 ngân hàng trên sàn chứng khoán đạt xấp xỉ 6%, chậm lại đáng kể so với mức tăng xấp xỉ 30% của cùng kỳ.

Một số áp lực

Thu nhập lãi và các khoản thu nhập tương tự trong quý I/2023 của nhiều ngân hàng tăng, nhưng chi phí lãi và các chi phí tương tự tăng vọt.

Ông Nguyễn Quốc Hùng, Tổng thư ký Hiệp hội Ngân hàng nhận định, năm 2023, khi các khoản nợ cơ cấu do dịch Covid-19 đến hạn và biên lợi nhuận trong hoạt động tín dụng giảm sẽ tác động tiêu cực đến lợi nhuận của ngành ngân hàng. Điều này khiến lợi nhuận của các ngân hàng khó có thể duy trì được tốc độ tăng cao.

Theo tính toán của bà Trần Thị Khánh Hiền, Giám đốc Khối Phân tích, Công ty Chứng khoán VNDIRECT, trong quý I/2023, biên lãi ròng trung bình của 25 ngân hàng niêm yết giảm 0,18% do các ngân hàng phải hy sinh một phần lợi nhuận để hỗ trợ khách hàng.

Bên cạnh đó, biên lãi ròng của một số ngân hàng như Techcombank, TPBank, VPBank, MB giảm đáng kể, do kênh trái phiếu doanh nghiệp và hoạt động cho vay tiêu dùng gặp khó khăn.

Bà Hiền cho rằng, xu hướng tăng cho vay khách hàng doanh nghiệp và huy động từ khách hàng cá nhân sẽ duy trì tới khi lãi suất hạ nhiệt rõ rệt và nền kinh tế có sự phục hồi (ít nhất đến quý III/2023). Vì vậy, trong năm 2023, biên lãi ròng của các ngân hàng thương mại cho vay khách hàng doanh nghiệp và nắm giữ trái phiếu doanh nghiệp trong danh mục tín dụng và nguồn vốn huy động phụ thuộc vào tiền gửi khách hàng sẽ giảm mạnh hơn toàn ngành.

Ông Nguyễn Tùng Anh nhìn nhận, triển vọng lợi nhuận của ngành ngân hàng đang chịu ảnh hưởng bởi 3 yếu tố: thứ nhất, thu nhập từ lãi dự kiến kém đi do tín dụng tăng thấp và biên lãi ròng khó có thể tăng do cạnh tranh cho vay; thứ hai, thu nhập từ hoạt động khác (chủ yếu là hoạt động bán chéo bảo hiểm) tăng thấp; thứ ba, áp lực trích lập dự phòng tăng lên khi chất lượng tài sản suy yếu do hệ lụy từ những diễn biến bất lợi trên thị trường bất động sản và trái phiếu doanh nghiệp.

Năm 2023, các ngân hàng đặt kế hoạch lợi nhuận sau thuế tăng so với năm 2022, nhưng có sự phân hóa rõ rệt. Chẳng hạn, Sacombank và HDBank đặt kế hoạch lợi nhuận tăng trưởng cao nhờ các câu chuyện riêng. Sacombank lên kế hoạch lợi nhuận sau thuế tăng 50,8%, với kỳ vọng biên lãi ròng cải thiện và không còn phải trích lãi dự thu theo Đề án tái cấu trúc (dự kiến sẽ hoàn thành trong năm nay). HDBank dự kiến lợi nhuận tăng 28,6%, với kỳ vọng đẩy mạnh tăng trưởng tín dụng sau khi tham gia tiếp nhận tổ chức tín dụng yếu kém.

Một số ngân hàng đặt mục tiêu tăng trưởng lợi nhuận từ 10 - 20%, với dự kiến tăng trưởng tín dụng chậm lại và biên lãi ròng ổn định, thậm chí giảm.

Một ngân hàng đặt kế hoạch lợi nhuận sau thuế năm 2023 giảm 13,9% là Techcombank, do áp lực trích lập dự phòng với tỷ lệ nợ xấu dự kiến tăng lên 1,5% từ mức 0,91% cuối năm 2022. Với 70% dư nợ được cấp cho nhóm bất động sản, Techcombank chịu áp lực khi nhóm khách hàng này bị ảnh hưởng bởi diễn biến gần đây trên thị trường bất động sản. Trong khi đó, tỷ lệ tiền gửi không kỳ hạn cao vốn là ưu thế của Techcombank thì giờ đây lại là điểm trừ, do người gửi tiền dần chuyển sang gửi tiền có kỳ hạn dài nhằm hưởng lãi suất cao.

“Khó khăn từ thị trường bất động sản vẫn là một thử thách lớn cho triển vọng ngành ngân hàng khi lĩnh vực này chiếm đến 21% tín dụng toàn hệ thống vào cuối năm 2022. Chúng tôi kỳ vọng, áp lực trích lập dự phòng cũng như rủi ro nợ xấu của các ngân hàng được giảm bớt trong thời gian tới, khi dòng tiền của các doanh nghiệp bất động sản có thể cải thiện phần nào nhờ các chính sách hỗ trợ được ban hành và một số các dự án bất động sản được tháo gỡ pháp lý”, bà Hiền nói.

Cảnh báo từ kết quả kinh doanh năm 2022

Năm 2022, hầu hết ngân hàng thương mại ghi nhận lợi nhuận tăng trưởng tích cực nhờ tín dụng tăng tốt từ đầu năm, chi phí vốn bình quân thấp và biên lãi ròng được cải thiện.

Về thực trạng các ngân hàng thương mại đạt lợi nhuận khả quan trong bối cảnh người dân và doanh nghiệp gặp khó khăn trong tiếp cận vốn tín dụng, lãi suất ở mức cao, cơ quan quản lý đánh giá, chênh lệch thu nhập - chi phí của các tổ chức tín dụng có xu hướng tăng, năm 2022 tăng 10% so với năm 2021, nhưng tốc độ tăng của chênh lệch thu nhập - chi phí thấp hơn tốc độ tăng của tổng tài sản và vốn chủ sở hữu, nên hệ số ROA và ROE giảm, lần lượt còn 1,13% và 14,67%.

Về cơ cấu thu nhập của các tổ chức tín dụng, thu nhập từ hoạt động tín dụng đóng góp chính vào tổng thu nhập, chiếm 79,6%, nhưng nguồn thu từ các hoạt động phi tín dụng ngày càng đóng vai trò quan trọng đối với hoạt động của hệ thống các tổ chức tín dụng. Theo đó, tỷ trọng của thu nhập từ hoạt động phi tín dụng so với tổng thu nhập toàn hệ thống có xu hướng tăng.

Đáng lưu ý, Ngân hàng Nhà nước cảnh báo, lãi phải thu từ hoạt động tín dụng cuối năm 2022 tăng 21,4% so với cuối năm 2021 có thể ảnh hưởng tới kết quả kinh doanh thực tế của các ngân hàng thương mại trong trường hợp các khoản lãi phải thu từ hoạt động tín dụng không thu được theo kế hoạch. Đồng thời, các khoản nợ xấu tiềm ẩn vẫn ở mức cao, các tổ chức tín dụng phải thực hiện trích lập dự phòng đối với các khoản nợ cơ cấu theo lộ trình quy định tại Thông tư 03/2021/TT-NHNN có thể sẽ làm giảm lợi nhuận tại một số tổ chức tín dụng.