Hạ nhiệt sau giai đoạn tăng trưởng nóng

Số liệu thống kê của Hiệp hội Thị trường trái phiếu cho thấy, tổng khối lượng trái phiếu doanh nghiệp phát hành trong 4 tháng đầu năm đạt 72.000 tỷ đồng. Riêng tháng 4, tổng giá trị phát hành trái phiếu doanh nghiệp đạt 16.472 tỷ đồng, giảm 23,2% so với tháng trước; trong đó, các đợt phát hành trái phiếu chủ yếu đến từ các ngân hàng, với 14.940 tỷ đồng. Tháng này cũng không ghi nhận đợt phát hành nào đến từ doanh nghiệp bất động sản.

Thời gian gần đây, Chính phủ và Bộ Tài chính liên tục đốc thúc các cơ quan chức năng kiểm soát chặt chẽ hơn việc phát hành cũng như giao dịch trái phiếu doanh nghiệp. Giới đầu tư cũng dần trở nên e ngại với kênh đầu tư này.

“Thị trường trái phiếu doanh nghiệp vẫn sẽ hoạt động ở mức thấp trong các tháng tới trước động thái kiểm soát chặt chẽ việc phát hành cũng như giao dịch trái phiếu doanh nghiệp của Chính phủ thông qua dự thảo sửa đổi lần 5 Nghị định số 153/2020/NĐ-CP”, chuyên viên phân tích Công ty Chứng khoán KB Việt Nam Lê Hạnh Quyên dự báo.

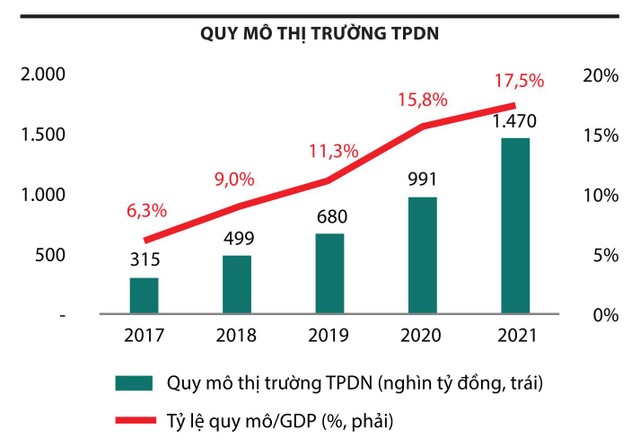

Nghị định 153/2020/NĐ-CP (có hiệu lực từ đầu năm 2021) được ban hành nhằm tiếp tục chuẩn hóa hoạt động phát hành trái phiếu doanh nghiệp theo hướng quy định chặt chẽ hơn về điều kiện tham gia thị trường trái phiếu đối với cả tổ chức phát hành và nhà đầu tư. Tuy nhiên, thị trường trái phiếu doanh nghiệp vẫn phát triển mạnh trong năm 2021 với tổng quy mô phát hành đạt 657.000 tỷ đồng, tăng 42% so với năm 2020. Trong đó, trái phiếu huy động trên thị trường quốc tế là 1,74 tỷ USD, tương đương 40.000 tỷ đồng. Ước tính quy mô thị trường đạt khoảng gần 1,5 triệu tỷ đồng, tương đương 17,5% GDP.

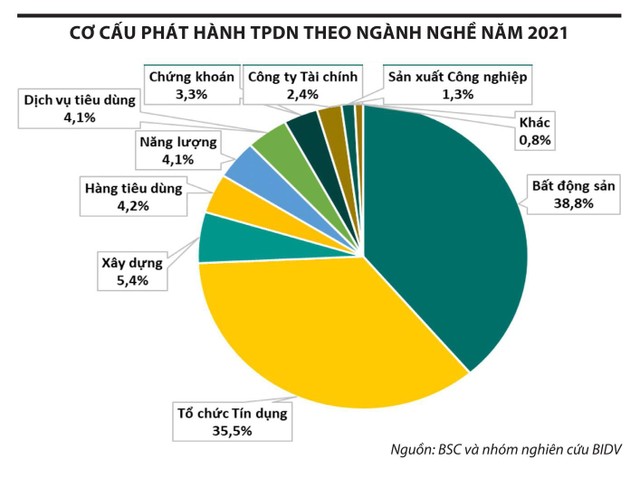

Năm 2021, các doanh nghiệp bất động sản là nhóm phát hành trái phiếu lớn nhất, với tổng quy mô phát hành khoảng 244.000 tỷ đồng (chiếm tỷ trọng 39%), tiếp theo là tổ chức tín dụng với khoảng 223.000 tỷ đồng (36%), xây dựng (5%), hàng tiêu dùng (4%), năng lượng (4%), dịch vụ tiêu dùng (4%), chứng khoán (3%) ...

TS. Cấn Văn Lực, chuyên gia kinh tế trưởng BIDV nhận định, thị trường trái phiếu doanh nghiệp phát triển nhanh chóng từ năm 2017 đến nay đang tiềm ẩn nhiều rủi ro. Chất lượng trái phiếu chưa được kiểm soát chặt chẽ khi mức độ công khai, minh bạch thông tin còn hạn chế, tỷ lệ phát hành trái phiếu không có tài sản đảm bảo ở mức cao (chiếm khoảng 20%), tài sản đảm bảo có rủi ro mất giá trị cao (như cổ phiếu chiếm khoảng 8,6%). Năng lực, uy tín của chủ thể phát hành trên thị trường chưa đảm bảo mức độ chính xác do thông tin còn thiếu minh bạch, chưa có tổ chức xếp hạng tín nhiệm uy tín để đánh giá. Khối lượng trái phiếu phát hành riêng lẻ chiếm tỷ trọng cao (gần 95%), đã xuất hiện trường hợp vi phạm công bố thông tin, phải hủy giao dịch liên quan đến các đợt phát hành hơn 10.000 tỷ đồng của nhóm công ty thuộc Tập đoàn Tân Hoàng Minh.

Bên cạnh đó, theo TS. Lực, nền tảng nhà đầu tư (nhất là nhà đầu tư cá nhân) còn yếu so với mức độ am hiểu thị trường, kiến thức còn hạn chế và chưa đa dạng (trên thị trường sơ cấp vẫn chủ yếu là công ty chứng khoán - chiếm 35,7%, ngân hàng thương mại chiếm 30%, cá nhân 5,3%; chưa có các quỹ đầu tư, quỹ hưu trí tham gia). Khung pháp lý và quản lý, giám sát thị trường đã được quan tâm hoàn thiện nhưng thị trường phát triển nhanh, chủ thể tham gia tinh vi, đòi hỏi công tác này cần được rà soát, điều chỉnh phù hợp trong thời gian tới.

|

Phải có tầm nhìn dài hạn với thị trường trái phiếu

Theo TS. Lê Xuân Nghĩa, chuyên gia kinh tế, “rủi ro lớn nhất hiện nay là thị trường trái phiếu doanh nghiệp không được giám sát thường xuyên và khi có việc xảy ra thì chặn lại”.

Ông Nghĩa cũng dẫn ra số liệu so sánh để nhấn mạnh vai trò quan trọng của thị trường trái phiếu doanh nghiệp trong nền kinh tế. Theo đó, tổng tín dụng ngân hàng hiện chiếm khoảng 50% tổng đầu tư toàn xã hội, trong đó, tín dụng trung, dài hạn chỉ chiếm chưa tới 20% tổng vốn đầu tư toàn xã hội, còn trái phiếu doanh nghiệp (trung, dài hạn) đã chiếm tới 21% tổng vốn đầu tư toàn xã hội.

“Xét về mặt khối lượng, trái phiếu doanh nghiệp ngang ngửa vốn đầu tư trung dài hạn của ngân hàng. Vì vậy, cần có một thái độ đúng mực đối với thị trường này, coi đó là kênh dẫn vốn trung dài hạn hiệu quả nhất của doanh nghiệp”, TS. Lê Xuân Nghĩa nói.

Cũng theo ông Nghĩa, các ngân hàng thương mại đang phải sử dụng phần lớn tiền gửi ngắn hạn để cho vay trung, dài hạn, Ngân hàng Nhà nước đang có chủ trương giảm tỷ lệ này từ 40% xuống còn 30%. Do vậy, nguồn vốn tín dụng trung và dài hạn tài trợ cho các doanh nghiệp sẽ giảm xuống.

|

Hơn nữa, nếu vay ngân hàng, doanh nghiệp không được đảo nợ. Đến hạn, doanh nghiệp không có dòng tiền để trả nợ thì khoản vay sẽ thành nợ xấu, nguồn vốn tín dụng bị cắt sẽ khiến các hoạt động sản xuất – kinh doanh bị đình đốn. Trái lại, trái phiếu linh hoạt hơn rất nhiều, doanh nghiệp có thể phát hành trái phiếu mới để “đảo nợ” trái phiếu cũ, tiếp tục được dòng chảy của sản xuất - kinh doanh.

“Đây là lợi thế lớn nhất của trái phiếu doanh nghiệp so với tín dụng trung, dài hạn của ngân hàng”, TS Nghĩa nói.

TS. Nghĩa nhấn mạnh, phải có tầm nhìn dài hạn về phát triển thị trường trái phiếu doanh nghiệp, trong đó, yếu tố có ý nghĩa quyết định nhất là việc xếp hạng tín nhiệm doanh nghiệp. Đây là nền tảng để phát triển thị trường quan trọng này. Nếu Việt Nam chưa có các doanh nghiệp xếp hạng tín nhiệm đủ mạnh thì có thể liên doanh với các doanh nghiệp uy tín trên thế giới hoặc hợp tác kinh doanh, tránh tình trạng xem nhẹ yếu tố nền tảng của thị trường rồi quay trở lại các biện pháp hành chính để kiểm soát thị trường trái phiếu.

“Những hành xử không đúng mực trên thị trường này có thể dẫn đến những bất ổn lớn của thị trường bất động sản, thị trường chứng khoán và thông qua đó, có thể ảnh hưởng trực tiếp đến nền tảng tài chính của các ngân hàng thương mại và dẫn đến rủi ro hệ thống, vì phần lớn bất động sản là tài sản đảm bảo của các ngân hàng”, TS. Nghĩa nói.

TS. Lực nhận định, thị trường trái phiếu doanh nghiệp được dự báo sẽ phát triển nhờ một số yếu tố hỗ trợ như kinh tế Việt Nam trên đà hồi phục, môi trường lãi suất về cơ bản tăng không nhiều, thị trường trái phiếu doanh nghiệp thứ cấp đối với trái phiếu riêng lẻ có thể sẽ đi vào hoạt động trên Sở Giao dịch chứng khoán Hà Nội (HNX) vào cuối năm 2022.

“Mặc dù vậy, thị trường nhiều khả năng sẽ không tăng “nóng” như 5 năm qua khi các quy định của cơ quan quản lý được ban hành theo hướng siết chặt hơn, tiến hành khởi tố một số vụ việc sai phạm để giảm bớt rủi ro, lành mạnh hóa thị trường. Các quy định và biện pháp mạnh tay này sẽ giúp thị trường phát triển lành mạnh và bền vững hơn, với điều kiện cơ quan quản lý cần có “nghệ thuật” điều hành hợp lý”, TS. Lực nhấn mạnh.

Cũng theo TS. Lực, Chính phủ cần nhất quán phương châm điều hành là kiến tạo thị trường phát triển, song vẫn kiểm soát rủi ro. Theo đó, cần sớm hoàn thiện khung pháp lý, tổ chức thực thi hiệu quả nhằm lành mạnh hóa thị trường, trong đó chú trọng tính minh bạch, chuyên nghiệp và kỷ luật thị trường.

“Những ảnh hưởng tâm lý trên thị trường trái phiếu có thể ảnh hưởng đến hành vi của nhà đầu tư như mua vàng, ngoại tệ tích trữ, hay nhà đầu từ nước ngoài rút vốn về nước…, từ đó ảnh hưởng đến cân bằng kinh tế vĩ mô dài hạn. Chính vì vậy, Chính phủ cần có một chiến lược điều hành kinh tế vĩ mô gắn với thị trường tài chính tiền tệ một cách hữu cơ nhằm làm bệ đỡ cho phục hồi và tăng trưởng kinh tế bền vững”, TS. Nghĩa nhấn mạnh.