Tại một văn phòng ở Hồng Kông sáng thứ Bảy, một nhóm 20 nhà đầu tư giàu có thực hiện cuộc gọi trao đổi với giám đốc bộ phận khách hàng tư nhân khu vực châu Á của Carlyle Group Inc. Đa phần các nhà đầu tư này tới từ Đại lục, với khoản tiền sẵn sàng đầu tư đạt ít nhất 10 triệu USD. Họ ở đây để tìm hiểu cơ hội rót vốn vào các quỹ đầu tư vốn tư nhân (private equity fund – quỹ PE) của Carlyle Group.

Cuộc họp này phần nào phản ánh 2 xu hướng đang định hình lại ngành quỹ tư nhân tại châu Á. Thứ nhất, các khách hàng giàu có từ Trung Quốc mở rộng lĩnh vực hoạt động, tìm kiếm cơ hội tại thị trường tài sản tư nhân và vốn đầu tư tư nhân, trong bối cảnh thị trường chứng khoán và bất động sản trong nước không lấy làm tích cực. Thứ hai, các công ty như Carlyle và KKR & Co (quỹ đầu tư hàng đầu thế giới xét về quy mô) đang tích cực tìm kiếm khách hàng cá nhân giàu có, khi các nhà đầu tư tổ chức gặp khó và dòng vốn có dấu hiệu chậm lại.

“Các khách hàng Trung Quốc giàu có rất quan tâm tới việc phân bổ lại tài sản, sẵn lòng rót vốn vào các hoạt động đầu tư của quỹ PE, mà một trong những động lực thúc đẩy là sự èo uột của các thị trường đầu tư thứ cấp”, Nick Xiao, giám đốc quản lý tài sản tại Hywin International – đơn vị thu xếp cuộc họp giữa các nhà đầu tư và Carlyle Group chia sẻ. Trong khi đó, các quỹ PE cũng phải chủ động tìm kiếm các khách hàng với khối tài sản lớn để bổ sung nguồn vốn cho hoạt động của mình.

Các nhà đầu tư tổ chức thường bị ràng buộc bởi nhiều quy định về tỷ lệ đầu tư vào các tài sản tư nhân. Điều này đồng nghĩa với việc, họ không thể điều chỉnh dòng vốn đầu tư vào loại tài sản này, ngay cả khi cổ phiếu, trái phiếu và các tài sản có giá khác tại thị trường đại chúng sụt giảm giá trị. Đây cũng là lý do các quỹ PE khó có thể huy động thêm vốn và giữ đà tăng trưởng nếu chỉ dựa vào khách hàng là nhà đầu tư tổ chức, buộc ngành quỹ phải tìm tới các khách hàng cá nhân với khối tài sản lớn, nhất là khi nhóm này được đánh giá còn rất nhiều dư địa để khai thác.

Trên toàn cầu, nhóm khách hàng cá nhân có tài sản lớn ngày càng đóng vai trò lớn hơn đối với ngành quỹ. Khối tài sản của nhóm này có thể đạt mức 120 nghìn tỷ USD tính tới năm 2025, gần gấp đôi quy mô của các quỹ lương hưu, theo ước tính của PwC.

Trong đó, Trung Quốc là thị trường tiềm năng nhất, với số lượng cá nhân có tài sản lớn (tài sản ít nhất 50 triệu USD) đứng thứ 2 trên thế giới năm 2021, chỉ sau Mỹ, theo báo cáo của Credit Suisse. Bên cạnh đó, số lượng cá nhân siêu giàu Trung Quốc sẽ tăng từ 32.710 người năm 2021 lên 60.000 người năm 2026.

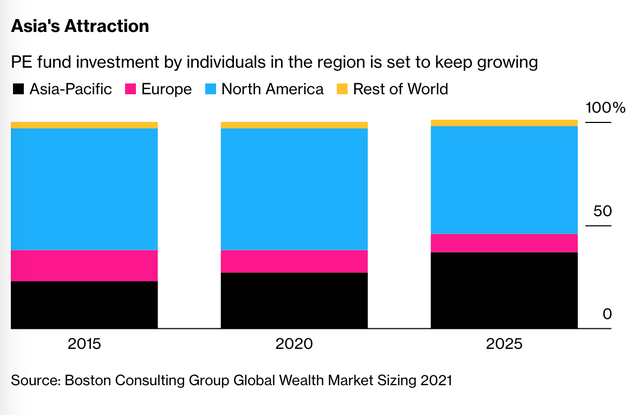

|

| Dòng vốn của các khách hàng cá nhân khu vực châu Á ngày càng chiếm tỷ trọng lớn hơn với các quỹ PE toàn cầu. |

“Khách hàng cá nhân giàu có đang lấp đầy khoảng trống của nhà đầu tư tổ chức đối với các quỹ PE trên toàn cầu. Trong đó, thị trường châu Á – Thái Bình Dương là điểm nhấn, bởi đây cũng là nơi có tốc độ tăng trưởng số lượng cá nhân giàu có cao hơn so với mặt bằng chung”, LH Koh, người đứng đầu bộ phận khách hàng gia đình và tổ chức khu vực châu Á – Thái Bình dương tại UBS Global Wealth Management cho biết.

Trong khi đó, ở chiều ngược lại, việc trở thành khách hàng của các quỹ đầu tư vốn tư nhân lớn trên toàn cầu là một trải nghiệm mới đối với đa phần nhà đầu tư châu Á.

“Việc các cá nhân tham gia vào hoạt động của các quỹ đầu tư như KKR là mới mẻ, bởi các quỹ này thường chỉ cởi mở với nhóm nhà đầu tư tổ chức, quỹ đầu tư quốc gia và quỹ lương hưu”, Markus Egloff, người đứng đầu bộ phận quản lý tài sản khu vực châu Á của KKR nói và cho biết thêm, vốn từ khách hàng cá nhân đóng góp khoảng 10-20% lượng vốn huy động được trên toàn cầu của KKR. Tuy nhiên, tốc độ tăng trưởng có thể đạt 30-50% trong những năm tới.

Morgan Stanley dự báo, thị trường vốn tư nhân sẽ tăng trưởng với tốc độ trung bình 12%/năm trong 5 năm tới, và quy mô tài sản dưới sự quản lý của các quỹ PE có thể đạt 17 nghìn tỷ USD.

Tuy nhiên, việc rót vốn vào các quỹ PE không phải lúc nào cũng mang lại quả ngọt, nhất là khi có nhiều rủi ro mới xuất hiện trong môi trường lãi suất cao. Quỹ đầu tư Vision Fund của SoftBank Group Corp là một ví dụ điển hình. Quỹ này báo lỗ kỷ lục 3,2 nghìn tỷ yên (22 tỷ USD) trong quý II/2022, chủ yếu bởi giá trị của các công ty trong danh mục đầu tư giảm mạnh.