Chứng quyền nóng theo cổ phiếu cơ sở

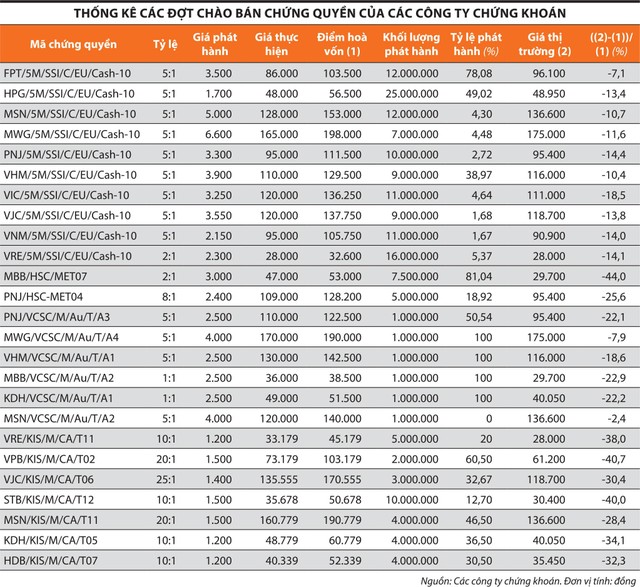

Mới đây, ba công ty chứng khoán gồm Chứng khoán SSI (SSI), Chứng khoán Bản Việt (VCSC) và Chứng khoán KIS Việt Nam (KIS) đã phát hành tổng cộng 23 mã chứng quyền với tỷ lệ chào bán thành công trung bình là 36,3% tổng lượng chào bán. Trong đó, SSI chào bán 10 mã chứng quyền, VCSC chào bán 6 mã và KIS chào bán 7 mã.

Trong đó, nếu xét theo công ty chứng khoán thì tỷ lệ chào bán thành công của VCSC đạt 75,09%, KIS là 34,2% và SSI là 19,1%. Tuy nhiên, xét theo giá trị chào bán thành công, thì SSI đứng đầu khi thu về tổng số tiền thu về là 77,4 tỷ đồng, VCSC thu về 12,76 tỷ đồng và KIS thu về 12,3 tỷ đồng.

Trong đó, đáng chú ý, SSI đã chào bán đồng thời 10 mã chứng quyền một lúc với tổng khối lượng 122 triệu chứng quyền, cao nhất so với các công ty chứng khoán chào bán cùng thời điểm.

Có thể thấy, bước vào giai đoạn đầu tháng 8/2021, hàng loạt công ty chứng khoán thực hiện chào bán chứng quyền với khối lượng lớn và đạt được một tỷ lệ thành công cao hơn so với giai đoạn tháng 7/2021 - khi thị trường bước vào nhịp giảm điểm.

Nhà đầu tư coi chừng “bỏng tay”

|

Quan sát những đợt chào bán chứng quyền vừa qua, có thể nhận thấy một điểm chung là giá chào bán tương đối thấp, dao động từ 1.200 - 6.600 đồng/chứng quyền.

Trong đó, các mã chứng quyền phát hành tại Công ty Chứng khoán KIS đều niêm yết giá phát hành từ 1.200 - 1.500 đồng/chứng quyền và tỷ lệ chuyển đổi tương đối cao. Đơn cử, tại mã VJC/KIS/M/CA/T06, giá phát hành là 1.400 đồng/chứng quyền, nhưng tỷ lệ chuyển đổi là 25:1, giá thực hiện 135.555 đồng/cổ phiếu.

Như vậy, ước tính điểm hoà vốn của nhà đầu tư là 170.555 đồng/cổ phiếu. Với giá thị trường của cổ phiếu VJC tại ngày 11/8/2021 là 118.700 đồng/cổ phiếu, giá thị trường đang thấp hơn tới 30,4% so với giá tại điểm hoà vốn của chứng quyền.

Trung bình 7 mã chứng quyền của KIS phát hành đều có giá thị trường thấp hơn trung bình 34,8% so với điểm hoà vốn.

Ngoài ra, trung bình 7 mã chứng quyền của KIS phát hành đều có giá thị trường thấp hơn trung bình 34,8% so với điểm hoà vốn, một tỷ lệ chiết khấu tương đối cao.

Nếu xét theo chiều tăng điểm, trung bình 7 mã chứng quyền của KIS phát hành cần tăng trung bình 54,2% từ giá thị trường hiện tại mới hoà vốn, một tỷ suất tăng tương đối lớn và là một tỷ lệ bảo vệ công ty chứng khoán cao nhất so với các công ty chứng khoán khác cùng phát hành tại thời điểm hiện tại.

Cụ thể, mã CPDR2101 đang giao dịch vùng 300 đồng/chứng quyền, giảm 73% so với giá phát hành và chuẩn bị đáo hạn ngày 25/8/2021.

Được biết, điểm hòa vốn của mã CPDR2101 là cổ phiếu PDR phải giao dịch vùng 94.388 đồng/cổ phiếu, tuy nhiên tính theo giá ngày 20/8, cổ phiếu PDR chỉ giao dịch vùng 85.100 đồng/cổ phiếu, thấp hơn 9,8% so với điểm hòa vốn.

Mã CVRE2101 hiện tại đang giao dịch vùng 280 đồng/chứng quyền, thấp hơn 77% so với giá phát hành và chuẩn bị đáo hạn ngày 22/9. Được biết, điểm hòa vốn của mã chứng quyền là cổ phiếu VRE giao dịch vùng 39.367 đồng/cổ phiếu. Tuy nhiên, hiện tại cổ phiếu VRE chỉ giao dịch vùng 27.050 đồng/cổ phiếu, thấp hơn 31,3% so với điểm hòa vốn.

Hay mã CVNM2105 hiện tại giao dịch vùng 320 đồng/chứng quyền, thấp hơn 70,9% so với giá phát hành và chuẩn bị đáo hạn ngày 27/9. Được biết, điểm hòa vốn của mã chứng quyền là cổ phiếu VNM giao dịch vùng 141.399 đồng/cổ phiếu. Tuy nhiên, hiện tại cổ phiếu VNM chỉ giao dịch vùng 87.800 đồng/cổ phiếu, thấp hơn 37,9% so với điểm hòa vốn.

Thực tế cho thấy, sau khi niêm yết trên sàn, nhiều mã chứng quyền có thanh khoản tương đối thấp, giao dịch dưới 50.000 chứng quyền/phiên. Trong đó, có nhiều mã chứng quyền gần về 0 đồng như mã TCH/KIS/M/CA/T03 giao dịch 20 đồng; mã TCH/ KIS/M/CA/T04 giao dịch 600 đồng; VNM/KIS/M/CA/T08 giao dịch 600 đồng; VRE/KIS/M/CA/T10 giao dịch vùng 670 đồng…

Gần đến ngày đáo hạn, nếu cổ phiếu cơ sở không tăng về điểm hoà vốn, chỉ cần giao dịch đi ngang hoặc tăng thấp hơn điểm hoà vốn, xu hướng giá của chứng quyền sẽ tiến về 0. Điều này đã và đang diễn ra với nhiều mã chứng quyền đang niêm yết, cũng như đã huỷ niêm yết khi tới ngày đáo hạn.

Ngoài ra, trong điều kiện bình thường, từ 3 - 6 tháng, việc các cổ phiếu cơ bản làm tài sản cơ sở của chứng quyền tăng từ 50% trở lại là điều hiếm khi diễn ra, chỉ trường hợp riêng biệt nếu như cổ phiếu có câu chuyện đột biến phía sau, hoặc hưởng lợi từ điều kiện thị trường mới, khi đó nhà đầu tư mới bắt đầu định giá lại doanh nghiệp và nâng mức định giá mới dựa trên kỳ vọng lợi nhuận tăng trưởng trong tương lai và bắt đầu mua vào cổ phiếu đẩy giá tăng cao.

Một số nhà đầu tư tham gia các đợt IPO chứng quyền với mong muốn lướt sóng, mua khi IPO và bán ra ngay khi chào bán với kỳ vọng chứng quyền có thanh khoản sẽ được giá hơn. Tuy nhiên, một số chứng quyền do định giá quá cao so với giá trị nội tại nên khi niêm yết có dấu hiệu bị bán mạnh và gây thua lỗ ngay lập tức cho nhà đầu tư.

Có thể thấy, việc định giá chứng quyền hiện nay có xu hướng quá an toàn về phía công ty chứng khoán khi chọn tỷ lệ chiết khấu tương đối cao và sử dụng một số kỹ thuật phát hành thị giá thấp, tỷ lệ chuyển đổi cao để thu hút nhà đầu tư.

Do vậy, nhà đầu tư khi tham gia mua chứng quyền ngoài việc đánh giá triển vọng tăng giá của cổ phiếu cơ sở, cũng nên xem xét kỹ về mặt định giá phát hành để tránh nguy cơ mất vốn.