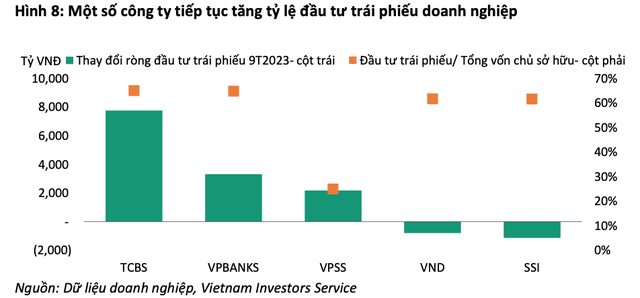

Báo cáo ngành chứng khoán vừa được VIS Rating công bố ngày 8/11/2023 cho thấy, quy mô đầu tư các tài sản có nhiều rủi ro của các công ty chứng khoán vẫn ở mức cao và chiếm 24% tổng tài sản hữu hình, đặc biệt khi các công ty hoạt động trong lĩnh vực tư vấn trái phiếu đã tăng tỷ lệ nắm giữ trái phiếu doanh nghiệp rủi ro trong 9 tháng đầu năm 2023.

Theo đó, đầu tư trái phiếu doanh nghiệp đã tăng lên 68,3 nghìn tỷ đồng trong 9 tháng 2023, đặc biệt đến từ các công ty hoạt động trong lĩnh vực tư vấn trái phiếu. Chẳng hạn, các công ty như TCBS, VPBANKS trung bình tăng đầu tư trái phiếu doanh nghiệp lên mức 40-50% tổng tài sản vào cuối tháng 9/2023, so với mức 28-45% vào cuối tháng 12/2022.

|

Một số công ty chứng khoán tăng tỷ trọng đầu tư trái phiếu |

“Chúng tôi cho rằng các khoản đầu tư này nằm trong mục tiêu chung của cả hệ sinh thái lớn nhằm hỗ trợ nhu cầu thanh khoản cho các khách hàng doanh nghiệp của công ty chứng khoán. Trong bối cảnh tốc độ trái phiếu doanh nghiệp chậm trả gốc/lãi phát sinh mới đang chậm lại và dòng tiền doanh nghiệp dần ổn định, khoản đầu tư của các công ty vào các tài sản có rủi ro cao bao gồm cổ phiếu chưa niêm yết và đầu tư trái phiếu doanh nghiệp có mức độ tập trung đáng kể và khiến một số công ty chứng khoán phải đối mặt với các rủi ro sự kiện”, VIS Rating nhận định.

Xét về hiệu quả hoạt động kinh doanh, khả năng sinh lời của các công ty chứng khoán phục hồi trong 9 tháng đầu năm 2023 từ mức đáy năm 2022, chủ yếu nhờ lợi nhuận từ hoạt động đầu tư tăng 153% so với cùng kỳ năm trước.

Cụ thể, tỷ suất lợi nhuận trên tổng tài sản bình quân (ROAA) của ngành trong 9 tháng đầu năm 2023 đã tăng lên 4,4% từ mức 3,8% năm trước nhờ lợi nhuận mảng đầu tư cao hơn. Trong đó, các công ty cỡ vừa như VIX, ACBS, FTS và BSI với danh mục đầu tư cổ phiếu khá lớn được hưởng lợi từ sự phục hồi của định giá thị trường.

Ngược lại, các công ty hoạt động trong lĩnh vực tư vấn và phân phối trái phiếu như ORS, HDBS và TVSI ghi nhận tỷ suất lợi nhuận trên tổng tài sản bình quân (ROAA) trung bình là 1,7% với việc lợi nhuận mảng ngân hàng đầu tư giảm mạnh do lượng phát hành trái phiếu doanh nghiệp mới hạn chế và quy mô đầu tư cổ phiếu các công ty này rất khiêm tốn.

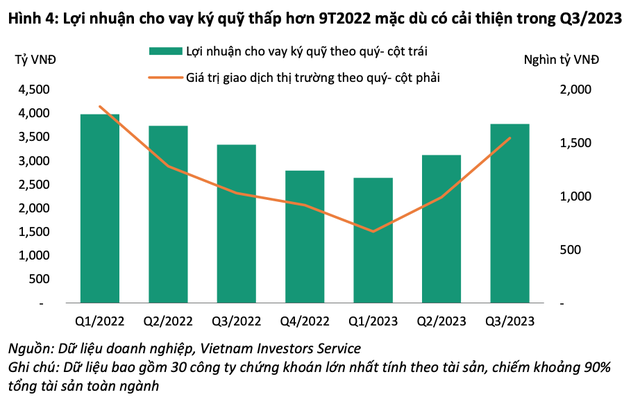

Các mảng kinh doanh cốt lõi khác bao gồm cho vay ký quỹ và môi giới vẫn kém hơn so với năm trước do thanh khoản thị trường ở mức thấp trong nửa đầu năm 2023. Ngoài ra, sự cạnh tranh gay gắt trong bối cảnh thanh khoản thị trường hạn chế trong 6 tháng đầu năm 2023 đã làm giảm phí môi giới và tỷ suất lợi nhuận gộp.

|

Lợi nhuận cho vay ký quỹ qua các quý gần đây |

Các công ty có vốn nước ngoài ghi nhận tỷ suất lợi nhuận gộp mảng môi giới thấp hơn so với các công ty trong nước do việc trả hoa hồng cho môi giới cao hơn để phát triển tệp khách hàng.

Một số công ty đã tăng cường nắm giữ trái phiếu doanh nghiệp có rủi ro, nhưng các đợt tăng vốn gần đây mang lại bộ đệm vốn giúp bù đắp cho rủi ro tài sản và các khoản lỗ tiềm tàng.

“Chúng tôi kỳ vọng lợi nhuận của các công ty chứng khoán sẽ dần được cải thiện chủ yếu nhờ hoạt động giao dịch chứng khoán mạnh mẽ hơn trong bối cảnh tâm lý phục hồi nhờ triển vọng kinh tế năm 2024”, VIS Rating cho biết.