Ngân hàng Thế giới đang có kế hoạch tăng phát hành trái phiếu thảm hoạ lên 5 tỷ USD trong vòng 5 năm tới, so với mức dự kiến 1 tỷ USD như hiện nay. Điều đó thể hiện một cú hích đáng kể đối với một thị trường có tổng giá trị khoảng 40 tỷ USD.

Michael Bennett, người đứng đầu bộ phận giải pháp thị trường và tài chính cơ cấu thuộc bộ phận ngân quỹ của Ngân hàng Thế giới cho biết: “Đó là tham vọng nhưng thực tế”.

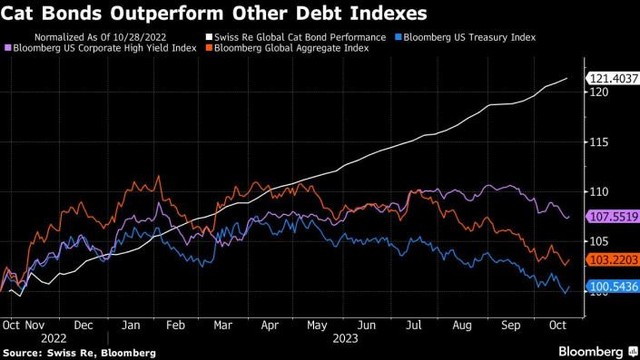

Trái phiếu thảm hoạ đang ngày càng phổ biến vì lợi nhuận của chúng mang lại cao hơn hầu hết các thị trường trái phiếu khác. Năm nay, lợi nhuận từ trái phiếu thảm hoạ tăng khoảng 17%, trong khi đầu tư vào trái phiếu Kho bạc Mỹ lại thua lỗ. Các công cụ này thưởng cho người mua khi chấp nhận rủi ro trên thị trường bảo hiểm, rủi ro này đang tăng lên cùng với sự gia tăng của các hiện tượng thời tiết khắc nghiệt.

|

Diễn biến của một số chỉ số trái phiếu chính trên toàn cầu |

Đối với Ngân hàng Thế giới, kế hoạch này là mở rộng phạm vi thiên tai được bảo hiểm bằng trái phiếu thảm hoạ.

Theo Petra Hielkema, Chủ tịch Cơ quan quản lý bảo hiểm và hưu trí châu Âu (EIOPA), ngay cả ở một số nơi giàu có nhất trên thế giới, “không có đủ bảo hiểm” để giải quyết những tổn thất tiềm ẩn phía trước.

“Điều này rất quan trọng vì chúng ta đang chứng kiến những thảm họa thiên nhiên xảy ra thường xuyên hơn và có sức tàn phá nặng nề hơn, ảnh hưởng đến lục địa của chúng ta hơn bao giờ hết”, bà cho biết.

Các nhà đầu tư vào trái phiếu thảm hoạ sẽ thanh toán cho bên được bảo hiểm khi thảm họa được xác định theo hợp đồng xảy ra và các thông số cụ thể được đáp ứng, chẳng hạn như chỉ số áp suất được xác định trước trong cơn bão. Khi tất cả các điều kiện được đáp ứng, các nhà đầu tư sẽ mất một phần hoặc toàn bộ số tiền của mình, số tiền này sau đó sẽ được sử dụng để trang trải chi phí cho thảm họa thiên nhiên liên quan.

Trong lịch sử, các nhà đầu tư vào trái phiếu thảm hoạ thường tránh được những khoản thanh toán như vậy. Nhưng trong số khoảng 30 trái phiếu thảm hoạ do Ngân hàng Thế giới phát hành trong thập kỷ qua, khoảng 6 trái phiếu đã được kích hoạt, điều này yêu cầu các nhà đầu tư phải bù đắp một phần hoặc toàn bộ thiệt hại mà nhà phát hành tìm cách tự bảo vệ mình.

Các công cụ này là một phần trong một loạt mô hình chứng khoán hóa ngày càng tăng sẽ được thảo luận trong các cuộc đàm phán về khí hậu COP28 bắt đầu vào cuối tháng 11/2023 tại Dubai. Tạo ra các sản phẩm tài chính hấp dẫn xoay quanh rủi ro khí hậu là chìa khóa để giải phóng một lượng lớn tài chính tư nhân cần thiết nhằm giúp bảo vệ các quốc gia dễ bị tổn thương khỏi hậu quả của tình trạng nóng lên toàn cầu.

Ana Gonzalez-Pelaez, thành viên tại Institute for Sustainability Leadership của Đại học Cambridge cho biết: “Lợi ích đa dạng hóa của việc bảo vệ các quốc gia ở Nam bán cầu là động lực đáng kể cho vốn tư nhân ở Bắc bán cầu. Chìa khóa để tăng cường nguồn vốn sẵn có là một nguồn phí bảo hiểm đủ ổn định để bảo hiểm những rủi ro này”.

Jamaica sẽ quay trở lại thị trường vào tháng 12 khi trái phiếu thảm hoạ bão trị giá 185 triệu USD đáo hạn. Colombia và Peru cũng đang tìm cách khai thác thị trường này và đang có tin đồn về một trái phiếu thảm hoạ tiềm năng trong khu vực trải rộng khắp các quốc gia Caribe.

“Thị trường hiện đang ở trong tình trạng tốt hơn so với cuối năm 2022, khi những tổn thất như do cơn Bão Ian gây ra và các sự gián đoạn khác đã làm giảm lượng tiền chảy vào lĩnh vực này”, ông Michael Bennett cho biết.

Trái phiếu thảm hoạ do Ngân hàng Thế giới xếp hạng AAA phát hành thường mang lại lợi nhuận thấp hơn một chút so với trái phiếu tương đương tập trung vào thảm họa ở các nền kinh tế giàu có hơn. Điều đó nói lên rằng, các nhà đầu tư vẫn có thể nhận được phần bù rủi ro hào phóng.

Lorenzo Volpi, Phó giám đốc điều hành tại Leadenhall Capital Partners cho biết: “Chúng tôi hiện đang ở trong một thị trường nơi mức phí bảo hiểm kỷ lục đang được trả và điều đó cực kỳ hấp dẫn đối với các nhà đầu tư như chúng tôi”.

Các nhà đầu tư vào trái phiếu thảm hoạ có thể tiếp cận đa dạng hóa danh mục đầu tư vì biến động giá của chúng không tương quan với biến động giá của cổ phiếu hoặc các công cụ có thu nhập cố định khác. Và chúng rất hữu ích trong việc thực hiện các nhiệm vụ về môi trường, xã hội và quản trị (ESG) từ các nhà đầu tư cuối cùng.

Một trong những công ty nắm giữ trái phiếu thảm hoạ lớn nhất là Schroders Plc. Daniel Ineichen, người đứng đầu bộ phận quản lý danh mục đầu tư của Schroders cho biết: “Chúng tôi đã hỗ trợ hầu hết các giao dịch của Ngân hàng Thế giới. Những trái phiếu này đạt điểm rất cao trong xếp hạng ESG nội bộ của chúng tôi vì chúng cung cấp bảo hiểm cho các quốc gia đang phát triển mà nhiều quốc gia không có khả năng chi trả”.

Thỏa thuận gần đây nhất của Ngân hàng Thế giới là dành cho Chile, dưới hình thức trái phiếu thảm hoạ và thỏa thuận hoán đổi chung nhằm cung cấp 630 triệu USD để bảo vệ khỏi thảm hoạ động đất.

Theo phân tích của Trung tâm Phòng chống Thiên tai (CDP) trụ sở tại Anh, các nhà đầu tư bị thu hút bởi rủi ro tổn thất dự kiến là 1% và phần bù rủi ro là 4,75%. Theo CDP, khoản phần bù rủi ro đó cao hơn khoảng 60% so với mức trung bình lịch sử của một trái phiếu có hồ sơ rủi ro tương đương, và cho thấy chi phí ngày càng tăng mà những người cố gắng bảo hiểm trước thiên tai hiện phải đối mặt.

Theo ông Lorenzo Volpi, thách thức đối với Ngân hàng Thế giới là thuyết phục các chính phủ “đáp ứng mức thanh toán phần bù rủi ro cao hơn để tài trợ cho các đợt phát hành mới”.