Các CTCK nội hàng đầu trong ngành cũng đã liên tục bổ sung nhiều sản phẩm tài chính cho khách hàng với lãi suất hấp dẫn hiếm thấy so với các năm trước.

Thông tin đáng chú ý trong tuần qua, ông lớn Top 1 thị phần môi giới SSI vừa hoàn tất khoản vay hợp vốn tín chấp mới trị giá lên đến 85 triệu USD, tương đương gần 2.000 tỷ đồng - là khoản vay tín chấp nước ngoài lớn nhất trong ngành cho đến thời điểm hiện nay.

Hiện tại hạn mức tín chấp của SSI được cấp là khá cao chiếm khoảng 1/3 tổng dư nợ vay tín dụng hiện tại của SSI và trong thời gian tới SSI vẫn tiếp tục tìm kiếm các nguồn vay tín chấp với khối lượng và chi phí vay hợp lý từ các đối tác uy tín nước ngoài. Song song đó, theo kế hoạch, SSI vẫn sẽ tiếp tục duy trì và mở rộng tính hiệu quả trong các khoản vay trong nước.

Trước đó, năm 2019, SSI huy động được khoản vay tín chấp quốc tế đầu tiên 55 triệu USD, HSC có hợp đồng tín chấp 50 triệu USD (tương đương 1.150 tỷ đồng), và trong tháng 8/2020, VCI cũng nhận được khoản vay tín chấp trị giá 40 triệu USD (tương đương 920 tỷ đồng) từ nhóm các định chế tài chính nước ngoài.

Ở thời điểm hiện tại, do ảnh hưởng của dịch bệnh Covid-19, chính sách tiền tệ nới lỏng và bơm thanh khoản không giới hạn trong các tình huống khẩn cấp của các ngân hàng trung ương chính là yếu tố chính cho sự gia tăng của các thị trường tài sản trên toàn cầu, trong đó có chứng khoán.

Đáng chú ý hơn, chính sách tiền tệ gần như có sự đồng nhất trên quy mô lớn ở hầu hết các nền kinh tế. Nhờ vậy, chi phí vay nước ngoài đang hấp dẫn hơn so với vay trong nước bao gồm cả việc vay vốn cũng như phát hành trái phiếu.

Trong gói vay trên của SSI, dù chưa tiết lộ con số cụ thể, nhưng được biết,nhờ đáp ứng được khẩu vị của các định chế nước ngoài, đặc biệt là quy mô tài sản lớn nhất cùng với khả năng quản trị rủi ro được đánh giá cao, SSI luôn được ưu đãi và thỏa thuận được mức chi phí vay hợp lý, cạnh tranh hơn so với các khoản vay nước ngoài của các CTCK trong ngành, và chắc chắn thấp hơn các đợt huy động trái phiếu.

|

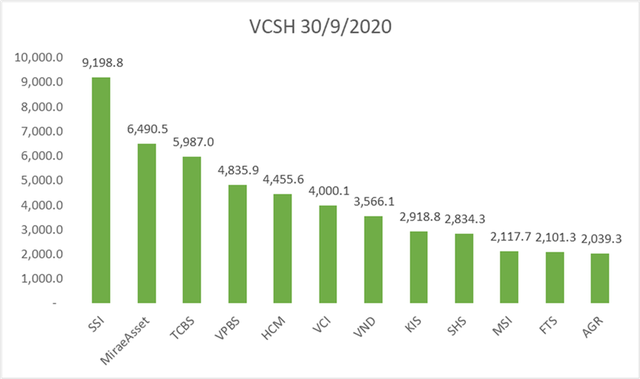

SSI là công ty chứng khoán có vốn chủ sở hữu lớn nhất thị trường, đạt 9.198,8 tỷ đồng tại thời điểm 30/9/2020 |

Trong vài năm gần đây, một số CTCK ngoại có lợi thế nguồn vốn rẻ dồi dào từ Tập đoàn mẹ đã tạo ra mặt bằng lãi suất margin canh tranh mới và nổi bật hơn so với các CTCK nội. Nếu như trước đây, mặt bằng lãi suất margin ở tầm 13-14,5%/năm, đã giảm về vùng 11-12,5% và dần về khoảng 10-12%/năm, trong đó chủ yếu ở các CTCK vốn ngoại có sự nổi bật về lãi suất cho vay margin (thường ở 9-10%/năm), thì hiện nay, song hành cùng khách hàng, các ông lớn khối nội cũng đã đưa ra nhiều hơn các sản phẩm ưu đãi (theo từng giai đoạn và điều kiện áp dụng riêng) với lãi suất thậm chí về mức 7-9%/năm.

Để có thể đáp ứng nhu cầu khách hàng ngày càng gia tăng với chi phí tốt hơn, với vị thế là công ty chứng khoán hàng đầu trong ngành, SSI cho thấy nỗ lực tìm kiếm nguồn vốn hợp lý từ các kênh, đặc biệt tập trung huy động từ nước ngoài để tận dụng nguồn vốn rẻ. Nguồn huy động được đa phần được sử dụng để phân bổ vào các mảng kinh doanh bao gồm dịch vụ chứng khoán, kinh doanh giấy tờ có giá, hoạt động cho vay margin với giá vốn rẻ hơn.

Được biết, SSI vừa giải ngân xong gói margin 2000 tỷ với lãi suất 7% với thời hạn giải ngân 6 tháng - là gói lãi suất tốt nhất thị trường hiện tại và với số vốn huy động lần này. Đồng thời, SSI chuẩn bị tung ra thị trường gói margin mới với quy mô 2000 tỷ đồng với lãi suất tương đương với cam kết tiếp tục phục vụ khách hàng với sản phẩm và dịch vụ tốt nhất, cạnh tranh nhất. Trước đó, SSI tung gói 2000 tỷ đồng lãi suất 9% cho toàn bộ các khách hàng có phát sinh nợ margin hồi quý 1 năm 2020.

Với việc tiếp tục gia tăng năng lực tài chính và danh tiếng hàng đầu trên thị trường, SSI đang cho thấy nền tảng phát triển vững chắc và lợi thế cạnh tranh bền vững mà các công ty chứng khoán khác không dễ có thể phá vỡ.

Chưa kể đến, thông qua các đợt hợp tác thành công với các định chế tài chính nước ngoài cũng giúp SSI gia tăng uy tín trên trường quốc tế, tạo thuận lợi hơn cho hoạt động của SSI trong việc kết nối nguồn vốn từ khắp nơi trên thế giới về thị trường Việt Nam.

Bởi lẽ các định chế nước ngoài, bên cạnh vấn đề tìm kiếm lợi nhuận trong việc hợp tác cấp vốn cho SSI, các đối tác cũng mong muốn từ SSI có thể tìm kiếm, mở rộng và lan tỏa các hoạt động kinh doanh khác của họ trên thị trường tài chính Việt Nam.

Theo đó, đây là cơ hội tốt để SSI tăng cường mở rộng hợp tác tư vấn phát hành và thu xếp vốn vay quốc tế trong tương lai.