Nhà kinh tế Mohamed El-Erian

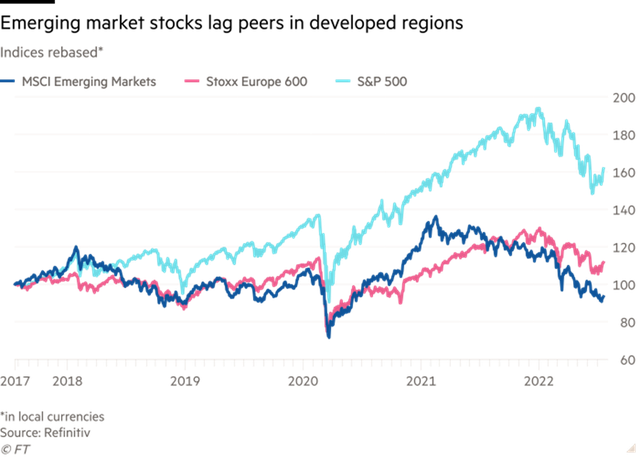

Sau tất cả, các chỉ số định giá cho các thị trường này đều ở mức rẻ trong lịch sử nếu nhìn vào các chỉ số, cả trên cơ sở độc lập và so với các thị trường phát triển. Những nhà phân tích lạc quan kỳ vọng rằng, với hầu hết các khó khăn đã phản ánh vào giá trong khi một giai đoạn biến động thấp hơn và lợi nhuận cao hơn ngay trước mắt chúng ta.

Tuy nhiên, theo quan điểm tỷ phú Mohamed El-Erian, một chuyên gia tài chính hàng đầu thế giới và là Giám đốc điều hành Tập đoàn Pimco, định giá rẻ trong quá khứ là điều kiện cần nhưng chưa đủ để các thị trường mới nổi trở nên có lợi để đầu tư, đặc biệt là đối với những nhà đầu tư không ưa thích biến động.

|

Các chỉ số chứng khoán chính |

Các nhà đầu tư cần phải tính đến cả sự phân tán lợi nhuận trong các loại tài sản và các ảnh hưởng kinh tế và tài chính chưa thể hiện đầy đủ, chẳng hạn như lạm phát toàn cầu tăng cao buộc các ngân hàng trung ương lớn phải thắt chặt chính sách đối với nền kinh tế toàn cầu đang chậm lại nhanh chóng. Và một số thị trường chứng khoán phải đối mặt với rủi ro tái cấu trúc đáng kể.

"Một kịch bản khi quan tâm tới các thị trường chứng khoán mới nổi là chúng ta cần quan tâm tới các mối đe dọa vĩ mô lớn mà các nhà kinh tế gọi là các yếu tố toàn cầu chung, có thể được phản ánh tốt hơn trong các định giá", ông nói và cho rằng, trong khi đó, đây là một môi trường hoạt động khó khăn đối với các nền kinh tế mới nổi, đặc biệt là các nhà nhập khẩu hàng hóa. Tình trạng mất an ninh lương thực và năng lượng gia tăng được kết hợp bởi nhu cầu toàn cầu chậm lại, đồng đô la tăng giá, thắt chặt điều kiện tài chính của thị trường vốn và bối cảnh khó khăn hơn đối với viện trợ song phương chính thức.

Một số lập luận rằng điều này đã được phản ánh trong sự biến động cao và lợi nhuận âm trong nửa đầu năm nay, nhưng những điều này được xây dựng dựa trên 4 giả định sau.

Thứ nhất, các ngân hàng trung ương có tính dẫn dắt thị trường quan trọng như Cục Dự trữ Liên bang Mỹ (Fed) và Ngân hàng Trung ương châu Âu (ECB) sẽ có thể chống lại lạm phát mà không đưa nền kinh tế vào suy thoái.

Thứ hai, lạm phát sẽ tự chứng minh là không trở nên cố hữu.

Thứ ba, các quỹ tương hỗ lớn và các quỹ đầu cơ sẽ không từ bỏ thị trường.

Thứ tư, cấu trúc chính trị và xã hội bên trong của các quốc gia sẽ có thể hấp thụ các tác động đáng kể từ giá thực phẩm và nhu yếu phẩm.

Đây không phải là những giả định duy nhất được đưa ra bởi những người ủng hộ việc gia tăng tỷ trọng các thị trường chứng khoán mới nổi. Họ cũng giả định rằng, đối với các nền kinh tế yếu kém nhất về tài chính, các chủ nợ chính thức bao gồm Quỹ Tiền Tệ Quốc tế (IMF) và Ngân hàng Thế giới (WB) sẽ sẵn sàng chia sẻ gánh nặng nợ của năm 2020.

Để giúp giảm bớt gánh nặng của các trường hợp khẩn cấp liên quan đến Covid, các nước phát triển đã hỗ trợ đáng kể cho các quốc gia mới nổi với giả định rằng các chủ nợ tư nhân cũng sẽ có động thái tương tự. Tuy nhiên, việc thực hiện Sáng kiến Đình chỉ Dịch vụ Nợ (DSSI) và việc xây dựng Khung chung về xử lý nợ của G20 không phù hợp với những nỗ lực tương tự từ các nguồn lực tư nhân.

Nếu các chủ nợ chính thức rút lui, việc thiếu viện trợ và xóa nợ sẽ làm tăng khả năng chi tiêu cho các lĩnh vực xã hội buộc phải bị cắt giảm, làm trầm trọng thêm các thách thức đối với việc giảm thiểu biến đổi khí hậu, thúc đẩy bất bình đẳng lớn hơn, và gây thiệt hại cho tăng trưởng thực và tăng trưởng tiềm năng.

Theo nhà kinh tế Mohamed El-Erian, thực tế của quản lý kinh tế cũng nhấn mạnh cách các nhà đầu tư cần nhận thức về chuỗi các sự kiện có thể xảy ra ở các thị trường mới nổi. Đối mặt với giá nhập khẩu cao, nhu cầu xuất khẩu giảm và dự trữ ngoại hối thấp, các quốc gia có xu hướng lựa chọn phá giá tiền tệ để giúp điều chỉnh tài chính và tái cơ cấu nền kinh tế. Đối với một số người, điều này sẽ khiến giá cổ phiếu nội địa gặp bất lợi cố hữu so với những cổ phiếu được phát hành bởi những đồng tiền mạnh.

Sẽ đến lúc để tăng tỷ trọng với các thị trường mới nổi. Hiện tại, một cách tiếp cận chọn lọc hơn đang được áp dụng bao gồm cả thông qua thị trường tư nhân. Tuy nhiên, các nhà đầu tư nên chuẩn bị cho nhiều “va chạm” trong hành trình tìm kiếm lợi nhuận cao hơn.