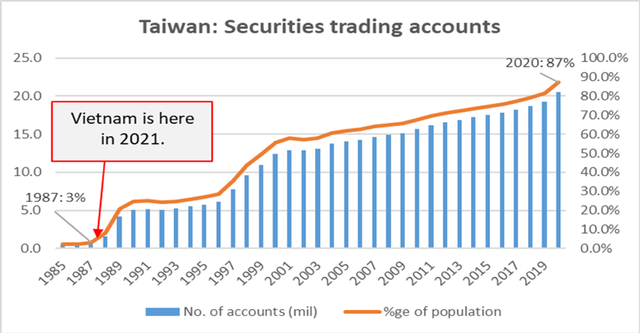

Thị trường chứng khoán Việt Nam hiện nay có nét tương đồng với thị trường Đài Loan (Trung Quốc) giai đoạn những năm 80-90, khi thị trường này cũng đã có 5 năm tăng trưởng vượt trội từ 1985 - 1990 ở mức trên 10 lần.

Điểm tương đồng chính là mặt bằng lãi suất hỗ trợ, nhóm dân số trẻ năng động và chấp nhận rủi ro cao thay vì mua bất động sản hay gửi tiền ngân hàng, thì họ đầu tư cổ phiếu. Ngoài ra, còn có yếu tố văn hoá, người châu Á thích rủi ro, chấp nhận đánh cược.

"Lịch sử có thể không lặp lại chính xác nhưng đây là tín hiệu cho thấy sự tương đồng. Diễn biến tăng giá tạo ra sự hứng thú, cảm xúc tích cực cho người tham gia và vì thế, thanh khoản ngày càng tăng", ông Mathew Smith nói.

|

Diễn biến thị trường chứng khoán Đài Loan từ năm 1985. |

Thị trường chứng khoán Việt Nam năm 2021 đã chứng kiến sự tăng trưởng vượt trội so với nhiều thị trường trong khu vực châu Á. Bước sang năm 2022, chuyên gia của Yuanta Việt Nam cho rằng xu hướng này chưa kết thúc, triển vọng đối với thị trường cổ phiếu là sáng sủa nhờ các yếu tố cơ bản và chính sách tiền tệ.

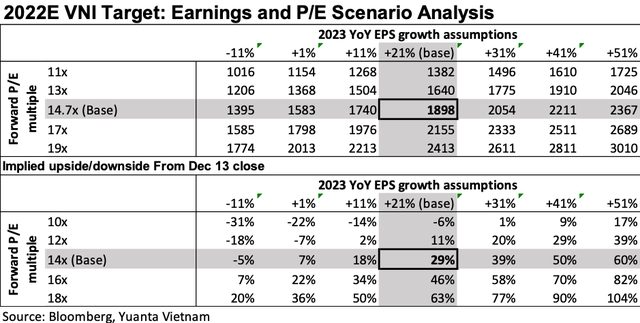

Cụ thể, yếu tố cơ bản sẽ tích cực hơn, tăng trưởng thu nhập mỗi cổ phiếu EPS dự phóng cho 2022 khoảng 25% và 21% cho 2023, theo Bloomberg. Với Yuanta, dự báo EPS (25 công ty) kỳ vọng là 21% cho 2022 và 20% cho 2023. (Yuanta chỉ theo dõi 25 công ty, thay vì toàn bộ thị trường, nên có sự lệch 1 chút so với bloomberg).

Trong khi đó, định giá P/E hiện cũng đang ở mức hợp lý, quanh 17 lần, PE foward 2022 chỉ khoảng 13,8 lần, và so với trong khu vực thì thấp hơn nhiều thị trường.

Yếu tố thứ 2 là thanh khoản thị trường đang tăng mạnh và vẫn được duy trì trong năm 2022 nhờ Lãi suất tiền gửi có thể vẫn ở mức thấp trong năm 2022 do chính sách tiền tệ vẫn còn nới lỏng, hiện tỷ lệ tiền gửi thấp và dịch chuyển đầu tư vào các tài sản tài chính, bất động sản, (và cả tiền điện tử). Dù vậy, yếu tố lạm phát vẫn không quá đáng ngại trong năm 2022.

|

Tiến sĩ Yen, Chen - Hui, Giám đốc chiến lược Yuanta Investment Consulting, Đài Loan cho rằng, dù lạm phát có thể tăng cao lên một chút do xáo trộn chuỗi cung ứng, nhưng không cần quá lo lắng, hãy tập trung đầu tư vào các công ty có khả năng tạo ra dòng tiền mạnh và ổn định.

Tại Đài Loan, để kích thích kinh tế, chính quyền cũng thực hiện đầu tư cơ sở hạ tầng, giữ tiền tệ ổn định và phát triển giáo dục. Khi các nhà đầu tư nước ngoài tìm đến thị trường Đài Loan, điều thu hút là các công ty khởi nghiệp, các công ty sản xuất công nghệ cao hay tham gia đầu tư xu hướng mới như 5G, trí tuệ nhân tạo AI, xe điện…

"Họ chỉ quan tâm đến định giá cổ phiếu mà không cần lo về các yếu tố cơ bản khác", ông Yen, Chen - Hui chia sẻ.

Yếu tố thứ 3 là tâm lý nhà đầu tư vẫn đang rất lạc quan. Chuyên gia chứng khoán Yuanta cho biết, năm 2018 thị trường chứng khoán Việt Nam chỉ có khoảng 1,5 triệu tài khoản, nay là hơn 4 triệu tài khoản. Số lượng tài khoản chứng khoán tăng lên cùng nhận thức tài chính của tầng lớp trung lưu đang phát triển tại Việt Nam.

Ông Matthew Smith đưa ra kịch bản cơ sở với dự báo chỉ số VN-Index sẽ đạt mức 1.898 trong năm 2022, tăng 21% so với hiện tại, tương đương mức P/E 14,9 lần, ngang với trung bình 3 năm.

|

Tuy nhiên, ông Yen nhấn mạnh rằng, năm 2022 là năm kinh tế kỳ vọng quay lại hoạt động bình thường, chính sách tiền tệ trên thế giới sẽ siết chặt hơn một chút, khi đó, thị trường cũng sẽ có sự phân hoá, không phải cổ phiếu nào cũng dễ tăng giá như năm 2021. Vậy nên, nhà đầu tư F0 cần phải có góc nhìn dài hạn, ưu tiên vào các yếu tố cơ bản, tăng trưởng, định giá hợp lý… Cùng với đó, phải xác định được cổ phiếu nào đang giảm giá do yếu tố kỹ thuật hay không, theo dõi sát các yếu tố chính sách tiền tệ, chuỗi cung ứng, đồng USD,…

Đầu tư công, trong đó phát triển cơ sở hạ tầng giao thông dự báo được quyết tâm giải ngân mạnh trong năm 2022, theo đó, Yuanta cho rằng, nhà đầu tư nên quan tâm tới các ngành hưởng lợi từ diễn biến này như bất động sản.

Với ngân hàng - ngành xương sống của nền kinh tế, Yuanta giữ quan điểm trung lập, do các vấn đề về chất lượng tài sản, các yếu tố lớn khác trong việc cơ cấu các khoản nợ… Về lợi nhuận ngành này vẫn dự báo tăng trưởng, đặc biệt đẩy mạnh bancasuarance - vốn bị ảnh hưởng trong năm 2021.

Ngoài ra các lĩnh vực như tiêu dùng hồi phục, năng lượng tái tạo, và khu công nghiệp nhờ nguồn vốn FDI gia tăng.

Về hoạt động của khối ngoại, bán ròng từ tháng 8 năm 2019, đa phần do các nhà đầu tư yêu cầu rút tiền nên phải bán để có tiền trả cho nhà đầu tư. Trên thực tế, khối ngoại tập trung bán 6 cổ phiếu lớn như HPG, VPB, VNM, VIC, CTG, SSI. Một trong những lý do là các quỹ muốn bán do nhà đầu tư gửi vào các quỹ này muốn chốt lời.

Bên cạnh đó, khi gía cổ phiếu tăng mạnh sẽ ảnh hưởng đến tỷ lệ phân bổ vốn trong danh mục, chẳng hạn giá cổ phiếu HPG tăng mạnh gấp 2, gấp 3, khiến tỷ trọng từ mức 8% lên 16% NAV. Ở thị trường Đài Loan, khối ngoại còn bán nhiều gấp 100 lần Việt Nam. Chỉ nên lo lắng khi khối ngoại bán ra cổ phiếu lúc thị trường đang đi xuống.

Còn câu chuyện nâng hạng thị trường từ cận biên lên mới nổi, chuyên gia Yuanta cho rằng chưa thể xảy ra trong năm 2022 do các vấn đề “dai dẳng” chưa được giải quyết như giới hạn sở hữu nước ngoài (FOL) áp dụng hầu hết ở các cổ phiếu niêm yết, trong các lĩnh vực, một số lĩnh vực “nhạy cảm” được giới hạn 30% (như ngân hàng). Dù đã có quy định cho phép các doanh nghiệp không thuộc lĩnh vực kinh doanh có điều kiện được nới room tối đa 100% nhưng khá ít doanh nghiệp thực hiện. Trong khi đó, chứng chỉ không có quyền biểu quyết NVDR vẫn chưa được vận hành.