Hạn chế vào hoạt động đầu cơ

Giá trị giao dịch trên thị trường chứng khoán trong nước (cả ba sàn HOSE, HNX và UPCoM) cải thiện tích cực từ đầu quý II đến nay, từ mức bình quân phiên 476 triệu USD trong quý I/2023 lên 677 triệu USD trong quý II/2023 và đạt 1,01 tỷ USD trong quý III/2023. Điều này một phần là do mặt bằng lãi suất huy động giảm nhanh và bối cảnh vĩ mô bớt gam màu tiêu cực đã kích thích dòng tiền tìm đến kênh đầu tư có mức độ rủi ro và kỳ vọng lợi nhuận cao hơn là thị trường cổ phiếu.

Tuy vậy, dù mặt bằng lãi suất huy động đã tạo đáy lịch sử, thấp hơn cả giai đoạn đại dịch Covid-19 (khi Ngân hàng Nhà nước thực hiện chính sách tiền tệ nới lỏng để hỗ trợ doanh nghiệp và người dân vượt qua khó khăn) thì thị trường chứng khoán trong nước cũng không xuất hiện những phiên giao dịch có giá trị khớp lệnh 2 tỷ USD như giai đoạn đại dịch. Ngay cả phiên “bùng nổ theo đà” ngày 8/11 vừa qua, chỉ số VN-Index đóng cửa với mức tăng 33,14 điểm, thanh khoản sàn HOSE cũng chỉ ghi nhận trên 18.211 tỷ đồng.

Ông Trần Minh Hoàng, Trưởng phòng Phân tích, Công ty Chứng khoán Vietcombank (VCBS) nhận xét: “Bối cảnh bây giờ có sự khác biệt so với giai đoạn trước, do đó, chưa thể kỳ vọng dòng vốn dồi dào chuyển dịch sang kênh chứng khoán như đã từng xảy ra”.

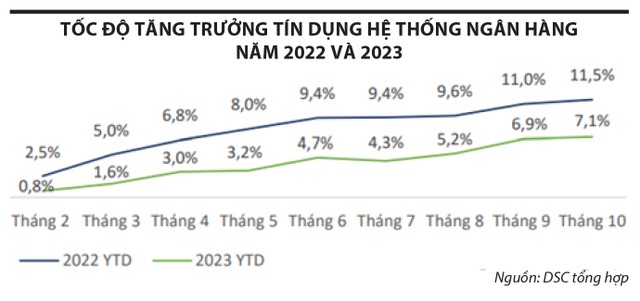

Ông Hoàng phân tích, định hướng điều hành của Chính phủ cũng như Ngân hàng Nhà nước trong giai đoạn này là hướng dòng vốn vào hoạt động sản xuất - kinh doanh, đồng thời hạn chế dòng tiền chảy vào các hoạt động đầu cơ để tránh xuất hiện bong bóng tài sản, dù tăng trưởng tín dụng của toàn nền kinh tế đến cuối tháng 10/2023 đạt 7,4% (thấp hơn đáng kể so với mức tăng 11,6% của cùng kỳ năm 2022 và cách xa mục tiêu tăng trưởng tín dụng 14% trong năm 2023) và các ngân hàng đang dư thừa thanh khoản.

Mặt khác, theo chuyên gia VCBS, xu hướng mạnh lên rõ rệt của đồng USD so với các đồng tiền khác thời gian qua khiến cho nhà đầu tư nước ngoài hạn chế giải ngân đầu tư các tài sản định giá bằng VND trong giai đoạn này như cổ phiếu niêm yết. Theo đó, khó xuất hiện sự đồng thuận của cả khối nội và khối ngoại để tạo nên một xu hướng đi lên mạnh mẽ và liên tục trên thị trường chứng khoán như giai đoạn trước.

“Mặt bằng lãi suất thấp sẽ cần tiếp tục duy trì trong thời gian dài hơn thì mới có thể chứng kiến sự dịch chuyển dòng vốn sang thị trường chứng khoán”, ông Hoàng nêu quan điểm.

|

Nhìn nhận về câu chuyện lãi suất và dòng chảy vốn tín dụng, ông Phạm Lê Duy Nhân, Trưởng phòng Quản lý danh mục đầu tư Công ty Quản lý Quỹ Vietcombank (VCBF) cho rằng, tăng trưởng tín dụng của cả hệ thống ngân hàng trong năm nay có thể đạt từ 11 - 12%, phù hợp với dự báo tăng trưởng GDP ở mức trên 5%.

Theo ông Nhân, mặt bằng lãi suất tiết kiệm giảm mạnh, tạo điều kiện cho lãi suất cho vay giảm theo, nhưng tín dụng tính từ đầu năm đến nay vẫn tăng trưởng chậm. Điều này xuất phát từ cả hai phía. Trong bối cảnh vĩ mô toàn cầu và trong nước có nhiều khó khăn, môi trường kinh doanh có nhiều yếu tố bất lợi, từ phía người cho vay là ngân hàng phải có sự thận trọng nhất định trong việc giải ngân để giảm thiểu rủi ro nợ xấu, vốn đã tăng khá mạnh thời gian vừa qua.

Theo thống kê của VCBF trên 14 ngân hàng thương mại cổ phần đang niêm yết, tỷ lệ nợ xấu (trên tổng dư nợ) bình quân đã tăng từ mức 1,27% vào thời điểm cuối năm 2021 lên mức 2,01% vào cuối quý III/2023. Tỷ lệ nợ nhóm 2 (nợ cần chú ý) của nhóm này cũng đã tăng từ 1,2% lên 2,3% trong cùng thời gian. Phía người đi vay phục vụ mục tiêu đầu tư, sản xuất - kinh doanh hoặc tiêu dùng cũng có sự e ngại vì triển vọng thu nhập trong tương lai vẫn tiêu cực.

“Để tăng trưởng tín dụng toàn ngành tăng tốc mạnh trở lại, trước hết, cần phải có thời gian để các chính sách hỗ trợ của Nhà nước thẩm thấu vào nền kinh tế. Đối với một nền kinh tế có độ mở lớn như Việt Nam, cũng cần các tín hiệu tích cực từ các thị trường xuất khẩu lớn”, ông Nhân nói.

Chờ thêm những yếu tố khác

Ông Trương Thái Đạt, Giám đốc Phân tích, Công ty Chứng khoán DSC cho rằng, tuy lãi suất huy động và lãi suất cho vay đã giảm mạnh, nguồn vốn tín dụng của các ngân hàng thương mại vẫn chưa được khơi thông.

“Với tốc độ hiện tại, DSC đánh giá tăng trưởng tín dụng cả năm 2023 của hệ thống ngân hàng có thể chỉ đạt 10 - 11%. Tuy đây là yếu tố tiêu cực với các doanh nghiệp đói vốn, nhưng việc hạn chế cho vay trong thời kỳ kinh tế xấu cũng là yếu tố giúp nhóm ngân hàng kiểm soát tốt hơn tình trạng nợ xấu tăng cao”, ông Đạt nêu quan điểm.

Ghi nhận dòng vốn giá rẻ chuyển dịch sang kênh chứng khoán, với mặt bằng thanh khoản tăng dần kể từ tháng 5 (thời điểm lượng hợp đồng tiền gửi kỳ hạn 6 tháng với lãi suất cao bắt đầu đáo hạn), song ông Đạt cho rằng, dòng vốn rẻ chảy về thị trường chứng khoán không chỉ phụ thuộc vào lãi suất huy động.

Để trở lại mức thanh khoản 2 tỷ USD/phiên (đỉnh điểm của năm 2022), chuyên gia DSC cho rằng, cần có sự kết hợp của nhiều yếu tố, bao gồm: lãi suất cho vay tiếp tục giảm và nguồn vốn tín dụng dễ tiếp cận; sự sôi động của nhiều kênh đầu tư như bất động sản và cả yếu tố tạo ra sức hấp dẫn của thị trường chứng khoán (như nâng hạng thị trường hay hệ thống KRX đi vào hoạt động). Và thời điểm phù hợp để dòng vốn rẻ chảy mạnh qua kênh chứng khoán sẽ là giai đoạn 2024 - 2025.

Theo quan sát của ông Nguyễn Xuân Bách, nhà đầu tư mở tài khoản tại Công ty Chứng khoán SHS, hiện nhiều cổ phiếu đã về vùng giá hấp dẫn. Đó là những doanh nghiệp thuộc nhóm ngành đang hưởng lợi, những doanh nghiệp đang mở rộng đầu tư, đặc biệt là những doanh nghiệp bất động sản có lợi thế về quỹ đất.

“Thanh khoản có tăng lên nhưng dòng tiền lớn chưa vào, chủ yếu chuyển động dòng tiền trong thời gian này mang tính ngắn hạn và luân phiên, do vậy, nhà đầu tư lướt sóng cần cẩn trọng, tìm đúng sóng ngành, chỉ nên lướt những cổ phiếu có sẵn. Nhà đầu tư còn tiền mặt nhiều, có rất nhiều lựa chọn để mua cổ phiếu trong thời gian này, do vậy, cần kiên nhẫn để tìm điểm mua tốt nhất, không vội vàng giải ngân các cổ phiếu sóng lên”, ông Bách chia sẻ quan điểm đầu tư.

Trong khi đó, ông Lê Phạm Duy Nhân tiết lộ, VCBF đang duy trì tỷ trọng cao cổ phiếu các ngành ưa thích trong dài hạn như công nghệ thông tin, khu công nghiệp, logistics và tiện ích, do khả năng tạo ra tăng trưởng lợi nhuận cao và ổn định. Ngành bán lẻ và tiêu dùng cũng được quỹ này quan tâm do mặt bằng định giá đang ở mức hấp dẫn, dưới tác động của việc suy giảm lợi nhuận do nhu cầu trong nước yếu.

Tuy nhiên, ông Nhân khuyến nghị, vì thị trường vừa trải qua một nhịp hồi phục nên việc bảo toàn tài sản là ưu tiên hàng đầu. Việc giao dịch ngắn hay dài hạn có thể tùy từng chiến lược cá nhân và từng loại cổ phiếu, nhưng điều cần thiết là nhà đầu tư phân bổ nguồn vốn hợp lý các khoản đầu tư.

|

Ông Trần Minh Hoàng, Trưởng phòng Phân tích, Công ty Chứng khoán Vietcombank |

Tăng trưởng tín dụng có sự tăng tốc về cuối năm, đây có thể là một thông tin tích cực hỗ trợ cho nhịp hồi phục của thị trường chứng khoán.

Để lựa chọn giải ngân, theo tôi, nhà đầu tư có thể cân nhắc giải ngân vào nhóm chứng khoán với mục tiêu lướt sóng ngắn hạn. Đầu tiên, việc khối tự doanh của nhiều công ty chứng khoán báo lãi cao đột biến vẫn là yếu tố quan trọng để thu hút dòng tiền đầu cơ. Tiếp theo, diễn biến của nhóm chứng khoán gắn liền với biến động trên thị trường chung và nhịp hồi phục hiện tại cũng không phải là ngoại lệ và việc thanh khoản thị trường được cải thiện trong những tháng vừa qua sẽ giúp các công ty chứng khoán được hưởng lợi từ việc doanh số gia tăng, cũng như giúp các cổ phiếu ngành chứng khoán dễ dàng thu hút được dòng tiền hơn.

Ngoài ra, từ góc nhìn phân tích kỹ thuật, các cổ phiếu ngành chứng khoán hầu như vẫn đang duy trì được những vùng hỗ trợ ngắn hạn. Do đó, ngành chứng khoán sẽ đem lại biên lợi nhuận tốt hơn so với các cổ phiếu khác trong trường hợp thị trường không có những biến động bất thường trong phần còn lại của năm 2023.

|

Ông Nguyễn Anh Khoa, Trưởng phòng Phân tích, Công ty Chứng khoán Agribank (AGR) |

Lãi suất huy động tại các ngân hàng tiếp tục xuống mức thấp nhất trong lịch sử đã kích hoạt dòng tiền chuyển sang kênh chứng khoán. Thực tế là tiền vẫn đang nằm trên thị trường, ở trên các tài khoản, nhưng để kích hoạt dòng tiền này tham gia thì cần có tín hiệu từ thị trường, nhịp hồi vừa qua của thị trường có thể là điều kiện cần để thu hút dòng tiền.

Dòng vốn quay trở lại thị trường chứng khoán đang có tính bền vững bởi hai yếu tố:

Thứ nhất, áp lực tỷ giá đã hạ nhiệt đáng kể, giúp chính sách tiền tệ dễ thở hơn. Trong giai đoạn tới, áp lực lên tỷ giá sẽ không lớn khi Fed về cơ bản đã dừng quá trình tăng lãi suất, cán cân thương mại và dòng vốn FDI vẫn đang cho thấy dấu hiệu tích cực giúp ổn định tỷ giá;

Thứ hai, mặt bằng định giá của VN-Index đã về vùng hợp lý giúp kích hoạt dòng tiền của cả các nhà đầu cơ tham gia bắt đáy cũng như nhà đầu tư trung và dài hạn.

Dòng tiền đang không “neo” lại ở một nhóm cổ phiếu nào quá lâu, mà sẽ luân chuyển để tìm cơ hội. Trong đó, một số nhóm ngành có câu chuyện hỗ trợ và có thể thu hút dòng tiền như nhóm chứng khoán, khi thị trường tiếp tục đà phục hồi với thanh khoản cải thiện; nhóm xây dựng và vật liệu, với kỳ vọng giải ngân đầu tư công được đẩy mạnh ghi nhận vào giai đoạn cuối năm, đồng thời giá thép cũng đang cho thấy xu hướng cải thiện hỗ trợ lợi nhuận của nhóm này; nhóm doanh nghiệp đầu ngành có mức chiết khấu sâu đưa định giá về mức hấp dẫn trong nhịp điều chỉnh vừa qua của thị trường.