Xu thế chính (xu thế cấp 1)

Giống như thủy triều ở đại dương, đây là xu thế giá chứng khoán dài hạn và thường kéo dài từ vài tháng đến vài năm. Nếu mỗi đợt tăng giá liên tiếp đều đạt đến mức cao hơn mức trước đó và mỗi điều chỉnh cấp 2 đều dừng lại ở mức đáy cao hơn mức đáy của lần điều chỉnh trước thì xu thế cấp 1 lúc này là tăng giá - thị trường lúc này là thị trường con bò (bull market). Còn ngược lại, nếu mỗi biến động giảm đều làm cho giá xuống những mức thấp hơn, còn mỗi điều chỉnh đều không đủ mạnh để làm cho giá tăng lên đến mức đỉnh của những đợt tăng giá trước đó, thì xu thế cấp 1 của thị trường lúc này là giảm giá, thị trường được gọi là thị trường con gấu (bear market). Về lý thuyết thì xu thế cấp 1 chỉ là một trong 3 loại xu thế mà một NĐT dài hạn quan tâm.

Xu thế trung gian (xu thế cấp 2)

Xu thế này giống như các đợt sóng, xảy ra khi giá chứng khoán đi chệch khỏi xu thế chính của nó trong một khoảng thời gian ngắn. Sự chệch hướng này sẽ mất đi khi có sự điều chỉnh đưa giá chứng khoán về với xu thế chính. Nói cách khác, xu thế cấp 2 là những điều chỉnh có tác động làm gián đoạn quá trình vận động của giá theo xu thế cấp 1. Chúng là những đợt suy giảm tạm thời (trung gian) hay còn gọi là những điều chỉnh xuất hiện ở các bull market hoặc những đợt tăng giá (hồi phục) xuất hiện ở các bear market. Thường thì những biến động trung gian này kéo dài từ 3 tuần đến nhiều tháng. Chúng sẽ kéo ngược lại khoảng 1/3 đến 2/3 mức tăng hay giảm (tùy loại thị trường) của giá theo xu thế cấp 1. Với nhà kinh doanh chứng khoán ngắn hạn thì những biến động của xu thế cấp 2 có vai trò rất quan trọng, bởi họ kiếm lợi nhuận dựa trên những biến động ngắn hạn của thị trường.

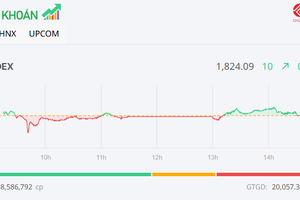

Các dao động ngắn hạn (xu thế cấp 3)

Các dao động ngắn hạn giống như những gợn sóng. Đây là các dao động hàng ngày của chứng khoán. Theo lý thuyết Dow, bản thân chúng không thực sự có ý nghĩa, nhưng chúng góp phần tạo nên các xu thế trung gian. Thông thường, một biến động trung gian dù là một xu thế cấp 2 hay là một phần của xu thế cấp 1 xen giữa hai xu thế cấp 2 liên tiếp đều được tạo thành từ một dãy gồm 3 hoặc nhiều hơn những dao động ngắn hạn khác nhau.

Những người theo lý thuyết Dow hy vọng xác định được hướng của xu thế giá chính (thủy triều) với ghi nhận rằng, xu thế trung gian đôi khi có thể thay đổi theo hướng ngược lại. Họ nhận thấy rằng, một xu thế giá chính của thị trường không diễn ra một cách liên tục, mà thường có sự dao động bao gồm những đợt giá xuống do một số NĐT quyết định bán ra để thu lợi.

Trong một xu thế giá lên, nhà phân tích kỹ thuật sẽ tìm kiếm những đợt giá tăng dẫn đến đỉnh cao mới cao hơn đỉnh cao trước đó và đợt tăng giá đó phải đi kèm với khối lượng giao dịch lớn. Đồng thời, mỗi đợt giá xuống do NĐT thu lợi sau mỗi đợt giá tăng phải có điểm đáy cao hơn điểm đáy trước đó, kèm theo một khối lượng giao dịch tương đối nhỏ trong mỗi đợt giá xuống cho thấy chỉ một số ít NĐT muốn bán ra thu lợi tại các mức giá này. Khi giá biến động và khối lượng giao dịch này thay đổi, xu thế chính có thể chuyển sang giai đoạn chuyển tiếp hoặc chuyển sang xu thế ngược lại.

Lưu ý

Việc áp dụng lý thuyết Dow hoàn toàn dựa vào khả năng giải thích tình hình thị trường và chịu sự rủi ro đối với tính chính xác của những giải thích này. Mặt khác, lý thuyết Dow hầu như không đưa ra những dấu hiệu về sự thay đổi trong các xu thế trung gian, cũng như không thể chỉ ra hay giúp NĐT xác định nên mua hay bán loại cổ phiếu nào.