Theo đánh giá của chuyên gia từ FiinRatings tại Tọa đàm “Điểm sáng đầu tư 2023 - FiinGroup Invest Summit" diễn ra chiều 15/2, giá trị phát hành của trái phiếu doanh nghiệp sụt giảm mạnh trong năm qua đã làm giảm quy mô tổng dư nợ trái phiếu và dẫn tới rủi ro tái cấp vốn tăng cao, nhất là với ngành bất động sản, vốn chiếm tỷ trọng lớn trong cơ cấu phát hành toàn thị trường. Điều kiện kinh doanh không thuận lợi và mức độ đòn bẩy tài chính cao, nhất là một số ngành có dư nợ trái phiếu lớn như bất động sản, đã khiến cho số lượng doanh nghiệp mất vi phạm nghĩa vụ nợ gia tăng.

Tuy nhiên, chuyên gia cũng chỉ ra nhiều doanh nghiệp trong ngành vẫn tiếp tục huy động được vốn trên thị trường nội địa, hoặc được giải ngân vốn vay bởi ngân hàng và thị trường nợ quốc tế, mặc dù lãi suất có phần cao hơn so với thời gian trước. Đặc điểm chung của các doanh nghiệp đó là minh bạch thông tin về năng lực tín dụng của họ bao gồm phương án và mục đích sử dụng vốn; những ảnh hưởng và tác động là có tính chất tạm thời và có cơ hội phục hồi cao trong 12-24 tháng tới; quản trị doanh nghiệp tốt và rủi ro pháp lý thấp; và có mức độ đòn bẩy phù hợp với mô hình kinh doanh và dự phóng về dòng tiền về để đáp ứng nghĩa vụ nợ.

|

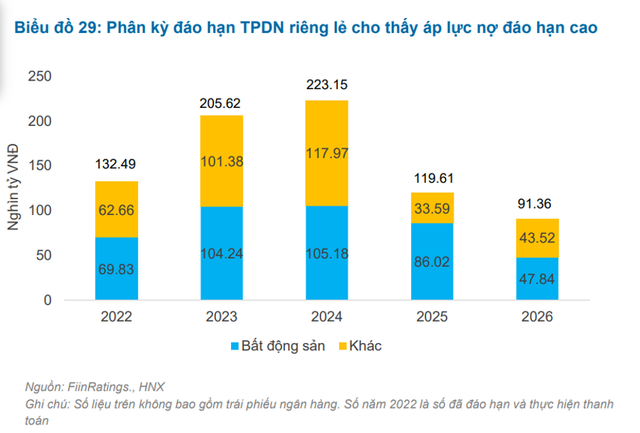

Phân kỳ đáo hạn trái phiếu doanh nghiệp riêng lẻ giai đoạn 2022-2026. |

Nói về triển vọng của thị trường trái phiếu doanh nghiệp, các chuyên gia đã chỉ ra những giải pháp chính cho sự chung tay của các thành viên thị trường để cải thiện câu chuyện thị trường, cải thiện niềm tin của nhà đầu tư, giúp các doanh nghiệp vượt qua khó khăn.

Cụ thể, trong khi đối với các tổ chức phát hành, “chìa khóa” là chủ động minh bạch thông tin, nhất là khi thị trường trái phiếu doanh nghiệp vẫn còn đang ở giai đoạn đầu phát triển, công cụ hỗ trợ đầu tư còn chưa phát triển và do đó tính minh bạch còn cần phải cải thiện hơn nữa. Nhà đầu tư cần trang bị thêm thông tin và làm quen với khái niệm rủi ro khi tham gia đầu tư cũng như làm quen với việc doanh nghiệp mất khả năng thanh toán khi hoạt động kinh doanh gặp khó khăn.

Còn với cơ quan quản lý, các giải pháp đồng bộ cần được đưa ra nhằm phát triển thị trường trái phiếu doanh nghiệp (TPDN) một cách bài bản hơn, bao gồm việc xây dựng thị trường trái phiếu doanh nghiệp riêng lẻ thứ cấp tập trung, tạo thanh khoản giúp thị trường trở nên cân bằng hơn, bên cạnh đó là công tác xây dựng công cụ hỗ trợ đầu tư, tạo cơ chế phân loại và khuyến khích phát cơ sở nhà đầu tư không chỉ với tổ chức tín dụng, công ty bảo hiểm, quỹ đầu tư mà nhiều hình thức định chế đầu tư khác.

Giải pháp tháo gỡ trước mắt được được kỳ vọng là quy định triển khai tái cơ cấu nợ TPDN khi sửa đổi Nghị định 65 đi vào hiệu lực. Cùng với điểm mấu chốt là tháo gỡ pháp lý dự án bất động sản, các chuyên gia kỳ vọng việc luân chuyển giữa kênh tín dụng ngân hàng và TPDN sẽ diễn ra theo khuôn khổ quy định mới này.

Theo các chuyên gia, các doanh nghiệp cần thực hiện tái cấu trúc nợ cần minh bạch thông tin về mục đích sử dụng vốn TPDN cho hoạt động tái cơ cấu nợ ở các chương trình dự án cụ thể theo yêu cầu của Nghị định 65. Qua đó, có sự hỗ trợ bởi NHNN thông qua các tổ chức tín dụng, trong đó chấp nhận chưa hạ chuẩn phân loại nợ vào nợ xấu cho các doanh nghiệp vẫn đáp ứng được các tiêu chí và điều kiện cho vay, song song với việc thỏa thuận với trái chủ về việc giãn kỳ hạn thanh toán nợ cùng với các điều khoản mới đi kèm.

Việc triển khai đồng bộ giữa việc triển khai tín dụng bất động sản và tái cơ cấu TPDN sẽ góp phần giải quyết một phần áp lực đáo hạn 205.000 tỷ đồng TPDN đáo hạn trong năm 2023 này, trong đó có 104.000 tỷ đồng trái phiếu sẽ đáo hạn của các doanh nghiệp bất động sản.

Trao đổi sâu hơn về vấn đề của ngành bất động sản, các chuyên gia cũng cho rằng, việc ngân hàng giảm lãi suất cho vay bất động sản sẽ rất khó để có thể thực hiện trên phạm vi rộng. Đó là bởi lãi suất cho vay được quyết định bởi chất lượng tín dụng của dự án và của doanh nghiệp. Hơn nữa, trong bối cảnh lãi suất đầu vào của các ngân hàng chưa giảm được ngay và vẫn neo cao trong khoảng 9-10%/năm cho tiền gửi kỳ hạn 12 tháng, lãi suất cho vay các dự án bất động sản lên tầm 14-16%/năm có thể là mức bình thường trong bối cảnh thị trường hiện nay.

Bên cạnh đó, còn phải kể đến thực tế lợi nhuận gộp của ngành bất động sản là khá cao, do đó việc tăng chi phí đầu vào vẫn có thể ở mức các doanh nghiệp chấp nhận được trong một khoảng thời gian nhất định. Trong tình huống tiêu cực hơn, các doanh nghiệp cũng có thể chấp nhận giảm mức lợi nhuận hoặc chấp nhận lỗ một số dự án để duy trì thanh khoản cho doanh nghiệp.

Tóm lại, điểm nghẽn pháp lý là một trong những vấn đề trọng yếu đối với các doanh nghiệp và dự án bất động sản hiện nay. Do đó, việc rà soát và tháo gỡ pháp lý, nhất là cho bất động sản sẽ là chìa khóa cho sự khôi phục của không chỉ thị trường TPDN, tín dụng bất động sản, mà cả hoạt động tự điều tiết như chuyển nhượng dự án/M&A. Bởi khi yếu tố pháp lý bất động sản chưa được giải quyết, doanh nghiệp không thể mở bán cho dù chấp nhận giảm giá bán và dẫn tới nguồn thu lớn nhất là từ khách hàng mua nhà chưa được khơi thông.