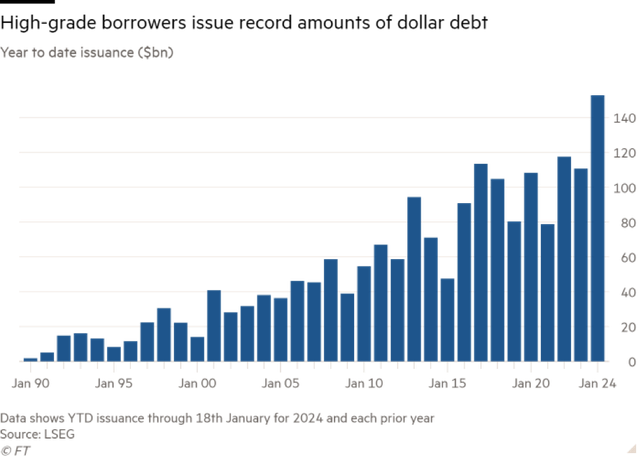

Theo dữ liệu từ London Stock Exchange Group (LSEG), nhóm các doanh nghiệp thuộc cấp đầu tư đã phát hành trái phiếu trị giá 153 tỷ USD trong tháng 1, con số cao nhất từ đầu năm đến nay đối với khoản trái phiếu bằng đồng đô la kể từ năm 1990.

Nhiều tổ chức phát hành đang gấp rút tìm kiếm chi phí lãi suất thấp hơn, trong khi các nhà đầu tư lại muốn mua trái phiếu mới trước khi các nhà hoạch định chính sách bắt đầu cắt giảm lãi suất vào cuối năm nay.

Richard Zogheb, người đứng đầu thị trường vốn nợ toàn cầu tại Citi cho biết: “Thị trường đang bùng nổ…, các nhà đầu tư muốn chốt lợi suất dài hạn ngay bây giờ”.

Chi phí đi vay của doanh nghiệp đã giảm mạnh kể từ khi giá cổ phiếu và trái phiếu tăng mạnh vào cuối năm ngoái, sau khi Cục Dự trữ Liên bang Mỹ (Fed) phát tín hiệu đã hoàn tất chiến dịch tăng lãi suất.

|

Giá trị trái phiếu cấp đầu tư ở Mỹ được phát hành trong tháng 1 |

Với lợi suất cấp đầu tư của Mỹ hiện ở mức 5,34%, mặc dù cao hơn mức cuối năm 2023, nhưng thấp hơn nhiều so với mức hơn 6% vào giữa tháng 11/2023.

Theo dữ liệu chỉ số Ice BofA, chênh lệch lợi suất - hay phí bảo hiểm - mà người đi vay phải trả để phát hành trái phiếu so với chi phí lãi suất Kho bạc Mỹ đã giảm xuống chỉ còn 1,01 điểm phần trăm. Đây là mức thấp nhất trong hai năm.

Tháng đầu tiên của năm thường bận rộn với việc phát hành mới, nhưng các ngân hàng đầu tư và chiến lược gia cho biết hoạt động bùng nổ đặc biệt mạnh mẽ trong tháng này phản ánh các công ty đang gấp rút tận dụng lợi suất giảm.

Matt Brill, giám đốc danh mục đầu tư cấp cao tại Invesco Stable Income cho biết: “Việc các tổ chức phát hành đi vay hiện nay rẻ hơn rất nhiều so với chỉ vài tháng trước…Vì vậy, về mặt đó, họ đang nghĩ đây là thời điểm tốt để tiếp tục và làm điều đó”.

Hơn 2/3 số tiền vay trong tháng này là của các ngân hàng và các công ty khác được LSEG phân loại là thuộc lĩnh vực tài chính.

Trong khi đó, mối lo ngại rằng yêu cầu về vốn pháp định của các ngân hàng có thể tăng lên. Tuy nhiên, ông Matt Brill cho rằng “yếu tố lớn nhất” thúc đẩy việc phát hành là “nhu cầu phát hành trái phiếu bị dồn nén”. Nhiều công ty đã hoãn kế hoạch tăng nợ vào năm ngoái sau sự sụp đổ của Silicon Valley Bank (SVB).

Các ngân hàng đã phát hành trái phiếu kể từ đầu năm 2024 bao gồm JPMorgan, Wells Fargo và Morgan Stanley, khi huy động lần lượt 8,5 tỷ USD, 8 tỷ USD và 6,75 tỷ USD.

Một số người tham gia thị trường cho biết, những người đi vay có thể đang cố gắng đón đầu bất kỳ dữ liệu kinh tế nào có thể đe dọa đến tâm lý lạc quan.

Maureen O'Connor, người đứng đầu toàn cầu của tập đoàn nợ cao cấp của Wells Fargo cho biết: “Mọi người đều tin vào câu chuyện hạ cánh mềm vào thời điểm này. Nó chỉ mang lại cảm giác được định giá cho sự hoàn hảo…Và vì vậy tôi nghĩ rằng có một số lo lắng rằng có những chất xúc tác ngắn hạn cho sự biến động”.

Nhiều giám đốc tài chính tin rằng tốt hơn là phát hành trái phiếu ngay bây giờ thay vì mạo hiểm chờ đợi sự sụt giảm tiếp theo trong trường hợp thị trường quay đầu.

Một nhân viên ngân hàng đầu tư cấp cao cho biết: “Không có nhân viên nào sẽ bị sa thải vì anh ta đã để mất 10 hoặc 15 điểm cơ bản, nhưng một số nhân viên sẽ bị sa thải vì không thực hiện cấp vốn và sau đó chứng kiến thị trường đóng băng trong vài tháng”.