Giá trái phiếu đã nhanh chóng hồi phục kể từ đầu năm sau đợt bán tháo lịch sử vào năm ngoái, khi thị trường kỳ vọng rằng tốc độ tăng lãi suất sẽ chậm lại và thậm chí Cục Dự trữ Liên bang Mỹ (Fed) có thể cắt giảm lãi suất. Nhưng một số nhà phân tích đã đặt nghi vấn về kỳ vọng này.

Monica Erickson, người đứng đầu bộ phận tín dụng cấp đầu tư tại DoubleLine Capital cho biết: “Tôi cho rằng vấn đề chỉ là khi thị trường nhận thức được môi trường vĩ mô thực sự là trái ngược với những gì họ hy vọng. Môi trường vĩ mô sẽ cực kỳ khó khăn một lần nữa đối với Fed khi phải giảm lạm phát xuống con số kỳ diệu 2% mà không đẩy nền kinh tế vào suy thoái”.

Maureen O'Connor, người đứng đầu về trái phiếu tại Wells Fargo cho biết: “Thị trường tín dụng đang định giá một cách hiệu quả về kết quả không có suy thoái. Nhưng đó không phải là trường hợp cơ sở đồng thuận mà hầu hết các nhà kinh tế đang dự báo”.

Chỉ số Bloomberg theo dõi trái phiếu chính phủ và doanh nghiệp xếp hạng cao và xếp hạng rác trên khắp thế giới đã tăng 3,3% vào năm 2023, là mức tăng mạnh nhất trong tháng 1 kể từ khi dữ liệu được xây dựng vào năm 1999. Theo dữ liệu của EPFR, dòng vốn vào trái phiếu doanh nghiệp của Mỹ và Tây Âu trong tháng 1 đạt tổng trị giá 19,3 tỷ USD tính tới ngày 26/1, là tháng 1 tốt nhất từng được ghi nhận.

|

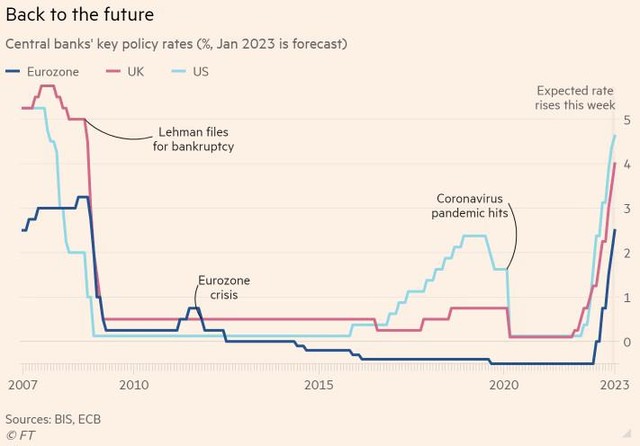

| Dự báo lãi suất chính sách của các ngân hàng trung ương lớn trong năm 2023 |

Fed, Ngân hàng Trung ương châu Âu (ECB) và Ngân hàng Trung ương Anh (BoE) đều sẽ tổ chức các cuộc họp chính sách trong tuần này. Các nhà đầu tư kỳ vọng Fed sẽ giảm tốc độ tăng lãi suất xuống còn 25 điểm cơ bản, nâng lãi suất lên mức cao nhất kể từ tháng 9/2007 - thời điểm bắt đầu cuộc khủng hoảng tài chính toàn cầu.

BoE và ECB được cho là sẽ nâng lãi suất thêm 50 điểm cơ bản lên mức cao nhất kể từ mùa thu năm 2008, khi Lehman Brothers đệ đơn phá sản.

Ngày càng có nhiều dấu hiệu cho thấy áp lực giá cơ bản đang tồn tại dai dẳng khi đối mặt với sự gia tăng nhanh chóng của giá cả và có sự phối hợp trên toàn cầu này, và khoảng cách giữa kỳ vọng của nhà đầu tư và dữ liệu kinh tế cũng đang ngày càng lớn.

Các dữ liệu về lạm phát cho thấy các thị trường hiện kỳ vọng lạm phát cuối cùng sẽ giảm xuống gần với mục tiêu 2% của Fed và ECB. Nhưng tốc độ tăng giá vẫn ở mức 6,5% ở Mỹ và 9,2% ở khu vực đồng euro. Lạm phát cơ bản - loại bỏ chi phí năng lượng và lương thực - vẫn ở mức cao.

Các cuộc khảo sát cho thấy người tiêu dùng và doanh nghiệp ở hầu hết các nền kinh tế tiên tiến kỳ vọng lạm phát sẽ vẫn cao hơn mục tiêu của ngân hàng trung ương trong trung hạn bất chấp những đợt hạ nhiệt gần đây. Trong khi đó, các nhà hoạch định chính sách vẫn đang theo dõi chặt chẽ các chỉ số về lạm phát, cũng như các thước đo kỳ vọng dựa trên thị trường, bởi vì chúng có thể đáp ứng nhu cầu tiền lương, đồng thời thúc đẩy lạm phát hơn nữa.

Nathan Sheets, nhà kinh tế trưởng tại Citigroup cho biết: “Kỳ vọng lạm phát có thể là một lời tiên tri tự ứng nghiệm, vì kỳ vọng cao hơn sẽ kích hoạt các điều kiện lạm phát được hình dung. Mối quan tâm của các ngân hàng trung ương là đảm bảo rằng kỳ vọng lạm phát không tăng vọt kể từ thời điểm hiện tại”.

Jennifer McKeown, nhà kinh tế trưởng toàn cầu tại Capital Economics cho biết: “Trên hầu hết các cách tính lạm phát, kỳ vọng lạm phát vẫn cao hơn nhiều so với mức trước đại dịch và trên mức phù hợp với mục tiêu lạm phát 2% của các ngân hàng trung ương lớn”.

Nếu các ngân hàng trung ương giữ lãi suất cao trong một thời gian dài hoặc tăng lãi suất nhiều hơn mức kỳ vọng của các nhà đầu tư, thì đà phục hồi của thị trường trái phiếu có thể bị phá vỡ.

Lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm đã giảm xuống từ 3,9% vào cuối tháng 12 về 3,5%. Điều đó đã thúc đẩy sự hấp dẫn của trái phiếu doanh nghiệp, vốn thường mang lại lợi nhuận cao hơn so với trái phiếu chính phủ.

Chênh lệch tín dụng - khoản phí bảo hiểm mà các nhà đầu tư yêu cầu để nắm giữ trái phiếu doanh nghiệp so với trái phiếu chính phủ - đã thu hẹp kể từ đầu tháng 1. Khoảng cách về lợi suất giữa trái phiếu cấp đầu tư của Mỹ và trái phiếu kho bạc đã thắt chặt 0,1% tính tới thời điểm hiện tại trong năm nay.

“Thị trường trái phiếu cấp đầu tư hiện được định giá khá cao cho sự hoàn hảo. Tôi lo lắng về các sự kiện thiên nga đen và các chất xúc tác có thể lan rộng hơn từ thời điểm này”, chiến lược gia Maureen O'Connor cho biết.

Tuy nhiên, những mối lo ngại trên đã không ngăn được làn sóng tiền đổ vào thị trường trái phiếu.

Rick Rieder, giám đốc đầu tư thu nhập cố định tại BlackRock cho biết: “Có rất nhiều tiền để theo đuổi lợi suất. Trong một môi trường mà tăng trưởng đang chậm lại, thị trường chứng khoán không hấp dẫn, do đó mọi người đang cân nhắc nơi có một mức lợi suất hấp dẫn”.