Tỷ lệ nợ xấu tăng mạnh ở một số ngân hàng

Theo FiinRatings, sau khi thời gian cơ cấu thời hạn trả nợ cho khách hàng chịu ảnh hưởng bởi dịch Covid-19 theo Thông tư 14/2021/TT-NHNN kết thúc (30/6/2022), các ngân hàng bắt đầu đối mặt với nguy cơ gia tăng các khoản nợ xấu. Tỷ lệ nợ xấu điều chỉnh (nợ xấu nội bảng và trái phiếu đặc biệt do VAMC phát hành) tại thời điểm 30/9/2022 của toàn ngành là khoảng 2,6%, tăng nhẹ so với mức 2,5% hồi đầu năm. Nhiều ngân hàng lớn cũng tăng nhẹ tỷ lệ nợ xấu từ 0,1 - 0,3 điểm phần trăm.

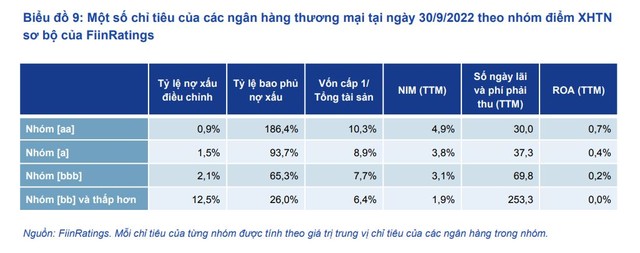

Báo cáo cho rằng, chất lượng các khoản lãi và phí phải thu đáng báo động ở nhóm ngân hàng có chất lượng tín dụng thấp. Trung bình, các ngân hàng có vòng quay khoản lãi và phí phải thu khoảng 30 đến 60 ngày. Tuy nhiên, một số ngân hàng có các khoản lãi và phí phải thu chiếm tỷ trọng tương đối lớn trong tổng tài sản, trong khi vòng quay lại rất dài (lên tới hơn 250 ngày) trong suốt nhiều năm liền.

|

Theo FiinRatings: “Đây là dấu hiệu cho thấy các khoản phải thu này tiềm ẩn nhiều nguy cơ trở thành nợ khó đòi và các số liệu kế toán chưa phản ánh chính xác chất lượng tài sản của ngân hàng”.

Trước kịch bản nợ xấu gia tăng, Báo cáo cho biết, nhiều ngân hàng đẩy mạnh việc trích lập dự phòng rủi ro tín dụng cho các khoản nợ xấu tiềm ẩn. Các ngân hàng có chất lượng tín dụng tốt, lợi nhuận cao thường có nhiều dư địa để trích lập dự phòng, giữ tỷ lệ bao phủ nợ xấu ở mức cao, điển hình như Vietcombank, BIDV, VietinBank…

“Chúng tôi cho rằng, các ngân hàng có tỷ lệ bao phủ nợ xấu cao sẽ có khả năng chống chọi tốt hơn trong điều kiện thị trường bất lợi như nợ xấu tăng từ tín dụng bất động sản, trái phiếu doanh nghiệp hay biên lãi thuần bị ảnh hưởng”, Báo cáo nhận định.

Hoạt động kinh doanh, đầu tư chứng khoán bị ảnh hưởng bởi các biến động thị trường

Theo FiinRatings, lãi suất tăng, biến động tỷ giá, sự sụt giảm mạnh của các chỉ số chứng khoán và tình trạng “đóng băng” của thị trường trái phiếu doanh nghiệp đã ảnh hưởng tiêu cực đến hoạt động kinh doanh, đầu tư chứng khoán của các ngân hàng. Nhiều ngân hàng ghi nhận lỗ từ hoạt động mua bán chứng khoán kinh doanh, chứng khoán đầu tư, đồng thời giảm tỷ trọng các loại chứng khoán trong tổng tài sản.

Cụ thể, nền lãi suất tăng đã đẩy lợi suất trái phiếu chính phủ trong những tháng cuối năm tăng mạnh lên tới 5,2% so với mức lợi suất khoảng 2,2% vào tháng 1/2022. Vì vậy, trái phiếu chính phủ hạch toán theo giá thị trường do các ngân hàng nắm giữ cũng sụt giảm về giá trị. Tỷ trọng trái phiếu chính phủ trên tổng tài sản sinh lời của các ngân hàng giảm từ mức 7,2% cuối năm 2021 xuống mức 6,3% cuối quý 3 năm 2022.

Đồng thời, theo FiinRatings, đóng cửa phiên giao dịch cuối năm 2022, VN-Index và HNX-Index giảm lần lượt 32,7% và 56,7% so với đầu năm, khiến danh mục cổ phiếu nắm giữ của các ngân hàng và các công ty con được hợp nhất trên BCTC của các ngân hàng sụt giảm mạnh.

Đặc biệt, danh mục trái phiếu doanh nghiệp của một số ngân hàng đang tiềm ẩn rủi ro tín dụng khi thị trường đã xuất hiện một số trường hợp chậm trả lãi và gốc trái phiếu. Mặc dù chỉ chiếm khoảng 2,2% tổng tài sản sinh lời của các ngân hàng, nhưng khi trái phiếu doanh nghiệp bị “nhảy” nhóm nợ cũng sẽ làm các khoản vay khác của doanh nghiệp đó tại các ngân hàng khác bị phân loại vào nhóm có chất lượng nợ thấp hơn, gia tăng tỷ lệ nợ xấu của toàn hệ thống.

Mức đệm vốn và các tỷ suất sinh lời phân hóa rõ rệt

Báo cáo cho biết, lợi nhuận của các ngân hàng có mức điểm xếp hạng tín nhiệm sơ bộ thấp bị ăn mòn gần như toàn bộ bởi các chi phí dự phòng, trong khi tỷ lệ đòn bẩy lại cao hơn hẳn so với các ngân hàng khác. Các ngân hàng này cũng ít có lợi thế về chi phí vốn do không thu hút được tiền gửi không kỳ hạn từ khách hàng mà phải phát hành trái phiếu và huy động tiền gửi với lãi suất cao so với các ngân hàng lớn, dẫn đến việc biên lãi thuần chỉ ở mức khoảng 2%.

|

Dự kiến trong năm 2023, FiinRatings cho rằng, biên lãi thuần của các ngân hàng có khả năng bị thu hẹp khi lãi suất huy động tăng mạnh hơn lãi suất cho vay.

Thực tế, từ cuối năm 2022, Ngân hàng Nhà nước cũng đã đưa ra chỉ đạo cho các ngân hàng thương mại giảm lãi suất cho vay theo quy mô và tiềm lực để hỗ trợ doanh nghiệp và nền kinh tế và đề xuất xử lý các ngân hàng tiếp tục tăng lãi suất. Điều này có thể gây khó khăn trong việc huy động vốn cho các ngân hàng quy mô vừa và nhỏ do không còn lợi thế cạnh tranh về lãi suất đối với các ngân hàng lớn.

Trong khi đó, việc giới hạn tỷ lệ vốn ngắn hạn cho vay trung và dài hạn theo lộ trình của Ngân hàng Nhà nước cũng sẽ gây áp lực huy động các nguồn vốn dài hạn hơn (trái phiếu, vốn chủ sở hữu,…) tại các ngân hàng. Với việc dịch bệnh Covid-19 về cơ bản đã được kiểm soát, lộ trình giảm tỷ lệ tối đa nguồn vốn ngắn hạn cho vay trung và dài hạn theo Thông tư 22/2019/TT-NHNN và Thông tư 08/2020/TTNHNN vẫn được áp dụng cho đến thời điểm này (giới hạn 34% kể từ ngày 01/10/2022), FiinRatings cho rằng ít có khả năng Ngân hàng Nhà nước sẽ tiếp tục thực hiện lùi thời gian áp dụng các quy định trên sau khi đã lùi thời hạn một năm nhằm hỗ trợ các ngân hàng trong dịch Covid-19.

“Chất lượng tài sản cũng là một yếu tố cần theo dõi, đặc biệt các ngân hàng có tỷ lệ nợ xấu cao cần thực hiện các biện pháp thu hồi và xử lý nợ xấu để cải thiện năng lực tài chính, tránh gây ảnh hưởng đến cả hệ thống và quyền lợi của người gửi tiền”, Báo cáo nhấn mạnh.