Tính đến ngày thứ Sáu (19/8), chỉ số S&P 500 đã tăng 17% so với mức thấp nhất trong tháng 6. Chỉ số NYSE FANG+ theo dõi 10 công ty công nghệ lớn hàng đầu, về mặt kỹ thuật đã quay trở lại một thị trường tăng giá, với những cái tên như Amazon và Tesla đã tăng hơn 20%.

Tuy nhiên, nhà đầu tư Mỹ và những nhà đầu tư khác trên thế giới rất ảm đạm về triển vọng nền kinh tế nói chung. Lạm phát ở các nền kinh tế tiên tiến đang ở mức nóng nhất trong nhiều thập kỷ, và các ngân hàng trung ương dường như rất khó khăn trong việc đưa lạm phát trở lại trong tầm kiểm soát.

|

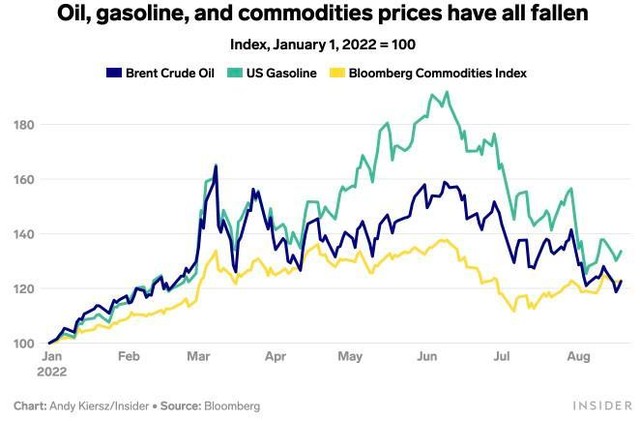

Diễn biến giá dầu Brent, giá xăng của Mỹ và chỉ số giá hàng hoá Bloomberg |

Trong khi đó, nhiều nhà đầu tư chứng khoán vẫn đang lạc quan về xu hướng hồi phục của thị trường gần đây. Trung tâm của sự lạc quan của các nhà đầu tư gần đây là thực tế rằng lạm phát có thể hạ nhiệt khi nền kinh tế Mỹ và toàn cầu tăng trưởng chậm lại.

Giá dầu đã giảm khoảng 20% so với mức cao gần đây, giá xăng ở Mỹ xuống dưới 4 USD/gallon sau khi đạt mức cao nhất là 5 USD/gallon vào tháng 6, và các hàng hoá khác cũng giảm giá mạnh. Tỷ lệ lạm phát hàng năm của Mỹ đã hạ nhiệt vào tháng 7 cũng là một lý do khác để hy vọng.

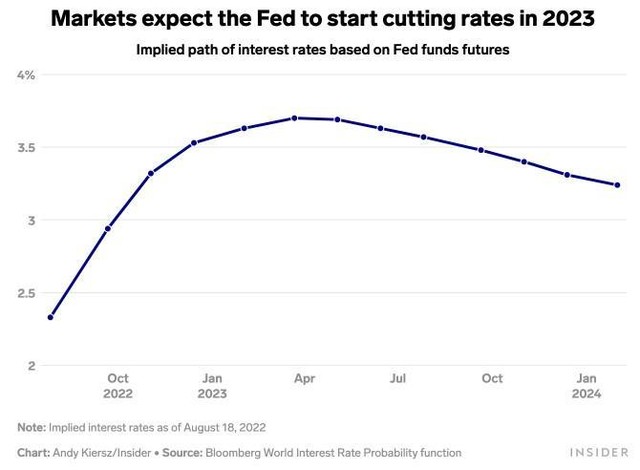

Với lạm phát giảm trở lại và những lo lắng về suy thoái gia tăng, Cục Dự trữ Liên bang (Fed) giờ đây sẽ không còn cần phải tăng lãi suất cao như trước nữa và thậm chí sẽ bắt đầu cắt giảm lãi suất vào năm tới.

Các nhà đầu tư đã nhanh chóng đánh giá lại con đường tăng lãi suất của Fed. Vào tháng 6, các thị trường dự đoán Fed sẽ tăng lãi suất đến 4%. Nhưng các dấu hiệu suy yếu của nền kinh tế và lạm phát giảm đã khiến các nhà đầu tư phải suy nghĩ lại vào tháng 7. Theo dữ liệu của Bloomberg, vào cuối tháng 7, thị trường đã kỳ vọng lãi suất sẽ đạt mức cao nhất là 3,3% vào tháng 12 trước khi giảm xuống 2,6% vào tháng 1/2024.

|

Thị trường kỳ vọng Fed sẽ bắt đầu cắt giảm lãi suất vào năm 2023 |

Lợi suất trái phiếu dài hạn, vốn nhạy cảm với kỳ vọng lãi suất, đã giảm mạnh so với mức cao nhất trong tháng 6. Điều đó đã thúc đẩy cổ phiếu công nghệ nói riêng vì có xu hướng tăng mạnh mạnh khi chi phí đi vay thấp hơn.

Bất chấp sự phục hồi của thị trường, hầu hết các nhà phân tích đều cảnh báo rằng các nhà đầu tư nên cẩn thận. Nhiều người tin rằng không có cơ sở để thị trường tin rằng Fed sẽ cắt giảm lãi suất một lần nữa và tránh một cuộc suy thoái kinh tế.

Nhóm nghiên cứu của Wells Fargo cho biết có khả năng sẽ xảy ra suy thoái kinh tế. Họ cho biết chỉ báo yêu thích của các nhà phân tích đang nhấp nháy một tín hiệu bán vào thời điểm hiện tại.

|

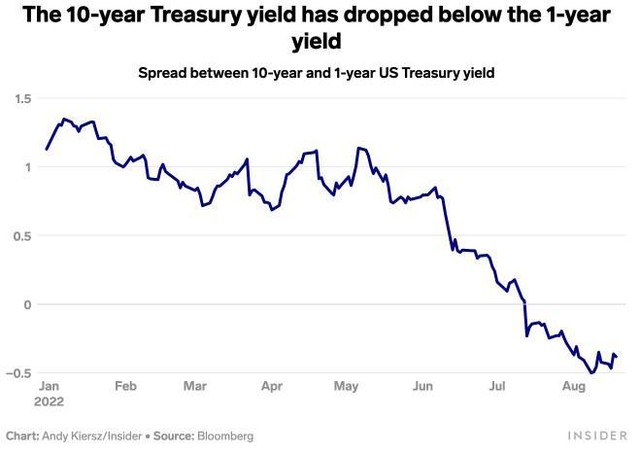

Chênh lệch lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm và 1 năm ngày càng thu hẹp |

Wells Fargo cho biết lợi suất của trái phiếu kho bạc Mỹ kỳ hạn 10 năm hiện thấp hơn nhiều so với lợi suất của trái phiếu kho bạc kỳ hạn 1 năm.

Đó là một sự đảo ngược so với những gì thường xảy ra và cho thấy rằng tăng trưởng kinh tế sẽ thấp hơn nhiều trong tương lai - điều này sẽ khiến Fed phải giảm mạnh lãi suất.

Lần cuối cùng trái phiếu lợi suất kỳ hạn 10 năm thấp hơn nhiều so với kỳ hạn 1 năm là khi nào là vào năm 2007, khi cuộc khủng hoảng tài chính diễn ra.

Nếu một cuộc suy thoái kinh tế sớm xảy ra, lợi nhuận của các công ty có thể bị giảm sút. Và bất kỳ đợt tăng giá nào của chứng khoán gần như chắc chắn sẽ kết thúc.

Wei Li, Giám đốc chiến lược đầu tư toàn cầu tại BlackRock cho biết, triển vọng kinh tế một lần nữa trở nên mờ mịt khi các quan chức Fed cho biết họ không muốn ngừng thắt chặt cho đến khi họ chắc chắn rằng lạm phát sẽ không bùng phát trở lại, ngay cả khi phải trả giá bằng một số “nỗi đau” kinh tế.

“Những gì chúng tôi đã thấy tại thời điểm này là một đợt phục hồi của thị trường gấu và chúng tôi không muốn đuổi theo nó. Tôi không nghĩ rằng chúng ta sẽ ra khỏi rừng với một tháng lạm phát hạ nhiệt. Việc đặt cược vào một trục xoay của Fed ôn hòa đã quá sớm và báo cáo lợi nhuận không phản ánh nguy cơ thực sự của một cuộc suy thoái của Mỹ vào năm tới", ông cho biết.

Mùa báo cáo quý II đã giúp khôi phục niềm tin của nhà đầu tư vào sức khỏe của các doanh nghiệp Mỹ và Châu Âu khi các công ty phần lớn chứng minh nhu cầu đủ mạnh để họ vượt qua chi phí cao hơn. Và các chỉ số kinh tế rộng hơn như thị trường lao động Mỹ đã tăng mạnh.

Tuy nhiên, các nhà kinh tế dự báo hoạt động kinh doanh sẽ chậm lại kể từ quý III trong khi các chiến lược gia cho rằng các công ty sẽ phải vật lộn để tiếp tục tăng giá để bảo vệ tỷ suất lợi nhuận, đe dọa lợi nhuận trong nửa cuối năm. Tại châu Âu, chiến lược gia Beata Manthey của Citigroup cho rằng lợi nhuận doanh nghiệp nói chung sẽ giảm 2% trong năm nay và 5% vào năm 2023.

Trong khi cuộc khảo sát các nhà quản lý quỹ toàn cầu mới nhất của Bank of America cho thấy đã bớt bi quan hơn về tăng trưởng toàn cầu, tâm lý vẫn còn suy giảm. Theo chiến lược gia Michael Hartnett, dòng tiền đang đổ vào cổ phiếu và trái phiếu cho thấy “rất ít nỗi sợ hãi” đối với Fed. Tuy nhiên, ông cho rằng ngân hàng trung ương chưa thể kết thúc quá trình thắt chặt. Các nhà đầu tư sẽ tìm kiếm manh mối về điều này tại cuộc họp Jackson Hole hàng năm của Fed diễn ra vào tuần này.