Tuy nhiên, trong quá trình triển khai phát hành ESOP lại phát sinh nhiều xung đột lợi ích với cổ đông và quyền mua ESOP số lượng lớn thường về tay đội ngũ lãnh đạo cao cấp.

Chính sách ESOP thiếu công bằng cho nhà đầu tư...

Tại Thế Giới Di động (mã MWG), công ty vừa thông qua kế hoạch phát hành 19,2 triệu cổ phiếu ESOP với giá 10.000 đồng/cổ phiếu, thấp hơn 92% so với giá thị trường.

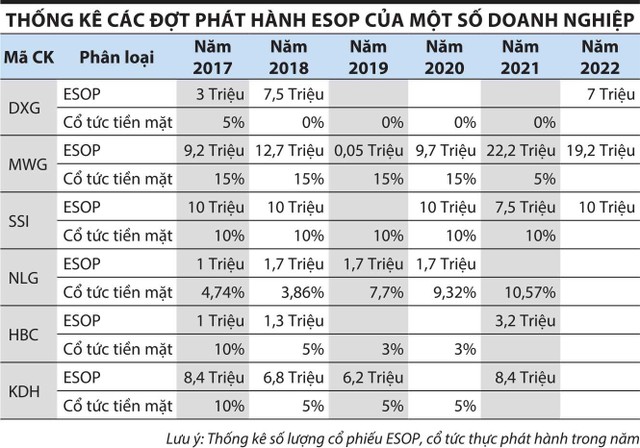

MWG là một doanh nghiệp hiếm trên sàn liên tục nâng số lượng phát hành ESOP theo thời gian. Cụ thể, nếu như năm 2017 chỉ phát hành 9,2 triệu cổ phiếu ESOP thì tới năm 2021 đã phát hành tới 22,2 triệu cổ phiếu ESOP và chuẩn bị phát hành tiếp 19,2 triệu cổ phiếu ESOP trong năm 2022.

Trong nhiều lần tổ chức Đại hội cổ đông, ông Nguyễn Đức Tài, Chủ tịch HĐQT công ty luôn khẳng định và sẽ tiếp tục thực hiện kế hoạch phát hành ESOP hàng năm. Ngược lại, cổ đông của công ty, người chủ của công ty chỉ nhận được chính sách cổ tức duy trì ở mức 15%, tương ứng 1.500 đồng/cổ phiếu và chỉ khoảng hơn 1,1% lợi tức hàng năm so với thị giá, thấp hơn nhiều so với tiền gửi ngân hàng.

Tại Chứng khoán SSI (mã SSI), công ty duy trì chính sách cổ tức đều 10% hàng năm và đồng thời liên tục phát hành cổ phiếu ESOP cho ban lãnh đạo công ty. Điều này trái ngược với các công ty cùng ngành như Chứng khoán VNDirect (VND) không phát hành, Chứng khoán TP.HCM (HCM) cách nhiều năm mới phát hành một lần để tránh xung đột lợi ích giữa ban lãnh đạo và cổ đông của công ty.

|

Nhìn chung, các doanh nghiệp phát hành ESOP trong nhiều năm thì cổ đông chỉ nhận được mức cổ tức khiêm tốn so với thị giá, thậm chí nhiều doanh nghiệp như DXG không trả cổ tức tiền mặt.

Như vậy, nếu một nhà đầu tư chỉ hưởng tới cổ tức và chiến lược đầu tư dài hạn, điều này sẽ có thiệt thòi nhất định so với ban lãnh đạo luôn có cổ phiếu ESOP gối đầu về đều đặn hàng năm và có thể bán chốt lời và lãi lớn nhờ mua được giá chiết khấu lớn so với thị giá.

Được biết, mức giá ưu đãi theo ESOP thường thấp hơn đáng kể so với thị giá khiến nhiều nhà đầu tư lo ngại việc cổ phiếu bị pha loãng, cũng như tình trạng xung đột lợi ích giữa ban lãnh đạo, người lao động của doanh nghiệp niêm yết và các cổ đông, nhà đầu tư trên thị trường.

... Và có thể ảnh hưởng tới tăng trưởng trong dài hạn của doanh nghiệp

Dưới góc độ tài chính, việc phát hành cổ phiếu ESOP còn bộc lộ một số điểm yếu khác, có thể ảnh hưởng tới tăng trưởng trong dài hạn của doanh nghiệp.

Theo quy định kế toán Việt Nam hiện hành, nếu doanh nghiệp thưởng tiền mặt sẽ làm giảm lợi nhuận sau thuế, còn nếu phát hành ESOP thì chỉ cần chuyển từ các khoản mục lợi nhuận chưa phân phối, thặng dư cổ phần, quỹ đầu tư phát triển, quỹ khác sang tăng vốn chủ sở hữu. Như vậy, về bản chất, phát hành ESOP là chuyển dịch các khoản mục trong báo cáo tài chính.

Còn theo Chuẩn mực báo cáo tài chính quốc tế (IFRS), khi doanh nghiệp phát hành ESOP sẽ buộc phải ghi nhận chi phí theo từng giai đoạn sát với thời gian gắn liền với kỳ ESOP đó.

Ví dụ, nếu một doanh nghiệp phát hành ESOP với thời gian hạn chế chuyển nhượng là 50% trong năm thứ nhất và 50% còn lại trong năm thứ hai, thì doanh nghiệp phải ghi nhận chi phí của từng khoản ESOP không còn bị giới hạn chuyển nhượng vào cuối năm thứ nhất và cuối năm thứ hai.

Chi phí phát hành ESOP được ghi phụ thuộc vào giá trị hợp lý của cổ phiếu đó tại ngày ESOP được phát hành, thông thường là sử dụng giá thị trường.

Có thể thấy, theo quy định kế toán quốc tế, ESOP là một loại chi phí và khi phát hành, doanh nghiệp sẽ phải ghi nhận giảm lợi nhuận trong kỳ.

Tại Việt Nam, áp dụng điều này sẽ điều chỉnh giảm lợi nhuận của doanh nghiệp, từ đó có thể làm giảm khả năng hoàn thành kế hoạch lợi nhuận đã đề ra. Trong khi đó, doanh nghiệp thường dựa vào việc hoàn thành bao nhiêu phần trăm kế hoạch lợi nhuận là có thể phát hành ESOP, cho dù kế hoạch này thấp hơn kế hoạch trước đó.

Điều này không tạo nên chính sách phân chia lợi nhuận hài hòa bởi vì cổ đông chỉ có một nguồn thu nhập cố định là cổ tức, trong khi lãnh đạo, nhân viên vẫn còn có lương, thưởng và thêm cổ phiếu ESOP để bán đều đặn hàng năm.

Đó là chưa kể, khi cổ phiếu ESOP niêm yết bổ sung sẽ tạo áp lực lên thị giá chứng khoán, cũng như cho cổ đông vì tăng cung, pha loãng tỷ lệ sở hữu.

Không thể phủ nhận ESOP hiện tại được xem là công cụ hữu hiệu đối với doanh nghiệp khi vừa giúp doanh nghiệp giữ được người tài, vừa có thể tăng vốn, mà không làm ảnh hưởng tới lợi nhuận doanh nghiệp.

Nhưng để phản ánh hết được bản chất của ESOP thì cần phải tuân theo nguyên tắc kế toán quốc tế. Khi đó, cổ đông và nhà đầu tư sẽ có góc nhìn khách quan hơn, chân thực hơn về tình hình kinh doanh của doanh nghiệp và đó là xu hướng tất yếu trong tương lai khi Việt Nam áp dụng theo IFRS.

Tại “Đề án áp dụng Chuẩn mực Báo cáo tài chính quốc tế (IFRS) tại Việt Nam”, lộ trình áp dụng đã được đưa ra: Từ năm 2019 - 2021 là giai đoạn chuẩn bị, từ 2022 - 2025 các doanh nghiệp tự nguyện áp dụng và sau năm 2025 sẽ bắt buộc áp dụng quy định chuẩn quốc tế.

Như vậy, nếu muốn hài hoà lợi ích giữa cổ đông, lãnh đạo công ty, các công ty niêm yết cần sớm áp dụng theo tiêu chuẩn kế toán IFRS, khi đó lợi ích cổ đông bên ngoài sẽ được bảo vệ hơn so với chính sách phát hành ESOP hiện nay mà các công ty niêm yết liên tục thực hiện với mục đích giữ chân nhân viên, nhưng thực tế số lượng lớn cổ phiếu ESOP về tay ban lãnh đạo cấp cao, ở nhiều công ty cũng chính là những người có quyền quyết định chính đối với chính sách ESOP.