Xu hướng tất yếu

Chuyển đổi số đã diễn ra ở gần như toàn bộ các khía cạnh của ngành tài chính và việc giao dịch cũng không ngoại lệ. Với sự phát triển của hệ thống máy tính, với khả năng tính toán và xử lý ngày càng hiện đại, sự quan tâm đầu tư của nhiều thành phần tham gia thị trường, giao dịch qua hệ thống máy tính tự động ngày càng trở nên phổ biến và đóng vai trò trọng.

Giao dịch thuật toán, hoặc mức độ phức tạp hơn là giao dịch với tần suất cao (High Frequency Trading – HFT) được đưa vào áp dụng từ những năm cuối thế kỷ 20, khi Ủy ban Chứng khoán và giao dịch Hoa Kỳ (SEC) cho phép các giao dịch điện tử thực hiện vào năm 1998 tại Sở Giao dịch chứng khoán New York.

Vào đầu thế kỷ 21, các giao dịch HFT có thời gian thực hiện vài giây, trong khi đến năm 2010, thời gian này đã giảm xuống còn mili giây, thậm chí là micro giây. Việc đặt lệnh tự động giúp thực hiện các tác vụ phức tạp mà việc đặt lệnh thủ công khó có thể hoàn thành và hình thành một ngành công nghiệp mới, chuyên cung cấp các giải pháp, ý tưởng thuật toán và hạ tầng nền tảng cho giao dịch tự động.

Theo thống kê, các giao dịch tần suất cao hiện chiếm trên dưới 50% tổng khối lượng giao dịch trên thị trường chứng khoán Mỹ. Ở các thị trường châu Âu, tỷ trọng này theo nhiều báo cáo dao động từ 20 - 40%, tùy thị trường. Ở các thị trường chứng khoán phát triển trong khu vực châu Á, giao dịch tự động ngày càng đóng vai trò quan trọng.

Không chỉ ở thị trường cổ phiếu, tại các thị trường trái phiếu, hàng hóa, đặc biệt là ngoại hối, tiền số, giao dịch thuật toán cũng là một lựa chọn phổ biến với nhà đầu tư (cả tổ chức và cá nhân). Không chỉ áp dụng cho chiến lược ngắn hạn, giao dịch thuật toán còn ứng dụng cho mục đích giao dịch trung và dài hạn.

Sự phát triển của xu hướng giao dịch thuật toán cũng làm xuất hiện một thị trường mới, thị trường cung ứng các giải pháp để thực hiện các giao dịch này. Theo báo cáo của Grand View Research, quy mô của thị trường này đạt hơn 17 tỷ USD vào năm 2022 và dự báo đạt quy mô 43 tỷ USD vào năm 2030, với tốc độ tăng trưởng bình quân mỗi năm là 12,2%.

Để tóm tắt lại sức ảnh hưởng ngày một lớn của giao dịch tự động trên các thị trường tài chính, có thể trích dẫn một đoạn trong cuốn sách bán chạy “Flash Boys: Cuộc nổi dậy ở Phố Wall” của tác giả nổi tiếng Michael Lewis: “People no longer are responsible for what happens in the market because computers make all the decisions”. Tạm dịch là “Con người không còn chịu trách nhiệm về những gì xảy ra trên thị trường, vì máy tính đưa ra mọi quyết định”.

Nhiều tác động trái chiều

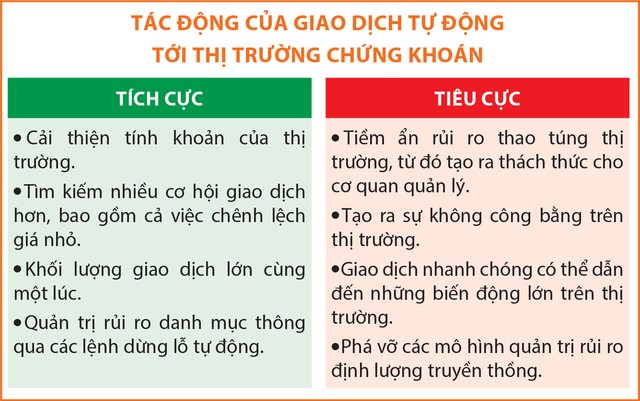

Giao dịch tự động ngày càng đóng góp lớn vào tỷ trọng thanh khoản ở nhiều thị trường. Có thể thấy ngay những tác động tích cực như việc cải thiện thanh khoản thị trường, giúp nhà giao dịch có nhiều cơ hội giao dịch hơn và thực thi được các chiến lược mà rất khó thực hiện thủ công, thực hiện các giao dịch nhanh và số lượng lớn hay quản trị rủi ro tự động với các lệnh dừng lỗ. Máy móc cải thiện hiệu suất lao động ở nhiều lĩnh vực và trong giao dịch tài chính có lẽ cũng không ngoại lệ.

|

Tuy nhiên, giao dịch bằng thuật toán trong thực tế đã xuất hiện những ảnh hưởng tiêu cực như tiềm ẩn rủi ro thao túng thị trường, tạo ra sự không công bằng trên thị trường, đặc biệt với nhà đầu tư cá nhân không được trang bị các công cụ giao dịch và có thể dẫn đến những biến động lớn trên thị trường. Một trong những diễn biến mà giao dịch tần suất cao bị đổ lỗi nhiều nhất là việc gây ra những biến động lớn trên thị trường.

Khởi đầu là sự kiện “Thứ Hai đen tối – Black Monday” năm 1987, đến những cú bán tháo trong giai đoạn khủng hoảng tài chính toàn cầu năm 2007 - 2008, vụ Flash Crash năm 2010, những biến động bất thường của đồng bảng Anh trong sự kiện Brexit, hay rất nhiều sự kiện ở quy mô nhỏ hơn, giao dịch tần suất cao luôn được xem là một trong những nguyên nhân chính.

Nhắc lại vụ Flash Crash năm 2010, chiều ngày 6/5/2010, chỉ số trung bình công nghiệp Dow Jones giảm hơn 1.000 điểm chỉ trong 10 phút, sau đó phục hồi dần trở lại. Nguyên nhân được công bố sau đó cho biến động này được giải thích chỉ đơn giản là do việc đặt nhầm lệnh của các nhân viên giao dịch, sau đó bán tháo được kích hoạt do các lệnh tự động được kích hoạt.

Kinh nghiệm quản lý ở một số nước

Những điểm tích cực và tiêu cực của giao dịch tự động có thể dễ dàng nhận ra. Tùy thuộc vào thực trạng hạ tầng, sự phát triển của thị trường và mục tiêu của cơ quan quản lý, ở mỗi quốc gia sẽ có những hình thức kiểm soát khác nhau đối với hoạt động này. Đó có thể là những quy định để định hướng, hay đơn giản là những quyết định tạm ngừng để đạt được những mục tiêu mà cơ quan quản lý ưu tiên.

Trong những nỗ lực của mình, đặc biệt là sau khủng hoảng, các cơ quan quản lý của Mỹ đã ban hành 2 quy định quan trọng: The proposed Regulation Systems Compliance and Integrity (viết tắt là Reg SCI), một bộ quy tắc do Ủy ban Chứng khoán và giao dịch Mỹ tạo ra để giám sát tính bảo mật và khả năng của cơ sở hạ tầng công nghệ của thị trường chứng khoán nước này; Regulation Automated Trading (viết tắt là Reg AT) - quy định về giao dịch tự động.

Trong khi Reg SCI tập trung vào nỗ lực kiểm tra định kỳ với khả năng chịu đựng của hệ thống và các thành viên với các sự cố tốc biến, hay các đợt khủng hoảng kéo dài có thể gây ra bởi giao dịch thuật toán thì Reg AT tập trung vào việc nâng cao chất lượng các thành viên tham gia thị trường bằng cách đưa ra những quy định nghiêm ngặt cho các thành viên mới muốn đăng ký giao dịch tần suất cao.

Trong khi đó, EU ban hành Chỉ thị về công cụ tài chính II (Markets in Financial Instruments DirectiveII, viết tắt là MiFIDII), thậm chí còn trực diện hơn, tăng tính minh bạch bằng cách quản lý cụ thể các nghiệp vụ mà một công ty tham gia giao dịch thuật toán có thể thực hiện bằng cách phải thông tin cụ thể đến các cơ quan quản lý mã nguồn thuật toán sử dụng.

Đầu tháng 9/2023, Trung Quốc một lần nữa hạn chế các giao dịch bằng thuật toán trong nỗ lực hãm đà rơi của thị trường chứng khoán nước này.

Tại thị trường lân cận với Việt Nam là Thái Lan, các giao dịch thuật toán cũng được phân loại và được chấp thuận bởi Sở Giao dịch chứng khoán Thái Lan (SET) và Sở Giao dịch chứng khoán phái sinh Thái Lan (TFEX). Các công ty tham gia phải đáp ứng được các tiêu chí nhất định và được đánh giá định kỳ ít nhất một năm một lần

Tóm lại, việc quản lý hay hạn chế giao dịch tự động ở mỗi quốc gia là khác nhau. Cũng như nhiều lựa chọn chính sách khác, điều này như đã đề cập sẽ phụ thuộc vào hạ tầng, bối cảnh và các mục tiêu chính sách của các cơ quan quản lý. Sự phù hợp được đưa ra dựa trên sự cân nhắc và đánh đổi nhằm đạt được lợi ích cao nhất cho tổng thể thị trường. Nhưng vẫn có thể khẳng định, giao dịch tự động nói chung sẽ luôn là xu hướng tất yếu của công nghệ và niềm cảm hứng sáng tạo của một bộ phận các nhà đầu tư, nhà phát triển giải pháp quan tâm đến lĩnh vực này.

Cách thức quản lý của thị trường Thái Lan

Giao dịch thuật toán là giao dịch dựa trên phần mềm để tự động tạo và thực hiện lệnh, phải được SET chấp thuận trước khi sử dụng.

Có hai loại ứng dụng cho giao dịch thuật toán, mỗi loại đều phải có hệ thống quản trị rủi ro trước khi giao dịch (PTRM):

Một là, giao dịch một chiến lược (SET phê duyệt): sử dụng ít tài nguyên hơn nhưng nếu muốn thêm một chiến lược mới thì phải nộp đơn lên SET;

Hai là, giao dịch đa chiến lược (SET và Sở Giao dịch chứng khoán phái sinh Thái Lan - TFEX phê duyệt): phải phát triển hệ thống quản trị rủi ro trước khi giao dịch phức tạp hơn, không cần nộp đơn bổ sung cho chiến lược mới. Nhưng khi cơ quan quản lý kiểm tra và phát hiện hệ thống quản trị rủi ro trước khi giao dịch thì công ty chứng khoán phải cải thiện hệ thống này và nộp đơn đăng ký lại.

Điều kiện để thực hiện giao dịch thuật toán

1. Các thông số về cấu hình của nhân viên môi giới và khách hàng, nhật ký hoạt động phải được lưu giữ.

2. Mỗi năm ít nhất 1 lần, phải đánh giá lại các thông số của giao dịch thuật toán.

3. Sàng lọc khách hàng: kiểm soát hạn mức margin và từ chối trách nhiệm pháp lý.

4. Đào tạo liên tục về các quy tắc và quy định của SET, hướng dẫn sử dụng giao dịch thuật toán và quy trình quản lý khủng hoảng.

5. Giám sát và cảnh báo: Nhân viên môi giới chịu trách nhiệm giám sát giao dịch thuật toán sẽ phản hồi kịp thời các vấn đề về hoạt động và quy định.

6. Lưu giữ hướng dẫn sử dụng và hướng dẫn về khắc phục sự cố và quản lý khủng hoảng.

7. Duy trì hệ thống sàng lọc lệnh hoặc các hệ thống khác để ngăn chặn các mục nhập lệnh có thể ảnh hưởng xấu đến thị trường, dẫn đến thị trường biến động mạnh hoặc vi phạm pháp luật, bao gồm ngăn chặn các lệnh đẩy giá chứng khoán, lệnh đã nhập và sau đó bị hủy, chẻ lệnh và rửa lệnh. Công ty chứng khoán phải ngăn chặn các lệnh ở tài khoản của khách hàng, cho dù là tiền mặt, số dư tiền mặt hoặc tài khoản margin.

Các công ty chứng khoán thành viên phải gửi thông tin liên quan đến khách hàng (trong trường hợp khách hàng phát triển hoặc tự mua giao dịch thuật toán đó) cho SET trước khi cung cấp dịch vụ cho khách hàng để kiểm tra.

Quy trình phê duyệt

1. Thành viên nộp mẫu yêu cầu kết nối với hệ thống giao dịch SET thông qua biểu mẫu SCP Member Digital

2. Thành viên tiến hành kiểm tra hệ thống và gửi kết quả kiểm tra.

3. SET xem xét mẫu yêu cầu, tài liệu hỗ trợ và kết quả kiểm tra.

4. SET đưa ra quyết định phê duyệt. Sau khi nhận được sự chấp thuận từ SET, thành viên sẽ có thể thông báo cho khách hàng rằng họ có thể gửi lệnh giao dịch thông qua DMA (Direct market access).