Dự thảo nghị định mới của Bộ Tài chính đang siết rất chặt thị trường trái phiếu

Siết quá chặt

Dự thảo lần 5, Nghị định sửa đổi, bổ sung Nghị định 153/2020/NĐ-CP mới được công bố cho thấy, điều kiện phát hành, mục đích phát hành trái phiếu doanh nghiệp (TPDN) sắp bị siết rất chặt. Nhiều doanh nghiệp lo ngại, các quy định mới này sẽ bóp nghẹt thị trường, buộc nhiều doanh nghiệp phải dừng cuộc chơi trái phiếu, thậm chí có thể gây rủi ro vỡ nợ dây chuyền nếu dòng vốn bị phanh đột ngột.

Cụ thể, theo dự thảo mới nhất, mục đích phát hành TPDN riêng lẻ bị thu hẹp. Theo đó, doanh nghiệp không được phát hành trái phiếu để đầu tư theo hình thức góp vốn, mua cổ phần, mua phần vốn góp, mua trái phiếu của doanh nghiệp khác, hoặc cho doanh nghiệp khác vay vốn. Lý do Bộ Tài chính đưa ra quy định này là để hạn chế chuyển vốn giữa các doanh nghiệp.

Ngoài ra, dự thảo Nghị định cũng đưa ra yêu cầu khắt khe hơn điều kiện tài chính với nhà phát hành như: tổng dư nợ vay trái phiếu từ tất cả các hình thức vay trái phiếu tại thời điểm phát hành (bao gồm cả khối lượng dự kiến phát hành) không được vượt quá 3 lần vốn chủ sở hữu theo báo cáo tài chính quý gần nhất; có kết quả hoạt động sản xuất, kinh doanh của năm liền kề trước năm phát hành có lãi và không có lỗ lũy kế theo báo cáo tài chính được kiểm toán về tài sản đảm bảo với trái phiếu…

Đặc biệt, Dự thảo quy định, nhà đầu tư chuyên nghiệp là cá nhân chỉ được mua trái phiếu riêng lẻ do công ty đại chúng phát hành và phải có tài sản đảm bảo hoặc bảo lãnh thanh toán.

Các quy định này được doanh nghiệp nhận định là sẽ bóp nghẹt đáng kể thị trường trái phiếu doanh nghiệp riêng lẻ, cả phía cung lẫn phía cầu.

Luật sư Nguyễn Thanh Hà, Chủ tịch Công ty Luật SBLAW cho rằng, Nghị định 153 trước đây quá thoáng, còn dự thảo sửa đổi thì lại thắt quá chặt.

“Quy định doanh nghiệp muốn phát hành riêng lẻ thì năm liền trước không được lỗ, nó gần giống việc phát hành chứng khoán ra công chúng. Điều kiện quay ngoắt 180 độ như thế thì khó khăn cho các doanh nghiệp, đặc biệt một số doanh nghiệp khởi nghiệp, làm sao họ có cái lãi được ngay, nhiều doanh nghiệp lỗ 5-10 năm và lỗ theo lộ trình. Vì vậy, điều kiện trên sẽ loại rất nhiều doanh nghiệp start-up hay dự án tốt”, ông Hà nói.

Quy định không được phát hành TPDN để góp vốn, mua cổ phần cũng được dự báo sẽ gây khó khăn rất lớn cho các doanh nghiệp hoạt động theo mô hình tập đoàn, có nhiều công ty con như BRG, TNR, Vingroup, Novaland… Lý do là, theo quy định này, công ty mẹ không thể phát hành TPDN để tài trợ cho công ty con thực hiện dự án. Trong khi đó, công ty con mới thành lập (vì mục tiêu phát triển dự án) khó đáp ứng được điều kiện phát hành TPDN riêng lẻ. Chặn cửa huy động vốn qua kênh TPDN cũng sẽ khiến các doanh nghiệp ngại ngần đầu tư vào lĩnh vực mới.

Với nhà đầu tư, dự thảo quy định thắt chặt điều kiện nhà đầu tư chuyên nghiệp là hết sức tích cực, song việc đưa ra quy định về nhà đầu tư cá nhân chỉ được mua TPDN của doanh nghiệp đại chúng hoặc có bảo lãnh thanh toán sẽ làm suy giảm thanh khoản thị trường, thắt chặt sức mua, khiến doanh nghiệp khó huy động vốn, có thể gây ra rủi ro lớn về vỡ nợ dây chuyền trên thị trường.

Hơn nữa, không có yếu tố nào đảm bảo công ty đại chúng có khả năng trả nợ tốt hơn công ty chưa đại chúng. Tài sản đảm bảo cũng không phải là cây đũa thần. “Bom nợ” Tân Hoàng Minh cho thấy, việc xử lý tài sản đảm bảo rất khó khăn, phức tạp. Bên cạnh đó, nghiệp vụ bảo lãnh thanh toán cũng chỉ có các ngân hàng thực hiện được. Thực tế, rất ít khả năng các ngân hàng thương mại chấp nhận rủi ro này để bảo lãnh thanh toán cho các trái phiếu doanh nghiệp.

Tôn trọng quyền huy động vốn của doanh nghiệp

Thông cảm với việc đưa ra các quy định siết chặt TPDN của Bộ Tài chính, song các chuyên gia, doanh nghiệp cho rằng, Bộ Tài chính vẫn chưa tìm được điểm trung hòa để vừa bảo vệ nhà đầu tư, vừa thúc đẩy thị trường TPDN.

Ông Khổng Phan Đức, Chủ tịch HĐTV VietinBank Capital cho rằng, sau sự cố Tân Hoàng Minh, tất cả các bên, bao gồm cả cơ quan quản lý nhà nước cũng cảm thấy giật mình. Việc chấn chỉnh thị trường là cần thiết. Tuy vậy, theo ông Đức, cần phải tôn trọng quyền huy động vốn của doanh nghiệp. Với một số doanh nghiệp, TPDN riêng lẻ là một kênh cực kỳ quan trọng vì các kênh huy động vốn khác hầu như đã đóng lại.

“Nếu chặn nốt kênh trái phiếu phát hành riêng lẻ, họ sẽ phải nghĩ đến một kênh vốn đầu tư mạo hiểm, hoặc buộc phải quay lại thị trường chợ đen. Khi nói về thanh lọc thị trường, tôi rất đồng tình với ý kiến của Thủ tướng, những sai phạm vượt quá xa so với chuẩn mực, cần phải phanh lại, nhưng đồng thời, phải tạo điều kiện khắc phục được sai lầm đó, cũng như tạo điều kiện cho thị trường tự điều tiết thông qua việc tăng cường nhận thức”, ông Đức nói.

Theo các chuyên gia kinh tế, thay vì thắt quá chặt điều kiện phát hành TPDN, điều kiện về tài sản đảm bảo, cơ quan quản lý nên tập trung vào các giải pháp minh bạch thông tin (đặc biệt là tăng cường xếp hạng tín nhiệm), khuyến khích các quỹ đầu tư trái phiếu phát triển, nâng cao sự chuyên nghiệp cho các nhà đầu tư cá nhân… Đặc biệt, xếp hạng tín nhiệm được các chuyên gia cho rằng, rất nên khuyến khích vì là một chỉ báo vô cùng quan trọng giúp nhà đầu tư trong việc đưa ra quyết định đầu tư trái phiếu.

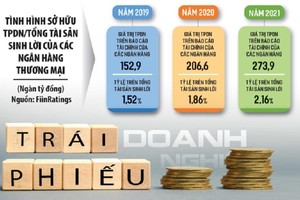

Theo ông Nguyễn Tùng Anh, Trưởng nhóm nghiên cứu rủi ro tín dụng FiinRatings, không thể áp dụng biện pháp cứng rắn chặn nguồn lực tài chính cho doanh nghiệp. Không phải cứ lỗ là xấu, vì có nhiều doanh nghiệp, dự án giai đoạn đầu lỗ, nhưng dòng tiền dương, khả năng chi trả nợ của họ vẫn còn, có sức khoẻ tài chính ổn, tín dụng ổn và có thiện chí trả nợ thì không đáng ngại. TPDN riêng lẻ của các doanh nghiệp này vẫn có chỗ đứng riêng.