Sau khủng hoảng, chứng khoán đều tăng

Có một điều mà số liệu thống kê có thể gợi ra cho chúng ta thấy, đó là đợt hồi phục sau các cuộc khủng hoảng thường khá dài và đẩy thị trường lên những mức giá cao hơn mức cũ.

Hãy điểm lại vài đợt khủng hoảng trong giai đoạn từ thập niên 1990 trở lại đây. Đầu tiên là đợt khủng hoảng tài chính châu Á năm 1997. Nhìn vào diễn biến TTCK các nước bị tác động mạnh của cuộc khủng hoảng này, một điểm chung có thể nhận ra là 12 tháng sau khủng hoảng, lợi nhuận từ TTCK trở nên rất hấp dẫn. Hãy nhìn điển hình của Thái Lan, một trong những nước bị tác động đầu tiên và nặng nề nhất của cuộc khủng hoảng tài chính năm 1997. Chỉ số chứng khoán SET của Thái Lan giảm từ mức trên 600 điểm vào giữa năm 1997 về mức gần 200 điểm vào tháng 9/1998, làm "bay hơi" gần như toàn bộ tài sản của nhà đầu tư nước này. Tuy nhiên, chỉ trong vòng chưa đầy 12 tháng sau đó, chỉ số này vọt lên mức trên 500 điểm. Dường như khi nhà đầu tư ở Thái Lan cảm thấy mất tất cả, đó là lại thời cơ cho những nhà đầu tư mới.

Một mẫu hình tương tự cũng đã hình thành ở đồ thị chỉ số Merval của Argentina trong cuộc khủng hoảng nợ năm 2001 và chỉ số S&P500 của Mỹ trong đợt nổ bong bóng dotcom năm 2000 - 2001. Nhìn chung, 12 tháng sau đỉnh điểm của cuộc khủng hoảng, nhà đầu tư kiên trì nắm giữ cổ phiếu trong giai đoạn tệ hại nhất có thể khôi phục lại khoảng 70 - 80% những gì đã mất; và những người mạo hiểm đầu tư vào lúc khó khăn nhất có thể kiếm nhiều hơn (đặc biệt là nếu họ đầu tư dài hạn vào công ty tốt thì không chỉ trong vòng 12 tháng sau đó mà kéo dài cả vài năm sau, tỷ suất sinh lời hàng năm đều rất cao). Vậy một quy luật chung có thể nhận thấy là giai đoạn tệ hại nhất của cuộc khủng hoảng, dường như là thời điểm đầu tư tốt nhất, chứ không phải là thời điểm để tháo chạy.

Thắng trong nguy hiểm

Có nhiều trường hợp đầu tư (hoặc đầu cơ) và thành công lớn trong những vụ đổ bể thị trường nổi tiếng trong lịch sử, trong số đó có người đã bước lên vị trí giàu nhất thế giới tại thời điểm tháng 8/2007: Carlos Slim.

Vào thời điểm khó khăn nhất của cuộc khủng hoảng tại Mexico năm 1982, khi mà nền kinh tế nước này lâm vào khủng hoảng nợ, hệ thống ngân hàng bị quốc hữu hóa một phần và nền tài chính được mô tả là gần như tê liệt, Carlos Slim lại đẩy mạnh đầu tư vào nhiều ngành khác nhau, trong đó thực hiện thâu tóm các công ty lớn. Wall Street Journal từng phân tích chiến lược kiếm tiền của ông này và chỉ ra một phần quan trọng trong đó chính là lợi dụng kinh tế đi xuống để đầu tư khôn ngoan vào những công ty giá rẻ. Đương nhiên, sau chiến lược mua các công ty giá rẻ, còn là chiến lược "khép góc" thị trường lại, đẩy đối thủ cạnh tranh ra khỏi thị trường, để tạo ra quyền lực độc quyền làm giá trên thị trường. Ở khía cạnh nào đó, chiến lược của Carlos Slim là sự kết hợp phương thức kiếm tiền bằng đầu tư khôn ngoan vào công ty giá rẻ của Warren Buffett và kiểu kiếm tiền nhờ độc quyền của Bill Gates.

Nhưng điểm trọng yếu trong chiến lược mua công ty khi giá rẻ của Carlos Slim và Warren Buffett có nhiều điều khác nhau. Carlos Slim tuy đầu tư nhiều lĩnh vực (200 công ty với đủ mọi ngành nghề như viễn thông, thuốc lá, khách sạn, ngân hàng...), nhưng thế mạnh tập trung là trong thế độc quyền về viễn thông. Và Buffett thì hướng tới chiến lược mua cái gì mà ông ta hiểu rõ. Đối với hai người giàu có này, họ không vung tiền vào bất cứ cái gì thấy có vẻ rẻ. Họ hiểu biết về công ty đó và biết rằng giá nó thật sự rẻ. Cách làm này trái ngược với một số phương thức đầu tư nhắm vào cổ phiếu nhỏ kiểu penny stock mà không biết nhiều thông tin về công ty đó, chỉ mua vì thấy nó có vẻ rẻ so với thị trường.

Dễ học, nhưng khó thuộc và khó dùng

Mẫu hình thành công từ đầu tư trong khủng hoảng như Carlos Slim có thể dễ tìm đọc, nhưng không mấy người "thuộc bài" và cũng không mấy người thành công khi ứng dụng. Nó phụ thuộc vào nhiều yếu tố như tố chất bản thân, mối quan hệ, tính kiên nhẫn chờ thời cơ

và… có tiền. Ai cũng có thể biết là phải chờ đến khi thị trường sụt giảm thì mới có cơ hội mua cổ phiếu giá rẻ, nhưng không phải ai cũng có nhiều tiền để thâu tóm và áp đặt thế lực độc quyền như Carlos Slim. Cũng không phải ai cũng có nhiều mối quan hệ để có thể hiểu rõ về một công ty như Warren Buffett. Vì vậy, học và hiểu những bài học này có nghĩa là sẽ thành công.

(Nguồn: Datastream, Vietstock )

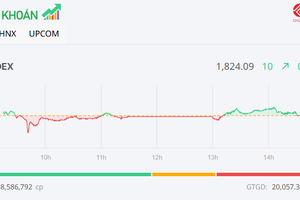

Về dài hạn, có thể nhận ra Việt Nam cũng như Mỹ đang ở gần một điểm đáy, từ đó sẽ có một đợt phục hồi dài hạn và ngoạn mục, cho nên nếu đầu tư dài hạn (3 - 5 năm) thì có thể không phải quá lo lắng. Nhưng nếu mục tiêu là ngắn hạn thì đâu là điểm đáy sẽ không dễ trả lời. Hiện nay, VN-Index liệu có dừng lại trên 300 điểm (mà cụ thể là mức 360 điểm) để tạo thành một mẫu hình song đáy đi lên, hay sẽ xuống thấp nữa? Nhìn trên đồ thị, chúng ta có thể nhận thấy, mẫu hình hiện tại của VN-Index phần nào tương tự như giai đoạn 2001 - 2002. Nếu lịch sử lặp lại, có thể VN-Index còn phải trượt thêm nữa trước khi phục hồi, nghĩa là mức đáy có thể dưới 300 điểm. Còn nếu cho rằng, thị trường hiện tại khác với trước đây, ít nhất là về phương diện biên độ, nên sẽ không kéo dài một giai đoạn giảm giá trong biên độ quá hẹp, thì có thể lạc quan cho rằng mức đáy sẽ trên 300 điểm. Và do đó, có thể là không tốt nếu giảm biên độ, vì sẽ tái lập trạng thái thị trường giai đoạn 2001 - 2002. Nhiều nghiên cứu ở các thị trường khác cho thấy, thị trường biên độ hẹp thường kém thanh khoản và không hấp dẫn nhà đầu tư mới, nhất là nhà đầu tư tổ chức lớn.

Có thể kết thúc bài viết bằng ý tưởng của John Maynard Keynes vào năm 1937 "Chiến thắng, sự an toàn và thành công luôn chỉ thuộc về thiểu số và không bao giờ thuộc về đa số". Ý tưởng này cũng giống như cách làm hiện nay của Warren Buffett là khi nhiều người muốn nắm tiền mặt thì bạn hãy nên nghĩ đến đầu tư vào chứng khoán, vì ông nhận thấy rằng, thật ra nắm tiền mặt thì đó là một khoản đầu tư dài hạn hầu như không đem lại gì cả, mà sẽ dần mất đi giá trị (khi mà một lượng cung tiền khổng lồ đang và sẽ được bơm vào nền kinh tế). Đây chính là "tham lam khi người khác sợ hãi", và rõ ràng hiện nay nhà đầu tư trên toàn cầu đang sợ hãi.

Tháng 5 năm nay, người Mỹ cũng chỉ mơ hồ rằng, họ có nỗi lo trên thị trường tài chính và khi đó, thị trường còn giảm và Warren Buffett không mua vào nhiều. Nay người Mỹ hiểu rằng, ngoài khủng hoảng tài chính, họ đang đối mặt với suy thoái kinh tế và tình trạng thua lỗ của các công ty phi tài chính. Khi nỗi lo trở nên rõ ràng, Warren Buffett đang mua vào. Ở Việt Nam, có lẽ nhà đầu tư (sẽ) thành công cũng không làm khác. "Thời cơ vàng" sẽ đến nhanh hoặc đã đến, nhưng có thể chỉ một số không nhiều nhà đầu tư nắm bắt được.

Tuy nhiên, ở một khía cạnh nào đó, từ những chiến lược này, chúng ta có thể thấy rằng, có nhiều cơ hội vàng đang chuẩn bị xuất hiện trên TTCK Việt Nam, cho cả đầu tư vào cổ phiếu đơn thuần lẫn mua - bán và sáp nhập công ty (đây là hoạt động rất hấp dẫn trong thời gian tới). Vấn đề chính là ở chỗ, làm sao biết rằng khủng hoảng đã đến giai đoạn tệ hại nhất hay chưa? Nếu mua thì mua ở mức giá nào và cổ phiếu nào là rẻ.