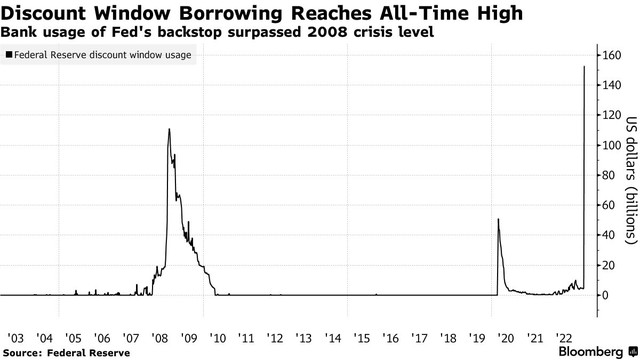

Các ngân hàng đã vay tổng cộng 164,8 tỷ USD từ hai chương trình hỗ trợ của Cục Dự trữ Liên bang Mỹ (Fed) trong tuần này. Cụ thể, theo dữ liệu của Cục Dự trữ Liên bang Mỹ (Fed), các ngân hàng tại Mỹ đã vay khoảng 152,85 tỷ USD từ chương trình cho vay chiết khấu, một công cụ hỗ trợ thanh khoản truyền thống của ngân hàng trung ương, trong tuần này. Đây là mức đi vay cao nhất từ trước đến nay. Trước đó, mức cao nhất từng ghi nhận là 111 tỷ USD, trong cuộc khủng hoảng tài chính năm 2008. Tuần trước, con số đi vay chỉ là 4,58 tỷ USD.

Các ngân hàng đã vay thêm 11,9 tỷ USD từ chương trình hỗ trợ khẩn cấp có tên Chương trình Cấp vốn Kỳ hạn Ngân hàng (BTFP) mà Fed mới triển khai từ ngày 12/3, sau khi Silicon Valley Bank (SVB) và Signature Bank sụp đổ. Việc phải vay số tiền lớn như vậy cho thấy hệ thống ngân hàng nước này đang rất mong manh vì phải đối phó với việc người gửi tiền ồ ạt đi rút tiền gửi (bankrun).

|

Các ngân hàng đã vay kỷ lục tổng cộng 164,8 tỷ USD. |

Với tổng tài sản khoảng 209 tỷ USD, SVB đã trở thành ngân hàng lớn thứ hai trong lịch sử nước Mỹ bị sụp đổ, chỉ sau vụ việc của Washington Mutual năm 2008. Chưa đầy 18 tháng trước, SVB từng được định giá hơn 44 tỷ USD.

Theo Capital Economics, trước các sự kiện khủng hoảng này, bảng cân đối kế toán của Fed đã thu hẹp đáng kể kể từ sau khi ngân hàng trung ương Mỹ bắt đầu thắt chặt định lượng vào tháng 6 năm ngoái. Thế nhưng số dư dự trữ của Fed đã tăng khoảng 440 tỷ USD trong một tuần bởi vì các khoản cho vay khẩn cấp tuần qua đã đảo ngược khoảng một nửa mức thu hẹp của bảng cân đối kế toán của Fed. Những diễn biến trên đã đảo ngược mọi nỗ lực của Fed, Capital Economics nhận xét .

Ông Michael Gapen, trưởng bộ phận phân tích của Bank of America, cho hay: “Các sự việc gần đây diễn ra đúng như dự đoán của chúng tôi”. Theo ông Gapen, việc các ngân hàng vay vốn từ cơ sở cho vay truyền thống của Fed nhiều hơn BTFP cho thấy chương trình truyền thống có điều kiện thế chấp tài sản dễ dàng hơn.

Bộ Tài chính Mỹ và Cơ quan Bảo hiểm Tiền gửi Liên bang (FDIC) cuối tuần qua đã can thiệp để bảo vệ tất cả người gửi tiền tại SVB và Signature. Thông thường, người gửi tiền chỉ được bảo hiểm tối đa 250.000 USD cho mỗi loại tài khoản.

Fed cũng thực hiện một bước đi gây bất ngờ khi công bố Chương trình BTFP để trấn an ngành ngân hàng. Tuy nhiên những tổ chức vay từ chương trình này của Fed sẽ phải có các tài sản chất lượng cao như trái phiếu Kho bạc, trái phiếu do cơ quan liên bang phát hành và chứng khoán đảm bảo để làm tài sản thế chấp. Các nhà phân tích tại JPMorgan Chase ước tính chương trình BTFP có thể bơm tối đa khoảng 2.000 tỷ USD thanh khoản cho hệ thống ngân hàng.